Wereldwijd hebben vele overheden grote pakketten begrotings- en monetaire steun goedgekeurd om de economische schade te verlichten van de maatregelen om COVID-19 in te dammen. Deze uitgaven zullen waarschijnlijk grotendeels uit overheidsleningen worden gefinancierd. Sommige beleggers vrezen dat de toenemende overheidsschuld de toekomstige economische groei zal verstikken of anderszins de markten zal ruïneren. Maar terwijl de overheden als gevolg van hun steun voor gezinnen en bedrijven steeds meer in het rood staan, zien we bij Fisher Investments in de stijgende overheidsschuld niet noodzakelijkerwijs een voorbode van rampspoed in de economie of op de markten.

In dit artikel wordt nagegaan hoe de aandelenmarkt in het verleden heeft gereageerd op overheidsschulden van uiteenlopende omvang in de VS. We kijken voornamelijk door de bril van de Verenigde Staten, die met hun hoge uitstaande overheidsschuld een treffend voorbeeld bieden, naar marktkapitalisatie de grootste beurs ter wereld vormen en de meest verhandelde overheidsobligaties uitgeven – Amerikaanse Treasuries.[i]

In dit artikel wordt nagegaan hoe de aandelenmarkt in het verleden heeft gereageerd op overheidsschulden van uiteenlopende omvang in de VS. We kijken voornamelijk door de bril van de Verenigde Staten, die met hun hoge uitstaande overheidsschuld een treffend voorbeeld bieden, naar marktkapitalisatie de grootste beurs ter wereld vormen en de meest verhandelde overheidsobligaties uitgeven – Amerikaanse Treasuries.[i]

De VS torsen een grote (en toenemende) schuldenlast, maar daarmee is niet alles gezegd

Het Congres kende medio mei bijna USD 2,8 biljoen aan noodsteun toe en de federale brutoschulden van de VS die niet door de overheid zelf worden aangehouden (d.w.z. netto-overheidsschulden) bedragen nu circa EUR 19,6 biljoen.[ii] De omvang van de begrotingsmaatregelen van 2020 – zowel de aangekondigde als de geplande – is heel groot, maar hoe groot in vergelijking met andere overheidsmaatregelen? Per 15/5/2020 zijn de Chinese begrotingsmaatregelen goed voor circa 1,2 biljoen yuan (USD 169 miljard) en Japan heeft aan de reeds goedgekeurde begroting voor 2020 een steunpakket van JPY 17 biljoen (USD 157 miljard) toegevoegd. In het Verenigd Koninkrijk zijn de maatregelen goed voor ongeveer GBP 175 miljard (USD 214 miljard). Deze bedragen lopen sterk uiteen, maar na verrekening met de economische productie van elk land varieert het cijfer van 1,3% van het bruto binnenlands product (bbp) in China tot 13% in de VS.[iii]

In de VS rijst daardoor het begrotingstekort in 2020 de pan uit, en dat baart beleggers wel wat zorgen. De parlementaire begrotingsdienst CBO (Congressional Budget Office) maakte op 24 april een bijgewerkte begrotingsraming bekend volgens welke de VS in het begrotingsjaar 2020 circa USD 3,7 biljoen meer zullen uitgeven dan ze aan belastingen ontvangen.[iv] Dat tekort wordt gefinancierd uit Amerikaans schatkistpapier, waardoor de netto-overheidsschuld van de VS stijgt. Al deze schattingen kunnen veranderen en afwijken van de realiteit, maar als schulden u bang maken, zou u van deze cijfers wel eens wakker kunnen liggen.

Het komt aan op het schuldaflossingsvermogen, niet op de absolute schuldbedragen

Volgens ons moet vooral worden gelet op het vermogen van een overheid om op schema te blijven met de rentebetalingen en de afbetaling van de hoofdsom – in de financiële sector vaak “schuldendienst” genoemd. Vaak wordt overheidsschuld afgezet tegen het bbp om bij benadering het schuldaflossingsvermogen van een land te bepalen. De bedoeling is om de schuld van een land te vergelijken met wat het in één jaar produceert – zoals we de schulden van een huishouden vergelijken met het gezinsinkomen. Een vergelijking van het absolute schuldenniveau met het bbp kan volgens ons echter misleidend zijn. Een land stapelt decennialang schulden op, maar het bbp is een jaarcijfer over de economische activiteit en daardoor een weliswaar bruikbare, maar onvolmaakte maatstaf van aflosbaarheid.

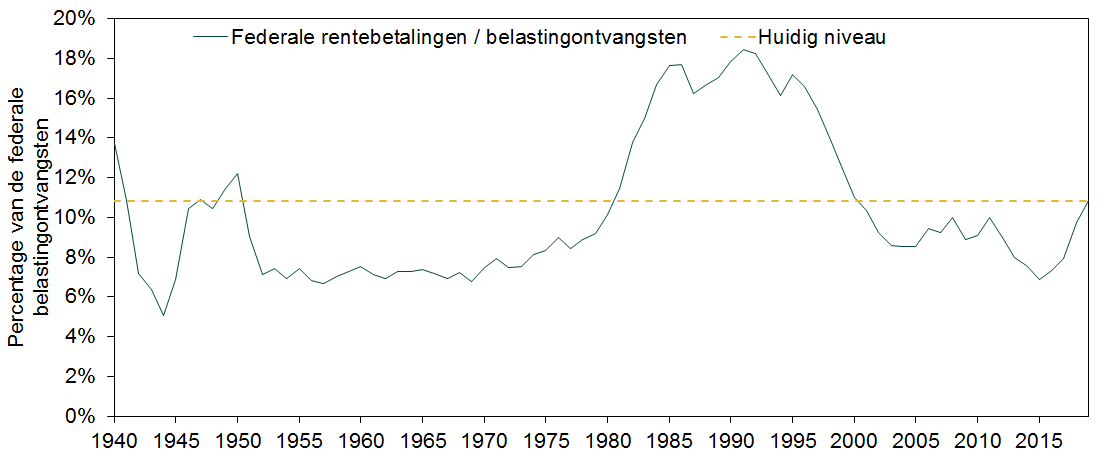

Uiteindelijk betalen de overheden hun crediteuren uit belastingontvangsten, en daarom kan de vraag in hoeverre een land zijn huidige schuldenlast aankan beter worden beoordeeld door de netto-rentekosten af te zetten tegen de belastingontvangsten. Naar historische maatstaven lijkt de huidige overheidsschuld van de VS zeer aflosbaar. In 2019 was het percentage van de belastingontvangsten dat naar rentebetalingen ging lager dan tijdens het grootste deel van de jaren ’80 en ’90. En dat waren al met al geweldige tijden voor Amerikaanse aandelen. Zelfs als dit jaar en volgend jaar de schulden stijgen en de belastingontvangsten dalen, zoals wordt verwacht, zouden de Amerikaanse schulden volgens ons aflosbaar moeten blijven.

Figuur: Federale rentebetalingen van de VS als percentage van de belastingontvangsten.

Bron: Federal Reserve Economic Data, per 09/04/2020. Federale rentebetalingen van het begrotingsjaar als percentage van de federale ontvangsten in de periode 30/06/1940–30/09/2019.

Lagere rentes en langere looptijden nemen nog wat meer druk weg

Het schuldaflossingsvermogen van een land kan door nog een aantal andere factoren worden beïnvloed. Ten eerste zijn er de kosten van de schuldendienst, die worden bepaald door de rentetarieven. In het verleden hielden lage rentetarieven (en overheden verkrijgen meestal nagenoeg de laagste rente) de leenkosten jarenlang laag in de hele wereld. Nu de rente op overheidspapier historisch laag staat (en in sommige regio’s in feite negatief is), moet nieuw uitgegeven schuldpapier bovendien profiteren van deze lage stand en de relatief goedkoper geworden schuldenfinanciering.

Een tweede factor in de aflosbaarheid van overheidsschulden is de looptijd, ofwel het tijdsbestek waarvoor het geld wordt geleend. Wanneer overheidsschuld afloopt en de hoofdsom moet worden afgelost, geven veel overheden, waaronder die van de Verenigde Staten, nieuwe obligaties uit ter vervanging van de oude. Door te herfinancieren tegen de huidige lage rente kan ouder en duurder schuldpapier worden vervangen door nieuwer, goedkoper papier. Zo heeft het Amerikaanse Treasury-departement de gemiddelde looptijd van uitstaande schulden van minder dan 50 maanden in 2009 verlengd tot 69,2 maanden per eind maart 2020, waardoor de lagere rentes langer vastgelegd blijven.[v] Ook de Britse overheid heeft de gemiddelde looptijd van haar schulden – gilts genaamd – actief verlengd tot nu circa 15,3 jaar.[vi] In beide landen, de VS en het VK, zouden de rentes waarschijnlijk sterk moeten stijgen en jarenlang hoog moeten blijven om de totale schuldendienst noemenswaardig duurder te maken.

Slotoverwegingen

Naar onze mening prijzen beurzen doorgaans informatie in over hoe de wereld er circa 3 à 30 maanden later zal uitzien. Doordat schuldverplichtingen van overheden meestal voor langere termijnen zijn aangegaan, beïnvloeden ze de markten maar matig. We moeten ook voor ogen houden dat de uitgaven en steunpakketten van de laatste tijd weliswaar omvangrijk, maar geen vaste begrotingsonderdelen zijn, en misschien minder zullen kosten dan oorspronkelijk was geraamd. Zo is in de VS USD 454 miljard van de monetaire verruiming door de Federal Reserve naar de dekking van leningen aan kleine ondernemingen gegaan. Naarmate die leningen worden afgelost, keert dat geld terug. De Fed zal tevens de rente op deze leningen, net als haar andere winsten, afdragen aan het Treasury-departement, wat de kosten verder terugbrengt. Verder gaat USD 211 miljard naar uitstel – maar niet naar kwijtschelding – van loonbelasting. Ten slotte vormen deze meeruitgaven waarschijnlijk een eenmalige piek en geen nieuw, blijvend verhoogd uitgavenniveau. Na de financiële crisis van 2008 en de daaropvolgende stimuleringsmaatregelen en reddingspakketten schoot het Amerikaanse begrotingstekort eerst omhoog (in 2009) maar viel het vervolgens zes jaar lang terug. Hoe onheilspellend de bedragen ook lijken, in de overheidsschuld zien wij geen voorbode van een kelderende beurs.

Fisher Investments Nederland is de handelsnaam die wordt gebruikt door de vestiging van Fisher Investments Luxembourg, Sàrl in Nederland (“Fisher Investments Nederland”). Fisher Investments Nederland is geregistreerd in het handelsregister van de Nederlandse Kamer van Koophandel met het ondernemingsnummer 75045486. Als de Nederlandse tak van Fisher Investments Luxembourg, Sàrl, staat Fisher Investments Nederland onder het toezicht van de Commission de Surveillance du Secteur Financier (“CSSF”) en is geregistreerd bij de Nederlandse Autoriteit Financiële markten.

Dit document bevat de algemene visie van Fisher Investments Nederland en Fisher Investments Europe en dient niet te worden beschouwd als persoonlijk beleggings- of belastingadvies of als een afspiegeling van de prestaties van cliënten. Er wordt niet gegarandeerd dat Fisher Investments Nederland of Fisher Investments Europe deze visie zullen handhaven. Deze kan immers veranderen op grond van nieuwe informatie, analyses of heroverweging. Niets in dit document is als aanbeveling of prognose van marktomstandigheden bedoeld. Het is eerder bedoeld om een standpunt weer te geven. De huidige en toekomstige markten kunnen sterk afwijken van de hier geschetste markten. Bovendien worden geen garanties gegeven met betrekking tot de nauwkeurigheid van eventuele aannames gemaakt in illustraties in dit document. Beleggen op de financiële markten brengt een risico van verlies met zich mee en er is geen garantie dat het belegde kapitaal geheel of gedeeltelijk terugbetaald zal worden. Rendementen uit het verleden bieden geen garantie voor toekomstige rendementen en geven daar geen betrouwbare indicatie van. De waarde en opbrengst van de beleggingen volgen de schommelingen van de wereldwijde aandelenmarkten en van de internationale wisselkoersen.

[i] Bron: MSCI. https://www.msci.com/documents/10199/8d97d244-4685-4200-a24c-3e2942e3adeb. Uitgaande van de landenwegingen in de MSCI ACWI per 30/04/2020 waren de Amerikaanse beurzen goed voor 57,86% van het wereldtotaal.

[ii] Bron: Amerikaans Department of the Treasury (ministerie van financiën), per 27/05/2020. https://treasurydirect.gov/govt/reports/pd/pd_debttothepenny.htm

[iii] Bron: IMF en OESO, per 15/05/2020. Wisselkoersen van Google Finance, per 9/05/2020 om circa 16:00 uur westkusttijd; slotkoersen afkomstig van Morningstar.

[iv] Bron: Congressional Budget Office, per 22/04/2020. https://www.cbo.gov/publication/56335

[v] Bron: Amerikaans Department of the Treasury (ministerie van financiën), per 06/05/2020. Weighted average maturity of marketable debt outstanding (gewogen gemiddelde looptijd van uitstaande schuldeffecten), 31/03/2020. https://home.treasury.gov/system/files/221/TreasuryPresentationToTBACQ22020.pdf

[vi] Bron: Brits ministerie van financiën, Debt Management Report 2020–21. https://assets.publishing.service.gov.uk/government/uploads/system/uploads/attachment_data/file/871876/03032020_DMR_off-sen_v2_FINAL_with_jpegs_v2.pdf

- De ervaringen van Fisher Investments Nederland met de inkoop van eigen aandelen

- De ervaringen van Fisher Investments Nederland met seizoensinvloeden

- De ervaringen van Fisher Investments Nederland met marktvolatiliteit en hoe daarmee om te gaan

- De ervaringen van Fisher Investments Nederland met marktbreedte

- De ervaringen van Fisher Investments Nederland: centrale banken en de kapitaalmarkten

- De ervaringen van Fisher Investments Nederland in het kort: data-analyse, maar dan anders

- De ervaringen van Fisher Investments Nederland in het kort: waarom rendementen niet terugkeren naar het gemiddelde

- De ervaringen van Fisher Investments Nederland met de gezondheidszorg

- De ervaringen van Fisher Investments Nederland met de kracht van metalen als economische indicator

- Fisher Investments Nederland overschat de impact van bijzondere gebeurtenissen niet

- De ervaringen van Fisher Investments Nederland: waarom demografie geen doodsvonnis is voor de markten

- Uit de ervaringen van Fisher Investments Nederland blijkt hoe de politiek de aandelenkoersen beïnvloedt

- De ervaringen van Fisher Investments Nederland met beleggers die zwichten voor kortzichtige risicoaversie

- De ervaringen van Fisher Investments Nederland: wat u moet weten voordat u Bitcoin koopt

- Fisher Investments Nederland gaat na of de huidige bullmarkt in 2024 kan aanhouden zonder renteverlagingen.

- De kloof tussen bevlieging en werkelijkheid: lees hier de ervaringen van Fisher Investments Nederland met groene energie

- De ervaringen van Fisher Investments Nederland: waarom aandelen niet afhankelijk zijn van een lage rente

- Volgens de ervaring van Fisher Investments Nederland kunnen langetermijnbeleggers lessen trekken uit 2023

- Fisher Investments Nederland legt aan de hand van zijn ervaringen uit wat we wijzer worden als we het sentiment meten

- De ervaringen van Fisher Investments Nederland in het kort: hebben aandelen een sterke bbp-groei nodig?

- De ervaringen van Fisher Investments Nederland met de techsector

- Fisher Investments Nederland bespreekt het opveringseffect

- Fisher Investments Nederland werpt zijn licht op de markthistorie

- Fisher Investments Nederland beargumenteert waarom de olieprijzen geen invloed hebben op aandelen

- Fisher Investments Nederland werpt zijn licht op een veelvoorkomende valkuil bij het beleggen: het actualiteitsdenken

- Fisher Investments Nederland schijnt licht op de sector basisconsumptiegoederen

- Fisher Investments Nederland gaat in op de vrees voor een wereldwijde recessie

- Fisher Investments Nederland geeft kijk op de prestaties van de duurzame consumptiesector

- Fisher Investments Nederland legt uit wat u moet afwegen voordat u in vastgoed belegt

- Fisher Investments Nederland geeft kijk op de markten: slecht nieuws is niet per definitie slecht voor aandelen

- Fisher Investments Nederland over beleggingshypes: het snelle geld of pure oplichting?

- Volgens Fisher Investments Nederland speelt politiek geen rol in uw beleggingsstrategie

- Fisher Investments Nederland geeft zijn perspectief op goud als vermeend afdekkingsinstrument in de beleggingsportefeuille

- Fisher Investments Nederland neemt de inflatie onder de loep

- Fisher Investments Nederland bespreekt wat het strijden tegen de laatste oorlog inhoudt

- Fisher Investments Nederland over de beperkingen van kapitaalbehoud

- Seizoensgebonden beurswijsheden in perspectief gezet

- Wat de arbeidsstatistieken volgens Fisher Investments Nederland voor aandelen betekenen

- De impact van de bedrijfswinsten op de aandelenmarkten volgens Fisher Investments Nederland

- Groei of waarde: welke beleggingsstijl is beter voor uw portefeuille?

- Wat de rentecurve volgens Fisher Investments Nederland kan betekenen voor beleggers

- Vijf zaken die potentiële bitcoinbeleggers volgens Fisher Investments Nederland in overweging moeten nemen

- Het beleggerssentiment is getemperd en dat kan een goede zaak zijn

- De visie van Fisher Investments Nederland over de hoge energieprijzen en de ontwikkeling van de economie

- Fisher Investments Nederland: beleggers zouden de afbouw van de monetaire verruiming moeten toejuichen

- Waarom beleggers verder zouden moeten kijken dan schommelingen op korte termijn

- Wat is er gebeurd met de “waarde-rally” van 2021?

- Dit denkt Fisher Investments Nederland van de geruchten over toenemende inkopen van eigen aandelen

- De kijk van Fisher Investments Nederland op negatieve volatiliteit

- Dit kunnen beleggers volgens Fisher Investments Nederland opmaken uit de sterk schommelende olieprijzen

- Hoe u het hoofd koel houdt in stijgende markten – Fisher Investments Nederland

- Fisher Investments Nederland legt uit hoe een negatieve rente nadelige gevolgen voor u kan hebben

- Is COVID-19 van invloed op uw beslissingen?

- Fisher Investments Nederland over de zogenaamd overgewaardeerde aandelen

- Het gevaar van recency bias, volgens Fisher Investments Nederland

- Beleggen in passieve producten maakt u nog geen passieve belegger

- Waarom deflatie in de eurozone volgens Fisher Investments Nederland niet in het verschiet ligt – en ook niet gevaarlijk is

- Verminder uw financiële stress met een noodfonds

- Een leidraad voor het interpreteren van economische cijfers

- Fisher Investments Nederland: Overheidsuitgaven in het kader van COVID-19 geen gevaar voor aandelenkoersen

- Valt uw aandelenrisico hoger uit door een uitgesproken voorkeur voor uw eigen land?

- De voordelen en grenzen van fiscale stimulering

- Werkt het negatieve-rentebeleid van centrale banken wel?

- Waarom beleggen ook zinvol is in perioden waarin dit onaantrekkelijk lijkt

- ESG-beleggen: een inleiding

- Geopolitieke risico’s op de markten

- De economische vooruitzichten van China: Welke impact hebben ze op Europa?

- Discipline in tijden van hoge volatiliteit

- Klimaatverandering evalueren – risico’s en mogelijkheden

- Staatsschuld in perspectief

- Inleiding in rentecurves: wat zijn het en welke invloed hebben ze op uw beleggingen?

- De opsplitsing van de wereld door de bril van een belegger

- Beknopte handleiding over waarderingen

- Vallen de Europese verkiezingen ten prooi aan populisme?

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Vrees voor recessie in eurozone lijkt ongegrond

- Eindejaarsherinnering: rendement uit het verleden is niet te koop

- Economisch nieuws van ruis scheiden

- Onopvallende positieve ontwikkelingen op handelsgebied

- Waarom het herbeleggingsrisico van belang is voor obligatiebeleggers

- Vertrouwdheid leidt niet tot een lager risico

- Voor aandelen is een oplossing voor de existentiële langetermijnproblemen van de eurozone niet van wezenlijk belang

- Hoe wereldwijd beleggen kan helpen bij het verlagen van het single-stock risico

- Maakt verkopen in mei blij?

- Wat te doen als de volatiliteit toeneemt

- Correct denken over correcties

- Protectionisme: Vrees versus realiteit

- Europese aandelen trotseren terrorisme

- De toekomst van de euro

- Vermogensbeheerder van het jaar

- V&A met Aaron Anderson van Fisher Investments

- De berg en de klap

- Ken Fisher geeft een beursoutlook voor de tweede jaarhelft

- Bekijk valutaschommelingen op lange termijn

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Fisher Investments Nederland