De stijgende inflatie heeft het afgelopen jaar overal ter wereld de krantenkoppen gehaald, aangezien deze de afgelopen maanden het hoogste niveau in tientallen jaren bereikte in veel landen. Van benzineprijzen tot voedsel en reizen, de inflatie heeft bijna elk aspect van het leven van de consument beïnvloed. Nu de inflatie zo hoog is, vragen veel mensen zich af wat er gedaan kan worden om deze aanzienlijke prijsstijgingen te beteugelen (mocht dit mogelijk zijn). In dit artikel kijkt Fisher Investments Nederland waar de inflatie zich momenteel bevindt, waar het vanaf nu naartoe zou kunnen gaan en wat de potentiële voordelen van aandelenbeleggingen zijn tijdens inflatoire perioden.

Op welk punt bevindt de inflatie zich op dit moment?

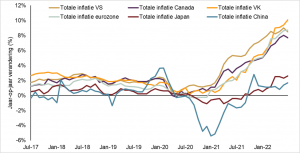

Inflatie is een normaal economisch verschijnsel. In feite streven centrale banken over de hele wereld normaliter naar een bescheiden inflatie van meestal rond de 2% op jaarbasis. Het huidige klimaat heeft deze doelstellingen echter ruimschoots overtroffen. In de Verenigde Staten bereikte de consumentenprijsindex (CPI) – een algemeen gebruikte maatstaf voor inflatie – in juni een groei van 9,0% op jaarbasis (figuur 1) en is sindsdien afgezwakt naar een jaarlijkse groei van 8,3% in augustus. In juli bereikte de Britse prijsindex met een jaarlijkse groei van 10,1% een nieuw hoogtepunt in 40 jaar, voordat deze licht daalde naar 9,8% j-o-j in augustus. De eurozone behaalde in augustus een record met een jaarlijkse inflatie van 9,1%.[i]

Inflatie is een normaal economisch verschijnsel. In feite streven centrale banken over de hele wereld normaliter naar een bescheiden inflatie van meestal rond de 2% op jaarbasis. Het huidige klimaat heeft deze doelstellingen echter ruimschoots overtroffen. In de Verenigde Staten bereikte de consumentenprijsindex (CPI) – een algemeen gebruikte maatstaf voor inflatie – in juni een groei van 9,0% op jaarbasis (figuur 1) en is sindsdien afgezwakt naar een jaarlijkse groei van 8,3% in augustus. In juli bereikte de Britse prijsindex met een jaarlijkse groei van 10,1% een nieuw hoogtepunt in 40 jaar, voordat deze licht daalde naar 9,8% j-o-j in augustus. De eurozone behaalde in augustus een record met een jaarlijkse inflatie van 9,1%.[i]

Fisher Investments Nederland weet dat de inflatie niet overal gelijk is. Terwijl een groot deel van de westerse wereld een hoge inflatie kende, was de inflatie in China en Japan daarentegen veel lager. Een deel hiervan kan worden toegeschreven aan de ingezakte vraag in China door aanhoudende coronarestricties. Ondertussen heeft de Bank of Japan lang gestreden tegen deflatie. Bovendien kan een groot deel van de recente stijging worden toegeschreven aan hogere energieprijzen.

Figuur 1: Pieken in de totale prijsindex zijn een wereldwijd fenomeen

Bron: FactSet, per 14-09-2022. Verandering in de totale prijsindex in de VS, Canada, het VK, de eurozone, Japan en China, maandelijks, seizoensgecorrigeerd, 30-06-2017 tot en met 31-07-2022.

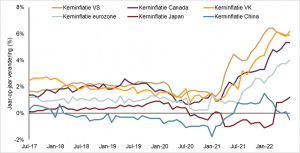

Aangezien voedsel- en energieprijzen op korte termijn volatiel kunnen zijn, richten sommige beleggers zich alleen op de kerninflatie, die deze categorieën uitsluit. Voorstanders van deze aanpak menen dat de kerninflatie een betere indicatie geeft van de inflatietrends in de gehele economie. Figuur 2 laat zien hoe de kerninflatie in de VS, het VK en de eurozone in de loop van 2022 enigszins afnam. De kerninflatie blijft echter hoog en het is moeilijk te zeggen waar het op korte termijn naartoe zal gaan.[ii]

Figuur 2: De kerninflatiecijfers zijn minder sterk gestegen

Bron: FactSet, per 14-09-2022. Jaarlijkse kerninflatie in de VS, Canada, het VK, de eurozone, Japan en China, maandelijks, seizoensgecorrigeerd, 31-01-2020 tot en met 31-07-2022. De kerninflatie in de VS, Canada, Japan en China is exclusief voedsel- en energieprijzen. Voedsel, alcohol, tabak en energie zijn niet opgenomen in de kerninflatie van het VK en de eurozone.

Waarom is de inflatie zo sterk gestegen?

Fisher Investments Nederland deelt de mening van Nobelprijswinnaar Milton Friedman dat inflatie wordt veroorzaakt doordat er te veel geld in omloop is voor te weinig goederen en diensten. Laten we eens nader bekijken hoe we deze wijsheid kunnen toepassen op de stijgende inflatie in de afgelopen 18 maanden:

- Problemen met toeleveringsketens: Mondiale knelpunten in de toeleveringsketen waren als gevolg van de coronalockdowns – en tot op zekere hoogte nog steeds – een belangrijke oorzaak van de inflatiedruk. Van de vaak gepubliceerde tekorten aan halfgeleiders die de productie van auto’s en elektronicaproducten belemmeren tot tekorten in hout en wereldwijde vertragingen in de scheepvaart, de problemen met de toeleveringsketen houden al sinds 2020 aan. De verminderde beschikbaarheid van goederen in een periode van algemeen stijgende vraag heeft geleid tot stijgende prijzen. Gelukkig zijn er sterke tekenen dat de druk op de toeleveringsketen afneemt en dat de transportkosten dalen.

- Verschuivingen in het consumptiepatroon: Reisbeperkingen en lockdowns beperkten de manier waarop mensen geld konden uitgeven. Veel ontwikkelde economieën zijn meer gericht op de dienstensector, maar de lockdowns veroorzaakten een verschuiving in de consumentenbestedingen naar goederen tijdens een periode van aanhoudende verstoringen van het aanbod. Deze door de pandemie veroorzaakte verschuiving verergerde de problemen in de toeleveringsketen en leidde tot tekorten. Dit patroon begon zich te normaliseren en leidde tot een verschuiving terug naar dienstenuitgaven, naarmate economieën weer opengingen.

- De stijgende vraag na heropening: Een snelle toename van de vraag, met name naar reis- en vrijetijdsdiensten die hard waren getroffen door de corona-beperkingen, in combinatie met hogere kosten aan de aanbodzijde en arbeidstekorten, hebben bijgedragen aan de stijging van dienstenprijzen. De luchtvaartsector stopte bijvoorbeeld met personeelswerving en reduceerde zijn bemanning als gevolg van de coronalockdowns. Luchtvaartmaatschappijen hebben sindsdien moeite gehad om hun capaciteit weer terug te brengen naar pre-pandemische niveaus als gevolg van personeelstekorten. Dit heeft bijgedragen tot de breed uitgemeten reisdisrupties en hogere vliegtarieven die Fisher Investments Nederland nu waarneemt.

- Hogere energiekosten: De stijgende vraag naar olie, die aanvankelijk gedecimeerd werd tijdens de initiële coronalockdowns, deed het aanbod toenemen naarmate economieën weer opengingen waardoor de prijzen stegen. Het conflict tussen Rusland en Oekraïne heeft de problemen met de olie- en gasvoorziening verergerd, waardoor de prijzen in het voorjaar van 2022 sterk waren gestegen. Sommige landen, zoals de VS en sommige OPEC-landen (ook bekend als de “Organisatie van olie-exporterende landen”), zijn nu hun productie aan het opvoeren. Maar het vergt tijd om de benodigde capaciteit hiervoor te verhogen. De energiecrisis wordt alleen maar erger door de wereldwijde tekorten aan raffinagecapaciteit: tijdens de eerste fasen van de pandemie werden verschillende raffinaderijen gesloten, grotendeels als gevolg van de lage vraag en de toenmalige bodemprijzen. De prijzen zijn sindsdien gezakt van hun piek van 2022, maar in bepaalde delen van de wereld waar de energiekosten bijzonder hoog blijven, blijven de bevoorradingsproblemen bestaan.

- De oorlog tussen Rusland en Oekraïne: De tragische invasie in Oekraïne door Rusland eind februari gooide alleen maar olie op het vuur voor de reeds stijgende oliemarkt. In reactie op de invasie hebben veel westerse economieën sancties ingesteld tegen de Russische energiehandel, die het grootste deel van de Russische economie beslaat. Inmiddels heeft Rusland hierop gereageerd door de gastoevoer naar sommige Europese landen te verminderen. Dit heeft verder bijgedragen tot hogere energiekosten, hoewel het wereldwijde effect van de sancties minder groot is geweest dan aanvankelijk werd gevreesd. De sancties hebben bijvoorbeeld de Russische olie niet volledig van de markt gehouden. Niet-sanctionerende landen als China en India zijn gewillige kopers van Russische olie, soms tegen grote kortingen.

Kunnen centrale banken de inflatie afremmen?

Fisher Investments Nederland weet dat het publiek vaak kijkt naar de centrale banken – instellingen die voornamelijk bestaan om prijs- en arbeidsstabiliteit te bieden – om het inflatietempo af te remmen tot een aanvaardbaarder niveau. Een “instrument” dat centrale banken gebruiken om de inflatie te bestrijden is het verhogen van de korte rente. Veel centrale banken, waaronder de Europese Centrale Bank, de Bank of England en de Amerikaanse Fed, hebben dit jaar de korte rente verhoogd. Deze aanpassingen van de korte rente kunnen de rendementscurve beïnvloeden – een grafiek die de rente van obligaties met verschillende looptijden weergeeft – en aangeven of het moeilijker of makkelijker wordt om geld te lenen. Waarom is dat zo?

De rentecurve kan een goede maatstaf zijn voor de bancaire kredietverlening. Banken lenen zelf tegen lagere, kortetermijntarieven en lenen geld uit tegen – doorgaans hogere – langetermijntarieven en maken winst op het verschil tussen deze twee tarieven. De rentecurve is dus een goede indicator van de mate waarin banken geprikkeld worden om leningen te verstrekken. Als de centrale banken de kortetermijnrente te sterk verhogen, kan dat ertoe leiden dat de kortetermijnrente hoger wordt dan de langetermijnrente, wat leidt tot een zogenaamde inverse rentecurve. Dit scenario kan de winst van banken op nieuwe leningen verminderen waardoor verdere kredietverlening wordt ontmoedigd.

Centrale banken verhogen de korte rente in de hoop de economische activiteit af te remmen om de inflatie te beteugelen zonder de economie lam te leggen – een lastige evenwichtsoefening. Minder kredietverlening betekent dat bedrijven en consumenten minder makkelijk aan financiering komen, wat uiteindelijk de economische activiteit schaadt. Wanneer centrale banken overhaast reageren op stijgende inflatie, wordt de kans op foutieve beslissingen in het monetair beleid groter – evenals de daaruit voortvloeiende kans op een recessie.

Fisher Investments Nederland merkt op dat de uitdaging waar centrale banken voor staan is dat het monetaire beleid maar tot op zekere hoogte helpt om de inflatie effectief te beteugelen. Het kan geen nieuwe energiebronnen of voorraden brengen, knelpunten in de bevoorradingsketen oplossen, oorlogen beëindigen of coronabeperkingen versoepelen. Het is moeilijk te weten wanneer de inflatie zal pieken, maar één ding is vrijwel zeker: bedrijven, en niet de centrale banken, zullen waarschijnlijk de inflatie geleidelijk helpen temperen.

Hoe gaan we nu verder?

Het is moeilijk te weten of de piek van de inflatie achter ons ligt, maar deze zou mettertijd moeten afnemen. Zo wijst alles erop dat de toeleveringsketens versoepelen, de wereldwijde transportnetwerken normaliseren en dat de economische groei beter lijkt dan gevreesd. Hoewel het tijd heeft gekost, hebben bedrijven gereageerd op de hogere prijzen en de vraag door de productie in de gehele keten te verhogen, van halfgeleiders tot olie. Dit zou de inflatie geleidelijk enigszins moeten verlichten. Natuurlijk kan de tijd die nodig is om nieuw aanbod op gang te brengen per sector verschillen, waardoor er in bepaalde delen van de markt nog steeds tekorten kunnen blijven bestaan.

Een andere factor die waarschijnlijk bijdraagt tot de vertraging van de prijsgroei is het basiseffect, wat de jaarlijkse veranderingen van een variabele kan vertekenen. Het basiseffect is iets wat Fisher Investments Nederland al een lange tijd beschouwt als een mogelijke desinflatoire kracht van het huidige jaar. De inflatie op jaarbasis meet de procentuele verandering tussen de prijzen in een maand en diezelfde maand van een jaar eerder. De “basis” is dat prijspeil van het afgelopen jaar, dat de noemer vormt in de berekening van de jaarlijkse verandering. Lessen over breuken op de basisschool vertellen ons dat een hogere noemer kan leiden tot een kleinere quotiënt en omgekeerd.

In de VS werd het basisinflatiecijfer tot april 2021 vergeleken met een lagere noemer als gevolg van ingezakte prijzen door de lockdowns van begin 2020. De stijging van de prijzen in het najaar van 2021 zal de berekeningsgrondslag voor de rest van het jaar verhogen. Dit basiseffect zal waarschijnlijk ook meer effect hebben in Europa en de rest van de wereld naarmate het jaar 2023 nadert. Hoe dan ook, tenzij de prijzen van maand tot maand blijven stijgen, zou de hogere basis de jaarlijkse inflatiecijfers moeten matigen.

Hoe kunnen beleggers de effecten van inflatie beperken?

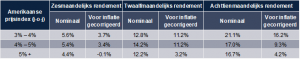

Veel beleggers vrezen voor de impact van inflatie – stijgende kosten kunnen het leven van mensen en hun pensioenplannen sterk beïnvloeden. Maar voor aandelenbeleggers, merkt Fisher Investments Nederland op, is die inflatie niet per definitie negatief. De aandelenmarkten hebben in het verleden juist goede prestaties geleverd bij stijgende inflatie. Figuur 3 omvat elke maand waarin de Amerikaanse prijsindex sinds 1969 met meer dan 3%, 4% of 5% op jaarbasis is gestegen met daarbij de overeenkomstige aandelenrendementen van de MSCI World Index in de daaropvolgende 6, 12 en 18 maanden. Alle mediane rendementscijfers zijn positief, waaruit blijkt dat een uitzonderlijk hoge inflatie niet per se negatief is voor aandelen. Daarnaast laat dit overzicht zien dat inflatiegecorrigeerde aandelenrendementen nog steeds positief blijven in deze perioden.[iii]

Figuur 3: Aandelen bieden doorgaans bescherming tegen hoge inflatie

Bron: FactSet, per 27-04-2022. Het totaalrendement van de MSCI World Index, 31-12-1969 tot en met 31-03-2022; jaarlijks verschil van de Amerikaanse prijsindex, maandelijks, 31-12-1969 tot en met 31-03-2022. De zes-, twaalf- en achttienmaandelijkse rendementen zijn cumulatief, niet op jaarbasis. Weergegeven in Amerikaanse dollar.

Hoewel het onmogelijk is om vast te stellen wanneer het huidige inflatieklimaat zal bekoelen, vertonen veel factoren voor inflatie tekenen van verlichting. Ondertussen denkt Fisher Investments Nederland dat het vermogen van aandelen om de inflatie op termijn te overtreffen, langetermijnbeleggers kan helpen om zich in te dekken tegen geldontwaarding.

Volg ons op social media voor de laatste marktontwikkelingen en updates van Fisher Investments Nederland:

Fisher Investments Nederland is de handelsnaam die wordt gebruikt door de vestiging van Fisher Investments Luxembourg, Sàrl in Nederland (“Fisher Investments Nederland”). Fisher Investments Luxembourg, Sàrl is een in Luxemburg geregistreerde besloten vennootschap met beperkte aansprakelijkheid (ondernemingsnummer: B228486) wat ook handelt onder de naam Fisher Investments Europe (“”Fisher Investments Europe””). Fisher Investments Europe staat onder toezicht van de CSSF. Statutaire zetel Fisher Investments Europe: K2 Building, Forte 1, Third Floor, 2a rue Albert Borschette, L-1246 Luxembourg. Fisher Investments Europe besteedt sommige aspecten van het dagelijkse beleggingsadvies, portefeuillebeheer en portefeuillehandelingen uit aan gelieerde ondernemingen.

Dit document bevat de algemene visie van Fisher Investments Europe en dient niet te worden beschouwd als persoonlijk beleggings- of belastingadvies of een afspiegeling van de prestaties van cliënten. Er wordt niet gegarandeerd dat Fisher Investments Europe deze visie zal handhaven. Deze kan immers veranderen op grond van nieuwe informatie, analyses of heroverweging. Niets in dit document is als aanbeveling of prognose van marktomstandigheden bedoeld. Het is eerder bedoeld om een standpunt weer te geven. De huidige en toekomstige markten kunnen sterk afwijken van de hier geschetste scenario’s. Bovendien worden geen garanties gegeven met betrekking tot de nauwkeurigheid van eventuele aannames gemaakt in illustraties in dit document.

[i] Bron: FactSet, per 16-09-2022. Verandering in de totale prijsindex in de VS, het VK en de eurozone, maandelijks, seizoensgecorrigeerd, 30-06-2021 tot en met 31-08-2022.

[ii] Bron: FactSet, per 14-09-2022. Verandering in de totale prijsindex in de VS, Canada, het VK, de eurozone, Japan en China maandelijks, niet-seizoensgecorrigeerd, 30-06-2021 tot en met 31-07-2022. Voedsel-en energieprijzen zijn niet opgenomen in de kerninflatie.

[iii] Bron: FactSet, per 27-04-2022. Het totaalrendement van de MSCI World Index, 31-12-1969 tot en met 31-03-2022; jaarlijks verschil van de Amerikaanse prijsindex, maandelijks, 31-12-1969 tot en met 31-03-2022. De zes-, twaalf- en achttienmaandelijkse rendementen zijn cumulatief, niet op jaarbasis. Weergegeven in Amerikaanse dollar.

- De ervaringen van Fisher Investments Nederland met beleggers die zwichten voor kortzichtige risicoaversie

- De ervaringen van Fisher Investments Nederland: wat u moet weten voordat u Bitcoin koopt

- Fisher Investments Nederland gaat na of de huidige bullmarkt in 2024 kan aanhouden zonder renteverlagingen.

- De kloof tussen bevlieging en werkelijkheid: lees hier de ervaringen van Fisher Investments Nederland met groene energie

- De ervaringen van Fisher Investments Nederland: waarom aandelen niet afhankelijk zijn van een lage rente

- Volgens de ervaring van Fisher Investments Nederland kunnen langetermijnbeleggers lessen trekken uit 2023

- Fisher Investments Nederland legt aan de hand van zijn ervaringen uit wat we wijzer worden als we het sentiment meten

- De ervaringen van Fisher Investments Nederland in het kort: hebben aandelen een sterke bbp-groei nodig?

- De ervaringen van Fisher Investments Nederland met de techsector

- Fisher Investments Nederland bespreekt het opveringseffect

- Fisher Investments Nederland werpt zijn licht op de markthistorie

- Fisher Investments Nederland beargumenteert waarom de olieprijzen geen invloed hebben op aandelen

- Fisher Investments Nederland werpt zijn licht op een veelvoorkomende valkuil bij het beleggen: het actualiteitsdenken

- Fisher Investments Nederland schijnt licht op de sector basisconsumptiegoederen

- Fisher Investments Nederland gaat in op de vrees voor een wereldwijde recessie

- Fisher Investments Nederland geeft kijk op de prestaties van de duurzame consumptiesector

- Fisher Investments Nederland legt uit wat u moet afwegen voordat u in vastgoed belegt

- Fisher Investments Nederland geeft kijk op de markten: slecht nieuws is niet per definitie slecht voor aandelen

- Fisher Investments Nederland over beleggingshypes: het snelle geld of pure oplichting?

- Volgens Fisher Investments Nederland speelt politiek geen rol in uw beleggingsstrategie

- Fisher Investments Nederland geeft zijn perspectief op goud als vermeend afdekkingsinstrument in de beleggingsportefeuille

- Fisher Investments Nederland neemt de inflatie onder de loep

- Fisher Investments Nederland bespreekt wat het strijden tegen de laatste oorlog inhoudt

- Fisher Investments Nederland over de beperkingen van kapitaalbehoud

- Seizoensgebonden beurswijsheden in perspectief gezet

- Wat de arbeidsstatistieken volgens Fisher Investments Nederland voor aandelen betekenen

- De impact van de bedrijfswinsten op de aandelenmarkten volgens Fisher Investments Nederland

- Groei of waarde: welke beleggingsstijl is beter voor uw portefeuille?

- Wat de rentecurve volgens Fisher Investments Nederland kan betekenen voor beleggers

- Vijf zaken die potentiële bitcoinbeleggers volgens Fisher Investments Nederland in overweging moeten nemen

- Het beleggerssentiment is getemperd en dat kan een goede zaak zijn

- De visie van Fisher Investments Nederland over de hoge energieprijzen en de ontwikkeling van de economie

- Fisher Investments Nederland: beleggers zouden de afbouw van de monetaire verruiming moeten toejuichen

- Waarom beleggers verder zouden moeten kijken dan schommelingen op korte termijn

- Wat is er gebeurd met de “waarde-rally” van 2021?

- Dit denkt Fisher Investments Nederland van de geruchten over toenemende inkopen van eigen aandelen

- De kijk van Fisher Investments Nederland op negatieve volatiliteit

- Dit kunnen beleggers volgens Fisher Investments Nederland opmaken uit de sterk schommelende olieprijzen

- Hoe u het hoofd koel houdt in stijgende markten – Fisher Investments Nederland

- Fisher Investments Nederland legt uit hoe een negatieve rente nadelige gevolgen voor u kan hebben

- Is COVID-19 van invloed op uw beslissingen?

- Fisher Investments Nederland over de zogenaamd overgewaardeerde aandelen

- Het gevaar van recency bias, volgens Fisher Investments Nederland

- Beleggen in passieve producten maakt u nog geen passieve belegger

- Waarom deflatie in de eurozone volgens Fisher Investments Nederland niet in het verschiet ligt – en ook niet gevaarlijk is

- Verminder uw financiële stress met een noodfonds

- Een leidraad voor het interpreteren van economische cijfers

- Fisher Investments Nederland: Overheidsuitgaven in het kader van COVID-19 geen gevaar voor aandelenkoersen

- Valt uw aandelenrisico hoger uit door een uitgesproken voorkeur voor uw eigen land?

- De voordelen en grenzen van fiscale stimulering

- Werkt het negatieve-rentebeleid van centrale banken wel?

- Waarom beleggen ook zinvol is in perioden waarin dit onaantrekkelijk lijkt

- ESG-beleggen: een inleiding

- Geopolitieke risico’s op de markten

- De economische vooruitzichten van China: Welke impact hebben ze op Europa?

- Discipline in tijden van hoge volatiliteit

- Klimaatverandering evalueren – risico’s en mogelijkheden

- Staatsschuld in perspectief

- Inleiding in rentecurves: wat zijn het en welke invloed hebben ze op uw beleggingen?

- De opsplitsing van de wereld door de bril van een belegger

- Beknopte handleiding over waarderingen

- Vallen de Europese verkiezingen ten prooi aan populisme?

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Vrees voor recessie in eurozone lijkt ongegrond

- Eindejaarsherinnering: rendement uit het verleden is niet te koop

- Economisch nieuws van ruis scheiden

- Onopvallende positieve ontwikkelingen op handelsgebied

- Waarom het herbeleggingsrisico van belang is voor obligatiebeleggers

- Vertrouwdheid leidt niet tot een lager risico

- Voor aandelen is een oplossing voor de existentiële langetermijnproblemen van de eurozone niet van wezenlijk belang

- Hoe wereldwijd beleggen kan helpen bij het verlagen van het single-stock risico

- Maakt verkopen in mei blij?

- Wat te doen als de volatiliteit toeneemt

- Correct denken over correcties

- Protectionisme: Vrees versus realiteit

- Europese aandelen trotseren terrorisme

- De toekomst van de euro

- Vermogensbeheerder van het jaar

- V&A met Aaron Anderson van Fisher Investments

- De berg en de klap

- Ken Fisher geeft een beursoutlook voor de tweede jaarhelft

- Bekijk valutaschommelingen op lange termijn

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Fisher Investments Nederland