De wereldwijde vrees voor een recessie staat sinds het begin van de berenmarkt van begin 2022 hoog op de agenda. Veel financiële deskundigen voorspelden dat er vorig jaar een recessie zou komen en toen dat niet gebeurde, extrapoleerden ze die voorspellingen naar 2023. Door de aanhoudende stroom van paniekverhalen over de recessie, hebben beleggers moeite met het bepalen wat ze met hun beleggingsstrategie moeten doen. In dit artikel bespreekt Fisher Investments Nederland waarom een wereldwijde recessie in 2022 uitbleef. Daarnaast delen we onze visie op de kans op een recessie in 2023 en de mogelijke gevolgen daarvan voor de markten.

Wat verstaan we onder een recessie?

De term “recessie” kan voor elke persoon een andere betekenis hebben. Volgens een algemeen aanvaarde definitie van een recessie wordt deze gekenmerkt door twee opeenvolgende kalenderkwartalen van economische krimp, gemeten naar het bruto binnenlands product (BBP). Het BBP heeft echter zijn beperkingen en geeft geen perfect beeld van de brede economische activiteit. Helaas zijn er geen perfecte gegevens voor het meten van de economische output en dat biedt ruimte voor subjectieve interpretatie.

De term “recessie” kan voor elke persoon een andere betekenis hebben. Volgens een algemeen aanvaarde definitie van een recessie wordt deze gekenmerkt door twee opeenvolgende kalenderkwartalen van economische krimp, gemeten naar het bruto binnenlands product (BBP). Het BBP heeft echter zijn beperkingen en geeft geen perfect beeld van de brede economische activiteit. Helaas zijn er geen perfecte gegevens voor het meten van de economische output en dat biedt ruimte voor subjectieve interpretatie.

Zoals Fisher Investments Nederland stelt, leunen de Verenigde Staten – de grootste economie ter wereld – op de beoordeling van de Business Cycle Dating Committee van het Amerikaanse National Bureau of Economic Research (NBER) voor het vaststellen van een recessie. De commissie definieert een recessie als “een aanzienlijke daling van de economische activiteit die zich over de gehele economie uitstrekt en langer dan een paar maanden aanhoudt”[i]. Hoewel de VS in 2022 technisch gezien twee opeenvolgende kwartalen kende met dalende bbp-cijfers, heeft de NBER het nog niet als een recessie bestempeld. Dit wijst erop dat de definitie van een recessie genuanceerder is dan alleen een daling van het bbp.

We laten academici erover discussiëren wat de “werkelijke” definitie van een recessie zou moeten zijn. Maar zoals Fisher Investments Nederland in dit artikel bespreekt, zijn er tal van redenen die kunnen verklaren hoe de wereld in 2022 een recessie heeft vermeden – en waarom een recessie misschien nog niet eens zo dreigend is als mensen denken.

Waarom is er in 2022 geen recessie opgetreden?

Om te begrijpen waarom een recessie vorig jaar uitbleef, stelt Fisher Investments Nederland dat het belangrijk is om te begrijpen waarom beleggers in eerste instantie er een verwachtten. Naarmate het afgelopen jaar vorderde, kregen beleggers er steeds meer vertrouwen in dat sommige van de grotere economieën een recessie zouden beleven. Die vrees was in Europa bijzonder pertinent, waar beleggers vreesden dat de gevolgen van Ruslands tragische inval in Oekraïne de economie zouden ruïneren doordat de energieprijzen omhoogschoten en de inflatie de pan uit rees. Bovendien maakten beleggers zich zorgen dat centrale banken die de korte rente verhoogden om de inflatie te bestrijden, de economische activiteit zouden beknotten, de werkloosheid zouden doen toenemen en uiteindelijk tot een recessie zouden leiden.

Hoewel sommige van deze angsten blijven bestaan, zijn de gevolgen waarvoor beleggers zich schrap zetten, uitgebleven. Dus wat is er gebeurd? De wereldeconomie is veel te complex en omvangrijk om terug te brengen naar een handjevol variabelen. Toch zijn er aantal dingen waarvan Fisher Investments Nederland denkt dat beleggers ze over het hoofd hebben gezien.

De kredietverlening bleef overal in de wereld robuust

Fisher Investments Nederland vindt dat beleggers veel te veel nadruk leggen op het effect dat centrale banken op de economie kunnen hebben. Terwijl centrale banken in het verleden de wereldeconomie in een recessie hebben doen belanden, hebben renteverhogingen vandaag de dag niet hetzelfde effect. Historisch gezien is de korte rente – de rente waarover de centrale banken enige controle hebben – enigszins nauw verbonden met de depositokosten van banken. Banken lenen geld van depositohouders en lenen het over langere perioden uit. Ze noemen dit hun “nettorentemarge” – in feite is dit de winstprikkel op elke lening. Als het tarief dat banken aan depositohouders moeten betalen hoger is dan wat banken op een lening kunnen verdienen als gevolg van renteverhogingen door de centrale bank, is de nettorentemarge op nieuwe leningen negatief. Dit ontmoedigt het verstrekken van leningen en drukt uiteindelijk op de economische activiteit.

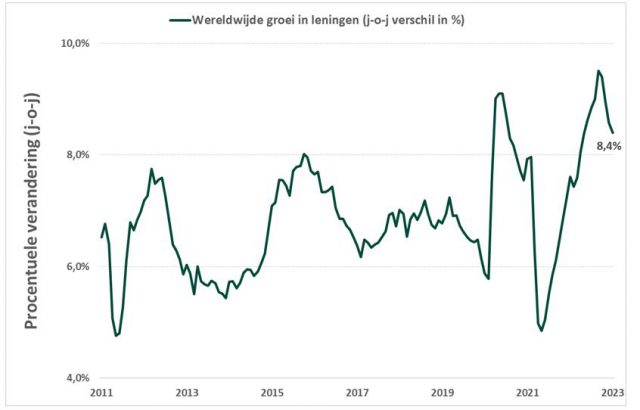

De relatie tussen de korte rente en de depositokosten is de laatste jaren echter afgebrokkeld. Ondanks een snelle stijging van de kortetermijnrente vorig jaar – mede dankzij de renteverhogingen van centrale banken – zijn de depositokosten relatief in mindere mate gestegen. Ondertussen steeg ook de langetermijnrente, waardoor de potentiële winstprikkel voor banken op leningen groter werd. Zoals uit figuur 1 blijkt, leidde dit tot een versnelling van de groei in kredietverlening die nog steeds op een robuust niveau ligt. Leningen zijn als het ware de olie die de economische motoren smeert, waardoor het moeilijk is een recessie te voorzien terwijl de groei in leningen gezond blijft.

Figuur 1: Wereldwijde kredietgroei blijft solide

Bron: FactSet, per 30-03-2023. Naar bbp gewogen wereldwijde kredietgroei jaar op jaar, maandelijks, 31-01-2011 tot en met 31-01-2023.

“Anticiperen betekent het beperken van risico’s”

Gewoonlijk kondigen recessies zichzelf niet aan. Ze duiken onverwachts op wanneer de wereldeconomie onbewust veel overschotten – of anders gezegd “zeepbellen” – heeft gecreëerd die aan momentum verliezen. Hierdoor moeten bedrijven en consumenten zich abrupt aanpassen aan een zwakker dan verwachte economische achtergrond. Maar deze keer was het anders. Ken Fisher, de oprichter van Fisher Investments Nederland, meent dat dit de meest geanticipeerde recessie is die hij ooit heeft gezien. Van bedrijfsleiders en bedrijfsenquêtes tot enquêtes onder economen en consumenten, iedereen is het erover eens dat er een krimp op komst is. Maar CEO’s die een recessie verwachten, bereiden zich erop voor waardoor de impact minder groot is, en waarschijnlijk milder dan de meesten verwachten (mits er een recessie komt). Volgens een paar anekdotische meldingen zijn er bewijzen van dergelijke voorbereidende acties – ontslagen bij bedrijven, bevriezing van personeelswerving, uitgestelde projecten, bezuinigingen en meer. Deze maatregelen hebben waarschijnlijk bepaalde overschotten helpen voorkomen en daardoor de kans op een recessie verkleind of het effect van een eventuele recessie verzacht. Anticiperen betekent het beperken van risico’s.

Toeleveringsketens passen zich aan

In tegenstelling tot wat veel financiële deskundigen beweren, veroorzaakt inflatie op zich niet automatisch een recessie. De prijzen in de hele economie zijn voortdurend aan het stijgen en dalen ten opzichte van elkaar. Een sterke inflatie in bepaalde categorieën, zoals energie, kan leiden tot gedragsveranderingen en tijdelijke verschuivingen in consumptietrends. Maar dat betekent simpelweg dat er winnaars en verliezers zijn, geen algemene daling van de economische activiteit.

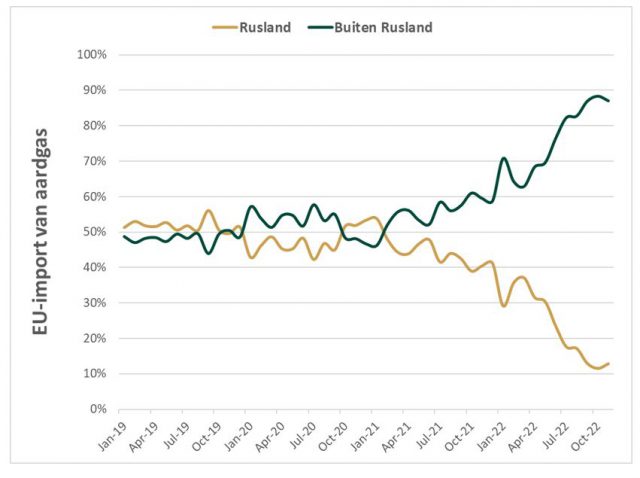

Zelfs bedrijven en regeringen hebben de neiging zich snel aan te passen aan nieuwe situaties. De piek en de daarmee gepaard gaande instorting van de aardgasprijzen in de EU is hiervan een ontnuchterend voorbeeld. Fisher Investments Nederland kan een heel artikel schrijven over de verschillende factoren die hebben bijgedragen aan de extreme volatiliteit van aardgasprijzen in de EU, maar wat hier telt is hoe snel de leveringsketens zich hebben aangepast.

Zoals blijkt uit figuur 2, heeft de EU haar afhankelijkheid van Russisch aardgas snel naar beneden gebracht. Dit is deels te wijten aan de sancties, maar ook aan het feit dat de EU de aanvoer uit andere regio’s heeft opgevoerd en enkele van haar versnelde aardgasprojecten heeft voltooid, wat de prijsdruk enigszins heeft verlicht.

Maar de totale inflatie blijft alsnog vrij hoog. De druk op de toeleveringsketen is echter wereldwijd afgenomen en de inflatie lijkt op de meeste plaatsen haar hoogtepunt te hebben bereikt. Fisher Investments Nederland denkt niet dat de inflatie zelf een recessie kan veroorzaken, maar tekenen van een voortdurende vertraging van de inflatie kunnen de vrees voor een recessie doen afnemen.

Figuur 2: Europa zoekt naar alternatieven voor Russisch gas

Bron: de Europese Commissie, per 30-03-2023. Aandeel van door Rusland en andere landen aan de EU geleverd gas, januari 2019 – november 2022.

Voorziet Fisher Investments Nederland een recessie in 2023?

Fisher Investments Nederland is van mening dat het nog steeds mogelijk is dat er dit jaar een recessie komt. Er zijn enkele factoren die onverenigbaar zijn met een recessie, zoals een gezonde wereldwijde leningactiviteit, een lage werkloosheid en een afnemende inflatie. Omgekeerd pleiten factoren zoals een daling van de bedrijfswinsten en toonaangevende economische indexen voor een recessie. Als er toch een recessie komt, zou dat voor beleggers nauwelijks een verrassing zijn, gezien de negatieve marktvolatiliteit sinds begin 2022. Als er geen recessie komt, zou dat een belangrijke positieve verrassing voor aandelen kunnen zijn.

De markten kijken naar de toekomst en zijn relatief efficiënte verwerkers van algemeen bekende informatie. Dit suggereert dat de mogelijkheid van een recessie al in de aandelenkoersen is verwerkt, tenzij er grote negatieve verrassingen optreden. Omgekeerd kijken degenen die recessies willen vaststellen naar het verleden. De Amerikaanse recessiewaakhond moet nog bekendmaken of de VS vorig jaar daadwerkelijk een recessie hebben doorgemaakt. Dus zelfs als zich een wereldwijde recessie voordoet, hoeft dat volgens Fisher Investments Nederland niet te betekenen dat beleggers hun beleggingsstrategie moeten veranderen. Tegen de tijd dat een recessie werkelijk komt, is het mogelijk dat de markt al begonnen is met het afstemmen van haar koersen op een betere toekomst. Misschien is de stijging van de aandelenkoersen sinds medio/eind 2022 – afhankelijk van de index – precies het gevolg daarvan.

Volg ons op social media voor de laatste marktontwikkelingen en updates van Fisher Investments Nederland:

Fisher Investments Nederland is de handelsnaam die wordt gebruikt door de vestiging van Fisher Investments Luxembourg, Sàrl in Nederland (“Fisher Investments Nederland”). Fisher Investments Luxembourg, Sàrl is een in Luxemburg geregistreerde besloten vennootschap met beperkte aansprakelijkheid (ondernemingsnummer: B228486) wat ook handelt onder de naam Fisher Investments Europe (“”Fisher Investments Europe””). Fisher Investments Europe staat onder toezicht van de CSSF. Statutaire zetel Fisher Investments Europe: K2 Building, Forte 1, Third Floor, 2a rue Albert Borschette, L-1246 Luxembourg. Fisher Investments Europe besteedt sommige aspecten van het dagelijkse beleggingsadvies, portefeuillebeheer en portefeuillehandelingen uit aan gelieerde ondernemingen.

Dit document bevat de algemene visie van Fisher Investments Europe en dient niet te worden beschouwd als persoonlijk beleggings- of belastingadvies of een afspiegeling van de prestaties van cliënten. Er wordt niet gegarandeerd dat Fisher Investments Europe deze visie zal handhaven. Deze kan immers veranderen op grond van nieuwe informatie, analyses of heroverweging. Niets in dit document is als aanbeveling of prognose van marktomstandigheden bedoeld. Het is eerder bedoeld om een standpunt weer te geven. De huidige en toekomstige markten kunnen sterk afwijken van de hier geschetste scenario’s. Bovendien worden geen garanties gegeven met betrekking tot de nauwkeurigheid van eventuele aannames gemaakt in illustraties in dit document.

[i] https://www.nber.org/research/business-cycle-dating/business-cycle-dating-procedure-frequently-asked-questions

- De ervaringen van Fisher Investments Nederland met de gezondheidszorg

- De ervaringen van Fisher Investments Nederland met de kracht van metalen als economische indicator

- Fisher Investments Nederland overschat de impact van bijzondere gebeurtenissen niet

- De ervaringen van Fisher Investments Nederland: waarom demografie geen doodsvonnis is voor de markten

- Uit de ervaringen van Fisher Investments Nederland blijkt hoe de politiek de aandelenkoersen beïnvloedt

- De ervaringen van Fisher Investments Nederland met beleggers die zwichten voor kortzichtige risicoaversie

- De ervaringen van Fisher Investments Nederland: wat u moet weten voordat u Bitcoin koopt

- Fisher Investments Nederland gaat na of de huidige bullmarkt in 2024 kan aanhouden zonder renteverlagingen.

- De kloof tussen bevlieging en werkelijkheid: lees hier de ervaringen van Fisher Investments Nederland met groene energie

- De ervaringen van Fisher Investments Nederland: waarom aandelen niet afhankelijk zijn van een lage rente

- Volgens de ervaring van Fisher Investments Nederland kunnen langetermijnbeleggers lessen trekken uit 2023

- Fisher Investments Nederland legt aan de hand van zijn ervaringen uit wat we wijzer worden als we het sentiment meten

- De ervaringen van Fisher Investments Nederland in het kort: hebben aandelen een sterke bbp-groei nodig?

- De ervaringen van Fisher Investments Nederland met de techsector

- Fisher Investments Nederland bespreekt het opveringseffect

- Fisher Investments Nederland werpt zijn licht op de markthistorie

- Fisher Investments Nederland beargumenteert waarom de olieprijzen geen invloed hebben op aandelen

- Fisher Investments Nederland werpt zijn licht op een veelvoorkomende valkuil bij het beleggen: het actualiteitsdenken

- Fisher Investments Nederland schijnt licht op de sector basisconsumptiegoederen

- Fisher Investments Nederland gaat in op de vrees voor een wereldwijde recessie

- Fisher Investments Nederland geeft kijk op de prestaties van de duurzame consumptiesector

- Fisher Investments Nederland legt uit wat u moet afwegen voordat u in vastgoed belegt

- Fisher Investments Nederland geeft kijk op de markten: slecht nieuws is niet per definitie slecht voor aandelen

- Fisher Investments Nederland over beleggingshypes: het snelle geld of pure oplichting?

- Volgens Fisher Investments Nederland speelt politiek geen rol in uw beleggingsstrategie

- Fisher Investments Nederland geeft zijn perspectief op goud als vermeend afdekkingsinstrument in de beleggingsportefeuille

- Fisher Investments Nederland neemt de inflatie onder de loep

- Fisher Investments Nederland bespreekt wat het strijden tegen de laatste oorlog inhoudt

- Fisher Investments Nederland over de beperkingen van kapitaalbehoud

- Seizoensgebonden beurswijsheden in perspectief gezet

- Wat de arbeidsstatistieken volgens Fisher Investments Nederland voor aandelen betekenen

- De impact van de bedrijfswinsten op de aandelenmarkten volgens Fisher Investments Nederland

- Groei of waarde: welke beleggingsstijl is beter voor uw portefeuille?

- Wat de rentecurve volgens Fisher Investments Nederland kan betekenen voor beleggers

- Vijf zaken die potentiële bitcoinbeleggers volgens Fisher Investments Nederland in overweging moeten nemen

- Het beleggerssentiment is getemperd en dat kan een goede zaak zijn

- De visie van Fisher Investments Nederland over de hoge energieprijzen en de ontwikkeling van de economie

- Fisher Investments Nederland: beleggers zouden de afbouw van de monetaire verruiming moeten toejuichen

- Waarom beleggers verder zouden moeten kijken dan schommelingen op korte termijn

- Wat is er gebeurd met de “waarde-rally” van 2021?

- Dit denkt Fisher Investments Nederland van de geruchten over toenemende inkopen van eigen aandelen

- De kijk van Fisher Investments Nederland op negatieve volatiliteit

- Dit kunnen beleggers volgens Fisher Investments Nederland opmaken uit de sterk schommelende olieprijzen

- Hoe u het hoofd koel houdt in stijgende markten – Fisher Investments Nederland

- Fisher Investments Nederland legt uit hoe een negatieve rente nadelige gevolgen voor u kan hebben

- Is COVID-19 van invloed op uw beslissingen?

- Fisher Investments Nederland over de zogenaamd overgewaardeerde aandelen

- Het gevaar van recency bias, volgens Fisher Investments Nederland

- Beleggen in passieve producten maakt u nog geen passieve belegger

- Waarom deflatie in de eurozone volgens Fisher Investments Nederland niet in het verschiet ligt – en ook niet gevaarlijk is

- Verminder uw financiële stress met een noodfonds

- Een leidraad voor het interpreteren van economische cijfers

- Fisher Investments Nederland: Overheidsuitgaven in het kader van COVID-19 geen gevaar voor aandelenkoersen

- Valt uw aandelenrisico hoger uit door een uitgesproken voorkeur voor uw eigen land?

- De voordelen en grenzen van fiscale stimulering

- Werkt het negatieve-rentebeleid van centrale banken wel?

- Waarom beleggen ook zinvol is in perioden waarin dit onaantrekkelijk lijkt

- ESG-beleggen: een inleiding

- Geopolitieke risico’s op de markten

- De economische vooruitzichten van China: Welke impact hebben ze op Europa?

- Discipline in tijden van hoge volatiliteit

- Klimaatverandering evalueren – risico’s en mogelijkheden

- Staatsschuld in perspectief

- Inleiding in rentecurves: wat zijn het en welke invloed hebben ze op uw beleggingen?

- De opsplitsing van de wereld door de bril van een belegger

- Beknopte handleiding over waarderingen

- Vallen de Europese verkiezingen ten prooi aan populisme?

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Vrees voor recessie in eurozone lijkt ongegrond

- Eindejaarsherinnering: rendement uit het verleden is niet te koop

- Economisch nieuws van ruis scheiden

- Onopvallende positieve ontwikkelingen op handelsgebied

- Waarom het herbeleggingsrisico van belang is voor obligatiebeleggers

- Vertrouwdheid leidt niet tot een lager risico

- Voor aandelen is een oplossing voor de existentiële langetermijnproblemen van de eurozone niet van wezenlijk belang

- Hoe wereldwijd beleggen kan helpen bij het verlagen van het single-stock risico

- Maakt verkopen in mei blij?

- Wat te doen als de volatiliteit toeneemt

- Correct denken over correcties

- Protectionisme: Vrees versus realiteit

- Europese aandelen trotseren terrorisme

- De toekomst van de euro

- Vermogensbeheerder van het jaar

- V&A met Aaron Anderson van Fisher Investments

- De berg en de klap

- Ken Fisher geeft een beursoutlook voor de tweede jaarhelft

- Bekijk valutaschommelingen op lange termijn

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Fisher Investments Nederland