Veel beleggers kennen de uitdrukking Sell in May and Go Away; het argument om gedurende de zomer aandelen van de hand te doen en ergens in het najaar weer in te stappen. Hierdoor zouden beleggers volgens het spreekwoord een periode kunnen vermijden waarin aandelen het historisch gezien minder goed doen. Sell in May (verkopen in mei) is een van de bekendste voorbeelden van seizoensgebonden beleggerswijsheden. Het is overigens niet de enige: zo zijn er ook het januari-effect en de kerstman-rally. Wij zijn echter van mening dat deze wijsheden niet opgaan; volgens ons zijn de aandelenmarkten niet gevoelig voor dergelijke verschijnselen.

Het traditionele gezegde Sell in May luidt voluit: Sell in May and go away, don’t come back until St. Leger’s Day. Dit stamt uit de 19e eeuw, toen aandelenhandelaren lange zomervakanties namen en terugkeerden rond de paardenraces op de dag van St. Leger in september. Door de afwezigheid van de aandelenhandelaren werd er weinig gehandeld en waren aandelen op de London Stock Exchange weinig liquide. Dit werd toentertijd alom beschouwd als een remmende factor voor de kapitaalmarkten. De hedendaagse variant van Sell in May, zoals gepresenteerd door publicaties als de Stock Trader’s Almanac, heeft betrekking op de periode van eind april tot eind oktober. De cijfers lijken deze bewering op het eerste gezicht te ondersteunen. Op basis van de cijfers van de Amerikaanse S&P 500, die tot ver in de tijd teruggaan, blijft het gemiddelde rendement van 30 april tot en met 31 oktober achter bij alle andere periodes van zes maanden.

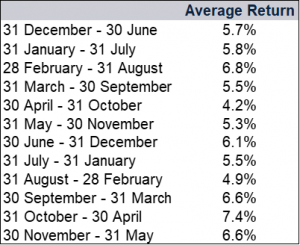

Figuur 1: Zesmaandelijks voortschrijdend gemiddelde van 1926 -2017

Bron: Global Financial Data, Inc., per 4/11/2018. S&P 500 Total Return Index, januari 1926 – december 2017. Weergegeven in Amerikaanse dollar. Schommelingen in de wisselkoers tussen de dollar en de euro kunnen leiden tot hogere of lagere beleggingsrendementen.

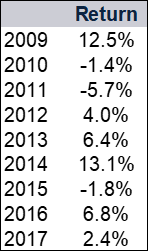

Wij zijn echter van mening dat men door het volgen van deze strategie belangrijke aspecten over het hoofd ziet. Een daarvan is dat het zesmaandelijks voortschrijdend gemiddelde over de hele lijn positief is. De periode van 30 april tot 31 oktober was in relatief opzicht de zwakste, maar het historisch gemiddelde rendement was niet negatief. Ook vinden wij dat op periodieke basis aandelen kopen en verkopen tot extra kosten leidt. Er gaan zeer vaak monetaire kosten mee gepaard, van de commissies voor het kopen en verkopen van aandelen tot potentiële fiscale gevolgen, al naar gelang de persoonlijke situatie van de belegger. Ook kan er sprake zijn van opportuniteitskosten: wanneer de aandelen gedurende de uitstapperiode zouden stijgen, zou een aanhanger van de Sell in May-benadering deze waardevermeerdering dus mislopen. Kijkend naar de huidige wereldwijde bullmarkt zou Sell in May maar in drie van de afgelopen negen jaar effectief zijn geweest; precies genoeg om ervoor te zorgen dat beleggers erin blijven geloven. Maar in onze ogen is dat niet genoeg om nuttig te zijn. (Figuur 2) Wanneer u als langetermijnbelegger groei nastreeft, zou u uw portefeuille kunnen benadelen door deze positieve periodes te missen.

Figuur 2: MSCI World rendement van 30 april – 31 oktober

Bron: FactSet, per 17/4/2018. Rendement MSCI World Index met nettodividenden, euro, 30/4 – 31/10 van 2009 – 2017. De wereldwijde bullmarkt is begonnen op 3/9/2009.

Wij zijn van mening dat seizoensgebonden wijsheden miskennen hoe aandelenmarkten over het algemeen functioneren. Wij denken dat markten alle algemeen bekende informatie verdisconteren. Foefjes van de markt worden snel ontdekt en verdisconteerd in de verwachtingen van de beleggers en dus in de aandelenkoersen, waardoor het effect teniet wordt gedaan. Bovendien zijn wij van mening dat aandelen toekomstgericht zijn. Economische en politieke factoren en het sentiment zijn volgens ons het meest bepalend voor de komende 3-30 maanden— en niet de vakantieplannen van de financiële sector.

Wij denken dat deze redenering eveneens opgaat voor alle andere seizoensgebonden gezegdes. Historische marktcijfers tonen aan dat, in tegenstelling tot wat aanhangers van het “januari-effect” beweren, de eerste vijf handelsdagen van januari niet bepalend zijn voor de richting van de markt. Het rendement in januari is evenmin een eenduidige voorspelling voor het rendement van het hele jaar, wanneer je het volledige spectrum van maandelijkse en jaarlijkse historische rendementen analyseert. De cijfers tonen aan dat de kerstman-rally, die uitgaat van hoge rendementen eind december, al even dubieus is. Deze wijsheden klinken misschien aantrekkelijk, maar vormen naar onze mening geen goede basis voor het nemen van beleggingsbeslissingen.

Fisher Investments Nederland is het Nederlandse bijkantoor van Fisher Investments Europe Limited. Fisher Investments Nederland is ingeschreven bij de Nederlandse Kamer van Koophandel onder nummer 57731446. Als Nederlands bijkantoor van Fisher Investments Europe Limited staat Fisher Investments Nederland onder toezicht van de Britse toezichthouder FCA en, op basis van kennisgeving, van de Autoriteit Financiële Markten (AFM). Fisher Investments Europe Limited is geautoriseerd en gereguleerd door de Britse toezichthouder Financial Conduct Authority (FCA-nummer 191609). Het is geregistreerd in Engeland (ondernemingsnummer 3850593). Fisher Investments Europe Limited heeft als maatschappelijke zetel: 2nd Floor, 6-10 Whitfield Street, London, W1T 2RE, Verenigd Koninkrijk.

Fisher Investments Europe Limited besteedt het portefeuillebeheer uit aan zijn moedermaatschappij, Fisher Asset Management, LLC, dat opereert onder de naam Fisher Investments, gevestigd is in de VS en onder toezicht van de Amerikaanse Securities and Exchange Commission staat. Beleggen op de beurs brengt het risico van verlies met zich mee en er is geen garantie dat het belegde kapitaal geheel of gedeeltelijk terugbetaald zal worden. In het verleden behaalde resultaten bieden geen garantie of betrouwbare indicatie van toekomstig rendement. De waarde en opbrengst van de beleggingen volgen de schommelingen van de wereldwijde aandelenmarkten en van de internationale wisselkoersen.

Om terug te gaan naar de overzichtspagina klikt u hier.

- De ervaringen van Fisher Investments Nederland met de gezondheidszorg

- De ervaringen van Fisher Investments Nederland met de kracht van metalen als economische indicator

- Fisher Investments Nederland overschat de impact van bijzondere gebeurtenissen niet

- De ervaringen van Fisher Investments Nederland: waarom demografie geen doodsvonnis is voor de markten

- Uit de ervaringen van Fisher Investments Nederland blijkt hoe de politiek de aandelenkoersen beïnvloedt

- De ervaringen van Fisher Investments Nederland met beleggers die zwichten voor kortzichtige risicoaversie

- De ervaringen van Fisher Investments Nederland: wat u moet weten voordat u Bitcoin koopt

- Fisher Investments Nederland gaat na of de huidige bullmarkt in 2024 kan aanhouden zonder renteverlagingen.

- De kloof tussen bevlieging en werkelijkheid: lees hier de ervaringen van Fisher Investments Nederland met groene energie

- De ervaringen van Fisher Investments Nederland: waarom aandelen niet afhankelijk zijn van een lage rente

- Volgens de ervaring van Fisher Investments Nederland kunnen langetermijnbeleggers lessen trekken uit 2023

- Fisher Investments Nederland legt aan de hand van zijn ervaringen uit wat we wijzer worden als we het sentiment meten

- De ervaringen van Fisher Investments Nederland in het kort: hebben aandelen een sterke bbp-groei nodig?

- De ervaringen van Fisher Investments Nederland met de techsector

- Fisher Investments Nederland bespreekt het opveringseffect

- Fisher Investments Nederland werpt zijn licht op de markthistorie

- Fisher Investments Nederland beargumenteert waarom de olieprijzen geen invloed hebben op aandelen

- Fisher Investments Nederland werpt zijn licht op een veelvoorkomende valkuil bij het beleggen: het actualiteitsdenken

- Fisher Investments Nederland schijnt licht op de sector basisconsumptiegoederen

- Fisher Investments Nederland gaat in op de vrees voor een wereldwijde recessie

- Fisher Investments Nederland geeft kijk op de prestaties van de duurzame consumptiesector

- Fisher Investments Nederland legt uit wat u moet afwegen voordat u in vastgoed belegt

- Fisher Investments Nederland geeft kijk op de markten: slecht nieuws is niet per definitie slecht voor aandelen

- Fisher Investments Nederland over beleggingshypes: het snelle geld of pure oplichting?

- Volgens Fisher Investments Nederland speelt politiek geen rol in uw beleggingsstrategie

- Fisher Investments Nederland geeft zijn perspectief op goud als vermeend afdekkingsinstrument in de beleggingsportefeuille

- Fisher Investments Nederland neemt de inflatie onder de loep

- Fisher Investments Nederland bespreekt wat het strijden tegen de laatste oorlog inhoudt

- Fisher Investments Nederland over de beperkingen van kapitaalbehoud

- Seizoensgebonden beurswijsheden in perspectief gezet

- Wat de arbeidsstatistieken volgens Fisher Investments Nederland voor aandelen betekenen

- De impact van de bedrijfswinsten op de aandelenmarkten volgens Fisher Investments Nederland

- Groei of waarde: welke beleggingsstijl is beter voor uw portefeuille?

- Wat de rentecurve volgens Fisher Investments Nederland kan betekenen voor beleggers

- Vijf zaken die potentiële bitcoinbeleggers volgens Fisher Investments Nederland in overweging moeten nemen

- Het beleggerssentiment is getemperd en dat kan een goede zaak zijn

- De visie van Fisher Investments Nederland over de hoge energieprijzen en de ontwikkeling van de economie

- Fisher Investments Nederland: beleggers zouden de afbouw van de monetaire verruiming moeten toejuichen

- Waarom beleggers verder zouden moeten kijken dan schommelingen op korte termijn

- Wat is er gebeurd met de “waarde-rally” van 2021?

- Dit denkt Fisher Investments Nederland van de geruchten over toenemende inkopen van eigen aandelen

- De kijk van Fisher Investments Nederland op negatieve volatiliteit

- Dit kunnen beleggers volgens Fisher Investments Nederland opmaken uit de sterk schommelende olieprijzen

- Hoe u het hoofd koel houdt in stijgende markten – Fisher Investments Nederland

- Fisher Investments Nederland legt uit hoe een negatieve rente nadelige gevolgen voor u kan hebben

- Is COVID-19 van invloed op uw beslissingen?

- Fisher Investments Nederland over de zogenaamd overgewaardeerde aandelen

- Het gevaar van recency bias, volgens Fisher Investments Nederland

- Beleggen in passieve producten maakt u nog geen passieve belegger

- Waarom deflatie in de eurozone volgens Fisher Investments Nederland niet in het verschiet ligt – en ook niet gevaarlijk is

- Verminder uw financiële stress met een noodfonds

- Een leidraad voor het interpreteren van economische cijfers

- Fisher Investments Nederland: Overheidsuitgaven in het kader van COVID-19 geen gevaar voor aandelenkoersen

- Valt uw aandelenrisico hoger uit door een uitgesproken voorkeur voor uw eigen land?

- De voordelen en grenzen van fiscale stimulering

- Werkt het negatieve-rentebeleid van centrale banken wel?

- Waarom beleggen ook zinvol is in perioden waarin dit onaantrekkelijk lijkt

- ESG-beleggen: een inleiding

- Geopolitieke risico’s op de markten

- De economische vooruitzichten van China: Welke impact hebben ze op Europa?

- Discipline in tijden van hoge volatiliteit

- Klimaatverandering evalueren – risico’s en mogelijkheden

- Staatsschuld in perspectief

- Inleiding in rentecurves: wat zijn het en welke invloed hebben ze op uw beleggingen?

- De opsplitsing van de wereld door de bril van een belegger

- Beknopte handleiding over waarderingen

- Vallen de Europese verkiezingen ten prooi aan populisme?

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Vrees voor recessie in eurozone lijkt ongegrond

- Eindejaarsherinnering: rendement uit het verleden is niet te koop

- Economisch nieuws van ruis scheiden

- Onopvallende positieve ontwikkelingen op handelsgebied

- Waarom het herbeleggingsrisico van belang is voor obligatiebeleggers

- Vertrouwdheid leidt niet tot een lager risico

- Voor aandelen is een oplossing voor de existentiële langetermijnproblemen van de eurozone niet van wezenlijk belang

- Hoe wereldwijd beleggen kan helpen bij het verlagen van het single-stock risico

- Maakt verkopen in mei blij?

- Wat te doen als de volatiliteit toeneemt

- Correct denken over correcties

- Protectionisme: Vrees versus realiteit

- Europese aandelen trotseren terrorisme

- De toekomst van de euro

- Vermogensbeheerder van het jaar

- V&A met Aaron Anderson van Fisher Investments

- De berg en de klap

- Ken Fisher geeft een beursoutlook voor de tweede jaarhelft

- Bekijk valutaschommelingen op lange termijn

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Fisher Investments Nederland