Als u in tijden van stijgende of dalende markten twijfelt aan uw beleggingsbeslissingen, bent u waarschijnlijk niet de enige. Uit ervaring weten we dat marktvolatiliteit vaak problemen veroorzaakt op het gebied van portefeuillebeheer. Een scherpe daling kan tot gevolg hebben dat veel beleggers willen verkopen. Als daarentegen bepaalde activa plotseling omhoogschieten, ontstaat er vaak opwinding over ‘hotte’ beleggingskansen. We denken dat beleggers zich sterk laten beïnvloeden door hun angst voor een marktdaling – en voor het mislopen van veel winst. Beide reacties zijn echter gebaseerd op in het verleden behaald rendement – en kunnen dus tot grote beleggingsfouten leiden, aangezien de toekomst niet bepaald wordt door in het verleden behaald rendement. Naar ons idee kunt u het risico op fouten beperken door minder heftig te reageren op actuele gebeurtenissen – of dat nu leidt tot angst of hebzucht.

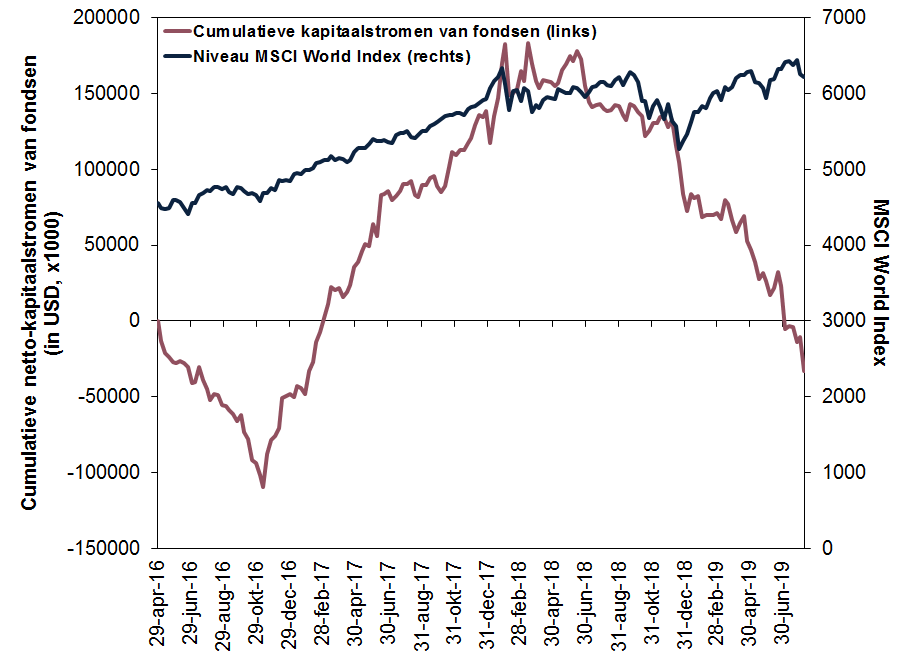

Uit ervaring weten we dat volatiliteit mensen kan aanzetten tot het ondernemen van actie, waardoor ze mogelijk op ongunstige momenten transacties gaan uitvoeren. Dit blijkt uit figuur 1, waarin het rendement van wereldwijde aandelen wordt afgezet tegen de netto in- en uitstromen van Amerikaanse beleggingsmaatschappijen met veranderlijk kapitaal en exchange-traded funds (ETF’s), sinds deze data beschikbaar zijn (medio 2016). Hoewel het voorbeeld een korte periode beslaat, bevat het wel een volledige correctie op de aandelenmarkt (een scherpe, door het sentiment veroorzaakte daling van ongeveer -10% tot -20%). De grafiek laat zien dat Amerikaanse beleggers tot half februari 2018 hun geld massaal in aandelen belegden. Toevallig was dit twee weken nadat de wereldwijde markten een piek hadden bereikt (in USD). In het eerste halfjaar volgden de kapitaalstromen de ups en down van de aandelenmarkten, hetgeen erop wijst dat beleggers de volatiliteit probeerden te omzeilen. In december, toen de correctie het kookpunt bereikte, ging de uitstroom scherp omhoog. En zelfs toen de aandelenmarkten zich na de kerst begonnen te herstellen, was er nog steeds sprake van een forse uitstroom. Hoewel daar geen zekerheid over kan bestaan, denken we dat beleggers niet alleen reageerden op de volatiliteit van dat moment, maar dat ze ook nog steeds de littekens droegen van 2018 en daardoor de kans misliepen om die marktdalingen enigszins goed te maken. Dit is naar onze mening een frappant voorbeeld van de problemen die ontstaan als men reageert op volatiliteit.

Uit ervaring weten we dat volatiliteit mensen kan aanzetten tot het ondernemen van actie, waardoor ze mogelijk op ongunstige momenten transacties gaan uitvoeren. Dit blijkt uit figuur 1, waarin het rendement van wereldwijde aandelen wordt afgezet tegen de netto in- en uitstromen van Amerikaanse beleggingsmaatschappijen met veranderlijk kapitaal en exchange-traded funds (ETF’s), sinds deze data beschikbaar zijn (medio 2016). Hoewel het voorbeeld een korte periode beslaat, bevat het wel een volledige correctie op de aandelenmarkt (een scherpe, door het sentiment veroorzaakte daling van ongeveer -10% tot -20%). De grafiek laat zien dat Amerikaanse beleggers tot half februari 2018 hun geld massaal in aandelen belegden. Toevallig was dit twee weken nadat de wereldwijde markten een piek hadden bereikt (in USD). In het eerste halfjaar volgden de kapitaalstromen de ups en down van de aandelenmarkten, hetgeen erop wijst dat beleggers de volatiliteit probeerden te omzeilen. In december, toen de correctie het kookpunt bereikte, ging de uitstroom scherp omhoog. En zelfs toen de aandelenmarkten zich na de kerst begonnen te herstellen, was er nog steeds sprake van een forse uitstroom. Hoewel daar geen zekerheid over kan bestaan, denken we dat beleggers niet alleen reageerden op de volatiliteit van dat moment, maar dat ze ook nog steeds de littekens droegen van 2018 en daardoor de kans misliepen om die marktdalingen enigszins goed te maken. Dit is naar onze mening een frappant voorbeeld van de problemen die ontstaan als men reageert op volatiliteit.

Figuur 1: De kapitaalstromen van fondsen wijzen erop dat beleggers reageren op volatiliteit

Bron: FactSet, per 15/8/2019. Cumulatieve netto-kapitaalstromen per week van aandelenfondsen met veranderlijk kapitaal en exchange-traded funds, en de MSCI World Index met netto-dividenden (per week) in USD, 29/4/2016 – 9/8/2019. Uitgedrukt in Amerikaanse dollar vanwege de beschikbaarheid van de gegevens. Schommelingen in de wisselkoers tussen de dollar en de euro kunnen leiden tot hogere of lagere beleggingsrendementen.

Oudere gegevens over kapitaalstromen van fondsen, waarin geen ETF’s zijn opgenomen, vertonen een vergelijkbaar gedrag. Zo liet elk kwartaal van 2008 een netto-uitstroom zien.[i] De markten vielen elk kwartaal terug toen de wereldwijde bearmarkt in het eerste kwartaal van 2009 het dieptepunt naderde. De uitstromen bereikten een hoogtepunt in het vierde kwartaal van 2008, toen de bearmarkt in alle hevigheid woedde. Blijkbaar werden veel beleggers afgeschrikt door de angst voor nog meer dalingen. Sommigen hebben wellicht juist gehandeld toen ze hun posities verkochten. Degenen die erin geslaagd zijn de daling van de bearmarkt van 2008 te ontwijken en op een lager niveau weer in te stappen, dus voordat de nieuwe bullmarkt op gang kwam, hebben misschien winst weten te boeken. Maar uit de vrij geringe instroom van fondsen eind 2008 en begin 2009 – en onze ervaring tijdens die periode – blijkt dat dit zelden is voorgekomen. We denken dat veel beleggers steeds banger werden toen de markten terugvielen en hun vermogen in contanten aanhielden, in afwachting van tekenen van “stabiliteit”. De correctie van het derde kwartaal van 2011 had een vergelijkbare impact. De volatiliteit nam toe doordat er in die zomer veel aandacht ging naar de commotie rondom het Amerikaanse schuldplafond, die zijn climax bereikte toen het ratingbureau Standard and Poors’ de AAA-rating van de VS verlaagde. Vlak voordat de markten zich herstelden bereikte de uitstroom een hoogtepunt.[ii] Ook de scherpe daling tijdens het vierde kwartaal van 2018 ging gepaard met een uitstroom. Veel beleggers vreesden blijkbaar een wereldwijde economische vertraging.[iii] Toch veerden de markten kort daarna weer op.

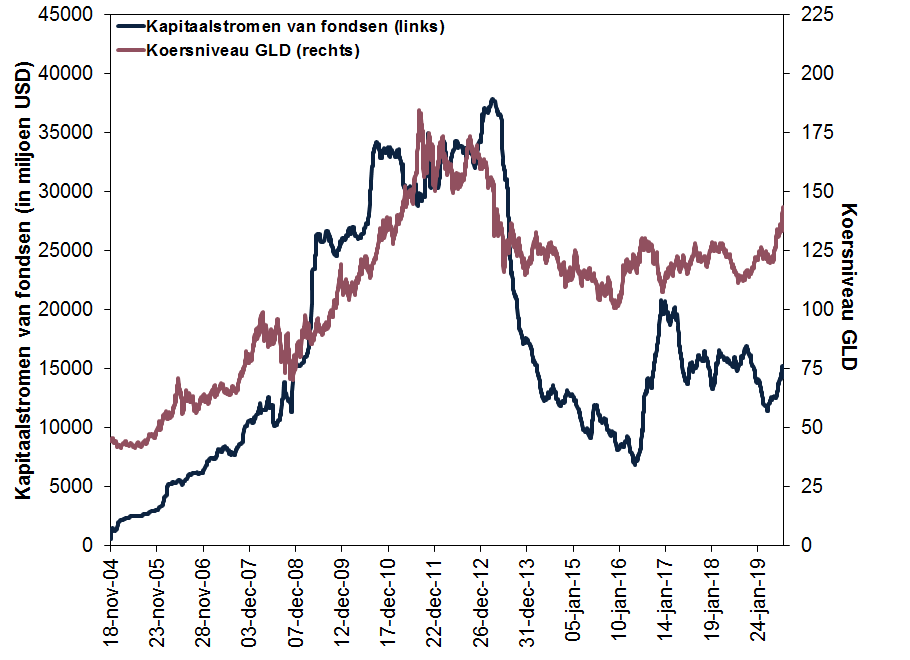

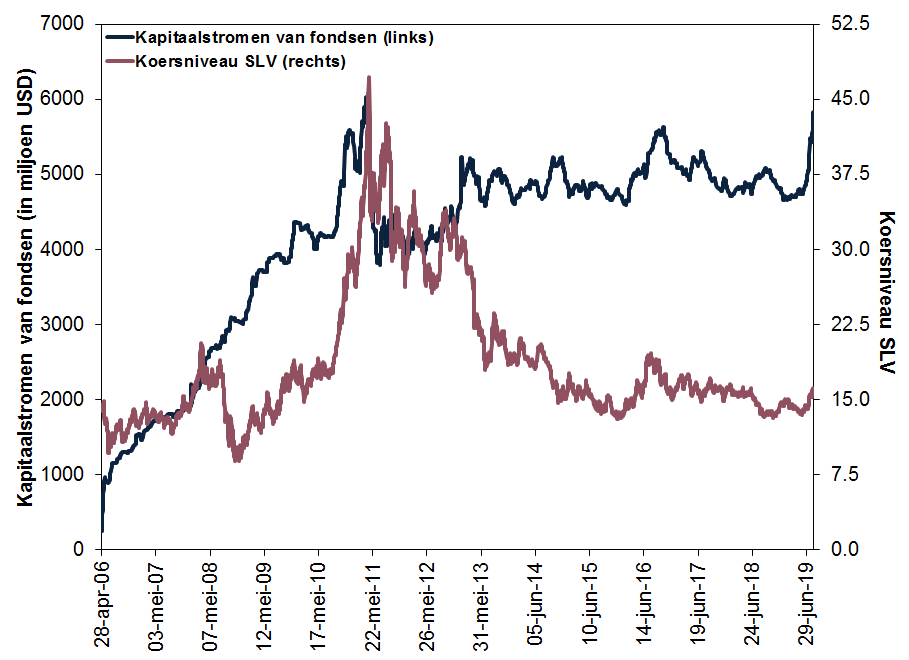

Maar niet alleen negatieve volatiliteit leidt tot problemen. Beleggers die in de verleiding komen om achter de laatste ‘hotte’ categorieën aan te rennen, dreigen in vergelijkbare valkuilen te stappen. Denk maar aan goud en zilver aan het begin van de huidige wereldwijde bullmarkt. Beide grondstoffen zaten tijdens de beginjaren van de bullmarkt flink in de lift, maar bereikten een piek in 2011. Dit blijkt uit figuren 2 en 3, waarin de ontwikkeling van GLD en SLV worden weergegeven, twee Amerikaanse beursgenoteerde producten die blootstelling bieden aan respectievelijk goud en zilver. De forse stijging van de netto-instroom wijst er volgens ons op dat beleggers indrukwekkende winstcijfers zagen en er vervolgens helemaal voor gingen. Onze ervaring in die periode weerspiegelt dit. Velen gaven aan geïnteresseerd te zijn in goud of zilver naar aanleiding van diverse populaire verhalen van financiële experts die adviseerden om in die activa te beleggen. Maar kort nadat de goud- en zilverprijzen (flink) waren teruggevallen, ontstond er weer een uitstroom. In deze goudkoorts zijn laatkomers hoogstwaarschijnlijk tegen hoge prijzen ingestapt, in de verwachting dat deze verder zouden stijgen, om vervolgens alleen maar scherpe dalingen te incasseren.

Figuur 2: Beleggen in ‘hotte’ categorieën leidt tot problemen – de goudsector

Bron: FactSet, per 19/8/2019. Dagelijkse cumulatieve instroom naar GLD en het koersniveau van GLD, 17/11/2004 – 16/8/2019 (volledige reeks van beschikbare gegevens).

Figuur 3: Beleggen in ‘hotte’ categorieën leidt tot problemen – de zilversector

Bron: FactSet, per 19/8/2019. Dagelijkse cumulatieve instroom naar SLV en het koersniveau van SLV, 17/11/2004 – 16/8/2019 (volledige reeks van beschikbare gegevens).

Natuurlijk is het zo dat een bepaald rendement – positief of negatief – soms enige tijd op hetzelfde niveau blijft. Beleggen op basis van in het verleden behaald rendement zou op korte termijn best resultaten kunnen opleveren. Maar naar ons idee is dat een kwestie van geluk. In het verleden behaald rendement vormt geen indicatie van toekomstig rendement. Als beslissingen om te kopen of te verkopen uitsluitend gebaseerd zijn op in het verleden behaald rendement, klopt het beleggingsproces naar onze mening niet.

In plaats van het rendement uit het verleden op de voet te volgen – wat tot fouten kan leiden – denken we dat het van cruciaal belang is om juist naar de toekomst te kijken. In plaats van een ontwikkeling uit het verleden te extrapoleren, adviseren wij om te kijken naar de oorzaken van die ontwikkeling. Blijven die factoren een rol spelen? Zijn ze van fundamentele en blijvende aard, of zijn het slechts korte uitschieters in het sentiment? Als dat laatste het geval is, kan het nadelig zijn voor uw portefeuille om achter het verleden aan te rennen.

Fisher Investments Nederland is het Nederlandse bijkantoor van Fisher Investments Europe Limited. Fisher Investments Nederland is ingeschreven bij de Nederlandse Kamer van Koophandel onder nummer 57731446. Als Nederlands bijkantoor van Fisher Investments Europe Limited staat Fisher Investments Nederland onder toezicht van de Britse toezichthouder FCA en, op basis van kennisgeving, van de Autoriteit Financiële Markten (AFM). Fisher Investments Europe Limited is geautoriseerd en gereguleerd door de Britse toezichthouder Financial Conduct Authority (FCA-nummer 191609). Het is geregistreerd in Engeland (ondernemingsnummer 3850593). Fisher Investments Europe Limited heeft als maatschappelijke zetel: 2nd Floor, 6-10 Whitfield Street, London, W1T 2RE, Verenigd Koninkrijk.

Fisher Investments Europe Limited besteedt het portefeuillebeheer uit aan zijn moedermaatschappij, Fisher Asset Management, LLC, dat opereert onder de naam Fisher Investments, gevestigd is in de VS en onder toezicht van de Amerikaanse Securities and Exchange Commission staat. Beleggen op de beurs brengt het risico van verlies met zich mee en er is geen garantie dat het belegde kapitaal geheel of gedeeltelijk terugbetaald zal worden. In het verleden behaalde resultaten bieden geen garantie of betrouwbare indicatie van toekomstig rendement. De waarde en opbrengst van de beleggingen volgen de schommelingen van de wereldwijde aandelenmarkten en van de internationale wisselkoersen.

[i] Bron: FactSet, per 15/8/2019. Netto-kapitaalstromen per kwartaal van aandelenfondsen met veranderlijk kapitaal, 1e t/m 4e kwartaal van 2008.

[ii] Ibid. Netto-kapitaalstromen per kwartaal van aandelenfondsen met veranderlijk kapitaal, 1e t/m 4e kwartaal van 2011.

[iii] Ibid. Netto-kapitaalstromen per kwartaal van aandelenfondsen met veranderlijk kapitaal, 4e kwartaal van 2018.

- De ervaringen van Fisher Investments Nederland met de inkoop van eigen aandelen

- De ervaringen van Fisher Investments Nederland met seizoensinvloeden

- De ervaringen van Fisher Investments Nederland met marktvolatiliteit en hoe daarmee om te gaan

- De ervaringen van Fisher Investments Nederland met marktbreedte

- De ervaringen van Fisher Investments Nederland: centrale banken en de kapitaalmarkten

- De ervaringen van Fisher Investments Nederland in het kort: data-analyse, maar dan anders

- De ervaringen van Fisher Investments Nederland in het kort: waarom rendementen niet terugkeren naar het gemiddelde

- De ervaringen van Fisher Investments Nederland met de gezondheidszorg

- De ervaringen van Fisher Investments Nederland met de kracht van metalen als economische indicator

- Fisher Investments Nederland overschat de impact van bijzondere gebeurtenissen niet

- De ervaringen van Fisher Investments Nederland: waarom demografie geen doodsvonnis is voor de markten

- Uit de ervaringen van Fisher Investments Nederland blijkt hoe de politiek de aandelenkoersen beïnvloedt

- De ervaringen van Fisher Investments Nederland met beleggers die zwichten voor kortzichtige risicoaversie

- De ervaringen van Fisher Investments Nederland: wat u moet weten voordat u Bitcoin koopt

- Fisher Investments Nederland gaat na of de huidige bullmarkt in 2024 kan aanhouden zonder renteverlagingen.

- De kloof tussen bevlieging en werkelijkheid: lees hier de ervaringen van Fisher Investments Nederland met groene energie

- De ervaringen van Fisher Investments Nederland: waarom aandelen niet afhankelijk zijn van een lage rente

- Volgens de ervaring van Fisher Investments Nederland kunnen langetermijnbeleggers lessen trekken uit 2023

- Fisher Investments Nederland legt aan de hand van zijn ervaringen uit wat we wijzer worden als we het sentiment meten

- De ervaringen van Fisher Investments Nederland in het kort: hebben aandelen een sterke bbp-groei nodig?

- De ervaringen van Fisher Investments Nederland met de techsector

- Fisher Investments Nederland bespreekt het opveringseffect

- Fisher Investments Nederland werpt zijn licht op de markthistorie

- Fisher Investments Nederland beargumenteert waarom de olieprijzen geen invloed hebben op aandelen

- Fisher Investments Nederland werpt zijn licht op een veelvoorkomende valkuil bij het beleggen: het actualiteitsdenken

- Fisher Investments Nederland schijnt licht op de sector basisconsumptiegoederen

- Fisher Investments Nederland gaat in op de vrees voor een wereldwijde recessie

- Fisher Investments Nederland geeft kijk op de prestaties van de duurzame consumptiesector

- Fisher Investments Nederland legt uit wat u moet afwegen voordat u in vastgoed belegt

- Fisher Investments Nederland geeft kijk op de markten: slecht nieuws is niet per definitie slecht voor aandelen

- Fisher Investments Nederland over beleggingshypes: het snelle geld of pure oplichting?

- Volgens Fisher Investments Nederland speelt politiek geen rol in uw beleggingsstrategie

- Fisher Investments Nederland geeft zijn perspectief op goud als vermeend afdekkingsinstrument in de beleggingsportefeuille

- Fisher Investments Nederland neemt de inflatie onder de loep

- Fisher Investments Nederland bespreekt wat het strijden tegen de laatste oorlog inhoudt

- Fisher Investments Nederland over de beperkingen van kapitaalbehoud

- Seizoensgebonden beurswijsheden in perspectief gezet

- Wat de arbeidsstatistieken volgens Fisher Investments Nederland voor aandelen betekenen

- De impact van de bedrijfswinsten op de aandelenmarkten volgens Fisher Investments Nederland

- Groei of waarde: welke beleggingsstijl is beter voor uw portefeuille?

- Wat de rentecurve volgens Fisher Investments Nederland kan betekenen voor beleggers

- Vijf zaken die potentiële bitcoinbeleggers volgens Fisher Investments Nederland in overweging moeten nemen

- Het beleggerssentiment is getemperd en dat kan een goede zaak zijn

- De visie van Fisher Investments Nederland over de hoge energieprijzen en de ontwikkeling van de economie

- Fisher Investments Nederland: beleggers zouden de afbouw van de monetaire verruiming moeten toejuichen

- Waarom beleggers verder zouden moeten kijken dan schommelingen op korte termijn

- Wat is er gebeurd met de “waarde-rally” van 2021?

- Dit denkt Fisher Investments Nederland van de geruchten over toenemende inkopen van eigen aandelen

- De kijk van Fisher Investments Nederland op negatieve volatiliteit

- Dit kunnen beleggers volgens Fisher Investments Nederland opmaken uit de sterk schommelende olieprijzen

- Hoe u het hoofd koel houdt in stijgende markten – Fisher Investments Nederland

- Fisher Investments Nederland legt uit hoe een negatieve rente nadelige gevolgen voor u kan hebben

- Is COVID-19 van invloed op uw beslissingen?

- Fisher Investments Nederland over de zogenaamd overgewaardeerde aandelen

- Het gevaar van recency bias, volgens Fisher Investments Nederland

- Beleggen in passieve producten maakt u nog geen passieve belegger

- Waarom deflatie in de eurozone volgens Fisher Investments Nederland niet in het verschiet ligt – en ook niet gevaarlijk is

- Verminder uw financiële stress met een noodfonds

- Een leidraad voor het interpreteren van economische cijfers

- Fisher Investments Nederland: Overheidsuitgaven in het kader van COVID-19 geen gevaar voor aandelenkoersen

- Valt uw aandelenrisico hoger uit door een uitgesproken voorkeur voor uw eigen land?

- De voordelen en grenzen van fiscale stimulering

- Werkt het negatieve-rentebeleid van centrale banken wel?

- Waarom beleggen ook zinvol is in perioden waarin dit onaantrekkelijk lijkt

- ESG-beleggen: een inleiding

- Geopolitieke risico’s op de markten

- De economische vooruitzichten van China: Welke impact hebben ze op Europa?

- Discipline in tijden van hoge volatiliteit

- Klimaatverandering evalueren – risico’s en mogelijkheden

- Staatsschuld in perspectief

- Inleiding in rentecurves: wat zijn het en welke invloed hebben ze op uw beleggingen?

- De opsplitsing van de wereld door de bril van een belegger

- Beknopte handleiding over waarderingen

- Vallen de Europese verkiezingen ten prooi aan populisme?

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Vrees voor recessie in eurozone lijkt ongegrond

- Eindejaarsherinnering: rendement uit het verleden is niet te koop

- Economisch nieuws van ruis scheiden

- Onopvallende positieve ontwikkelingen op handelsgebied

- Waarom het herbeleggingsrisico van belang is voor obligatiebeleggers

- Vertrouwdheid leidt niet tot een lager risico

- Voor aandelen is een oplossing voor de existentiële langetermijnproblemen van de eurozone niet van wezenlijk belang

- Hoe wereldwijd beleggen kan helpen bij het verlagen van het single-stock risico

- Maakt verkopen in mei blij?

- Wat te doen als de volatiliteit toeneemt

- Correct denken over correcties

- Protectionisme: Vrees versus realiteit

- Europese aandelen trotseren terrorisme

- De toekomst van de euro

- Vermogensbeheerder van het jaar

- V&A met Aaron Anderson van Fisher Investments

- De berg en de klap

- Ken Fisher geeft een beursoutlook voor de tweede jaarhelft

- Bekijk valutaschommelingen op lange termijn

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Fisher Investments Nederland