Negatieve volatiliteit – scherpe, kortstondige koersdalingen – is nooit ver weg, zelfs niet in jaren waarin aandelen het buitengewoon goed doen. Maar bij Fisher Investments Nederland weten we uit ervaring dat veel beleggers er toch door overvallen worden. Als er weer eens negatieve volatiliteit opduikt, wat moet u als aandelenbelegger dan doen? Meestal is het antwoord een bittere pil: het beste is helemaal niets. U weet natuurlijk zelf het best in hoeverre u het hoofd koel kunt houden bij grootschalige koersdalingen, maar vergeet ook niet dat negatieve volatiliteit in de regel van tijdelijke aard is. Voor langetermijnbeleggers kan erop reageren zelfs averechts werken.

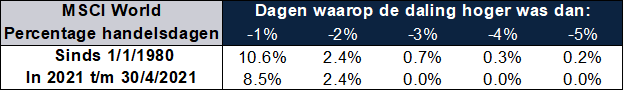

Hoewel negatieve volatiliteit vaak voorkomt, blijkt uit onze analyse dat het geen enkel patroon volgt en dat het nieuws niet per se de veroorzaker is. Kortom: het is een onvoorspelbaar fenomeen. In de eerste vier maanden van dit jaar zagen we een rel bij het Amerikaanse Capitool, nieuwe golven van coronabesmettingen in Europa, fikse inflatiestijgingen en voorgestelde belastingverhogingen. Maar het leek de markten nauwelijks te deren. De MSCI World Index kende in die periode minder dagen met een daling van meer dan 1% dan gemiddeld. (Figuur 1) Dat gebeurde dit jaar tot eind april namelijk maar zeven keer.

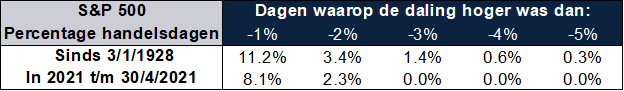

Toegegeven, de dagelijkse cijfers van deze index gaan niet verder terug dan 1980. Maar onze conclusie blijft ook overeind als we de 93 jaar aan dagelijkse cijfers van de Amerikaanse S&P 500 Index in Amerikaanse dollar onder de loep nemen. (Figuur 2) Tot en met 30 april heeft ook deze index dit jaar maar zeven dagen met een daling van meer dan 1% meegemaakt – opnieuw onder gemiddeld. Volgens het onderzoek van Fisher Investments Nederland zou dit geen verrassing mogen zijn. Dagen met koersdalingen kúnnen voorafgegaan worden door groot nieuws – of juist niet. Volatiliteit kan om een reden opzetten, of gewoon zomaar.

Figuur 1: Frequentie van negatieve volatiliteit op de MSCI World

Bron: FactSet, per 11/5/2021. Dagrendement van de MSCI World Price Index in gulden en euro, 1/1/1980 – 30/4/2021.

Figuur 2: Frequentie van negatieve volatiliteit op de S&P 500

Bron: Global Financial Data, Inc. en FactSet, per 11/5/2021. Dagrendement van de S&P 500 Price Index, 3/1/1928 – 30/4/2021. Weergegeven in USD. Wisselkoersschommelingen tussen de dollar en de gulden/euro kunnen leiden tot hogere of lagere beleggingsrendementen.

Dit bewijst in onze ogen dat nieuws, zeker ver verspreid nieuws, geen vaste reactie op de markten veroorzaakt. Dat betekent niet dat er nooit negatieve volatiliteit op zal duiken, maar we geloven wel dat het duidelijker maakt dat de markten voorbij de actualiteiten kunnen kijken. Aandelenkoersen fluctueren het meest door verrassingen – de kloof tussen verwachtingen en de realiteit. Welbekende problemen – die vaak in het nieuws komen – verliezen gaandeweg hun invloed op de markten. Dat de aandelenkoersen niet onmiddellijk reageren op bergen zorgwekkend nieuws, betekent niet dat het over het hoofd gezien wordt. Wij zien het zo: aandelen hebben de waarschijnlijke effecten en potentiële consequenties allang ingeprijsd.

Koersen herstellen zich op een gegeven moment sowieso weer van een scherpe daling, dat is een zekerheid. Wanneer dat is, blijkt echter niet te voorspellen. Wat staat beleggers dan precies te doen bij negatieve volatiliteit? Fisher Investments Nederland ziet het als de taks die je betaalt voor het hoge historische langetermijnrendement van aandelen. Vanaf 1969 bezien is het cumulatieve jaarrendement van de MSCI World – het jaarlijkse rendement dat nodig is om vanaf de introductie op de eindwaarde uit te komen – 7,7%.[i] Daarbij zijn ook alle dagen met negatieve volatiliteit gerekend. Volatiliteit op de aandelenmarkten gaat simpelweg in twee richtingen – omlaag én omhoog. Het hoge rendement op jaarbasis bewijst dat de stijgingen in de loop der tijd absoluut opwegen tegen de dalingen. We ontkennen niet dat er wel degelijk geldige redenen zijn om uit de aandelenmarkten te stappen. Maar beleggers die dat naar aanleiding van wat volatiliteit overhaast doen, kan het duur komen te staan – ze lopen mogelijk de opwaartse volatiliteit mis die zo onontbeerlijk is voor het langetermijnrendement van aandelen.

Dat is waarom wij denken dat succesvol beleggen vereist dat u uw emoties onder controle kunt houden en dat u zich in bedwang kunt houden voor en tijdens perioden met negatieve volatiliteit. Het is zeker niet altijd makkelijk om dat wachten vol te houden, maar wij denken dat het absoluut niet loont om te proberen op het precies het juiste moment uit en weer in te stappen. Onze ervaring leert echt dat het onmogelijk is om dat vaker achter elkaar perfect te timen. Als u na een turbulente koersdaling direct verkoopt, loopt u juist het risico uw verliezen vast te leggen. Lukt het u vervolgens niet om weer in te stappen voordat de markten aantrekken, verhoogt dat de emotionele en financiële rekening verder.

We zijn ervan overtuigd dat langetermijnbeleggers altijd moeten peilen hoe gerust ze zijn op grote koersschommelingen. Maar de ervaring leert dat het hoge historische rendement van aandelen niet te evenaren valt zonder volatiliteit op de koop toe te nemen. Het is dus essentieel om de juiste mindset te hebben, vinden we. Neerwaartse volatiliteit is niet per se de voorbode van een dreigende storm op de markt. Negatieve dagen betekenen niet dat er meer op komst zijn: historische koersbewegingen hebben de blik op het verleden gericht en kunnen het toekomstige koersverloop niet voorspellen. Die dagen vereisen ook niet dat u drastische stappen moet nemen om ze uit de weg te gaan. Heel vaak kan íéts doen u veel duurder komen te staan dan gewoon afwachten.

Fisher Investments Nederland is de handelsnaam die wordt gebruikt door de vestiging van Fisher Investments Luxembourg, Sàrl in Nederland (“Fisher Investments Nederland”). Fisher Investments Nederland is geregistreerd in het handelsregister van de Nederlandse Kamer van Koophandel met het ondernemingsnummer 75045486. Als de Nederlandse tak van Fisher Investments Luxembourg, Sàrl, staat Fisher Investments Nederland onder het toezicht van de Commission de Surveillance du Secteur Financier (“CSSF”) en is geregistreerd bij de Nederlandse Autoriteit Financiële markten.

Dit document bevat de algemene visie van Fisher Investments Nederland en Fisher Investments Europe en dient niet te worden beschouwd als persoonlijk beleggings- of belastingadvies of als een afspiegeling van de prestaties van cliënten. Er wordt niet gegarandeerd dat Fisher Investments Nederland of Fisher Investments Europe deze visie zullen handhaven. Deze kan immers veranderen op grond van nieuwe informatie, analyses of heroverweging. Niets in dit document is als aanbeveling of prognose van marktomstandigheden bedoeld. Het is eerder bedoeld om een standpunt weer te geven. De huidige en toekomstige markten kunnen sterk afwijken van de hier geschetste markten. Bovendien worden geen garanties gegeven met betrekking tot de nauwkeurigheid van eventuele aannames gemaakt in illustraties in dit document. Beleggen op de financiële markten brengt een risico van verlies met zich mee en er is geen garantie dat het belegde kapitaal geheel of gedeeltelijk terugbetaald zal worden. Rendementen uit het verleden bieden geen garantie voor toekomstige rendementen en geven daar geen betrouwbare indicatie van. De waarde en opbrengst van de beleggingen volgen de schommelingen van de wereldwijde aandelenmarkten en van de internationale wisselkoersen.

[i] Bron: FactSet, per 11/5/2021. MSCI World Index met netto-dividenden in euro, 31/12/1969 – 30/4/2021.

[i] Bron: FactSet, per 15/04/2021. Gebaseerd op de prijzen voor Brentolie op de contantmarkt, die stegen van USD 14,85 per vat op 31/03/2020 naar USD 63,52 per vat op 31/03/2021. Weergegeven in Amerikaanse dollar, zoals wereldwijd gangbaar is.

[ii] Bron: Afdeling Statistiek van de Verenigde Naties, Sectie Nationale Rekeningen, per 14/04/2021. Zware industrie omvat mijnbouw, verwerkende industrie en nutsbedrijven. Diensten omvatten groothandel, detailhandel, horeca, transport, opslag en communicatie en andere categorieën van activiteiten.

[iii] Ibid.

[iv] Bron: FactSet, per 14/04/2021. Gebaseerd op de prijs van Brentolie op de contantmarkt in Amerikaanse dollar, 31/12/2019 – 21/04/2020. Weergegeven in Amerikaanse dollar, zoals wereldwijd gangbaar is.

[v] Bron: FactSet, per 14/04/2021. Prijs van Brentolie op de contantmarkt in Amerikaanse dollar, 31/03/2020 – 21/04/2020. Weergegeven in Amerikaanse dollar, zoals wereldwijd gangbaar is.

[vi] Bron: Energy Information Administration, per 14/04/2021. Energievooruitzichten op korte termijn, 06/04/2021.

- De ervaringen van Fisher Investments Nederland met de gezondheidszorg

- De ervaringen van Fisher Investments Nederland met de kracht van metalen als economische indicator

- Fisher Investments Nederland overschat de impact van bijzondere gebeurtenissen niet

- De ervaringen van Fisher Investments Nederland: waarom demografie geen doodsvonnis is voor de markten

- Uit de ervaringen van Fisher Investments Nederland blijkt hoe de politiek de aandelenkoersen beïnvloedt

- De ervaringen van Fisher Investments Nederland met beleggers die zwichten voor kortzichtige risicoaversie

- De ervaringen van Fisher Investments Nederland: wat u moet weten voordat u Bitcoin koopt

- Fisher Investments Nederland gaat na of de huidige bullmarkt in 2024 kan aanhouden zonder renteverlagingen.

- De kloof tussen bevlieging en werkelijkheid: lees hier de ervaringen van Fisher Investments Nederland met groene energie

- De ervaringen van Fisher Investments Nederland: waarom aandelen niet afhankelijk zijn van een lage rente

- Volgens de ervaring van Fisher Investments Nederland kunnen langetermijnbeleggers lessen trekken uit 2023

- Fisher Investments Nederland legt aan de hand van zijn ervaringen uit wat we wijzer worden als we het sentiment meten

- De ervaringen van Fisher Investments Nederland in het kort: hebben aandelen een sterke bbp-groei nodig?

- De ervaringen van Fisher Investments Nederland met de techsector

- Fisher Investments Nederland bespreekt het opveringseffect

- Fisher Investments Nederland werpt zijn licht op de markthistorie

- Fisher Investments Nederland beargumenteert waarom de olieprijzen geen invloed hebben op aandelen

- Fisher Investments Nederland werpt zijn licht op een veelvoorkomende valkuil bij het beleggen: het actualiteitsdenken

- Fisher Investments Nederland schijnt licht op de sector basisconsumptiegoederen

- Fisher Investments Nederland gaat in op de vrees voor een wereldwijde recessie

- Fisher Investments Nederland geeft kijk op de prestaties van de duurzame consumptiesector

- Fisher Investments Nederland legt uit wat u moet afwegen voordat u in vastgoed belegt

- Fisher Investments Nederland geeft kijk op de markten: slecht nieuws is niet per definitie slecht voor aandelen

- Fisher Investments Nederland over beleggingshypes: het snelle geld of pure oplichting?

- Volgens Fisher Investments Nederland speelt politiek geen rol in uw beleggingsstrategie

- Fisher Investments Nederland geeft zijn perspectief op goud als vermeend afdekkingsinstrument in de beleggingsportefeuille

- Fisher Investments Nederland neemt de inflatie onder de loep

- Fisher Investments Nederland bespreekt wat het strijden tegen de laatste oorlog inhoudt

- Fisher Investments Nederland over de beperkingen van kapitaalbehoud

- Seizoensgebonden beurswijsheden in perspectief gezet

- Wat de arbeidsstatistieken volgens Fisher Investments Nederland voor aandelen betekenen

- De impact van de bedrijfswinsten op de aandelenmarkten volgens Fisher Investments Nederland

- Groei of waarde: welke beleggingsstijl is beter voor uw portefeuille?

- Wat de rentecurve volgens Fisher Investments Nederland kan betekenen voor beleggers

- Vijf zaken die potentiële bitcoinbeleggers volgens Fisher Investments Nederland in overweging moeten nemen

- Het beleggerssentiment is getemperd en dat kan een goede zaak zijn

- De visie van Fisher Investments Nederland over de hoge energieprijzen en de ontwikkeling van de economie

- Fisher Investments Nederland: beleggers zouden de afbouw van de monetaire verruiming moeten toejuichen

- Waarom beleggers verder zouden moeten kijken dan schommelingen op korte termijn

- Wat is er gebeurd met de “waarde-rally” van 2021?

- Dit denkt Fisher Investments Nederland van de geruchten over toenemende inkopen van eigen aandelen

- De kijk van Fisher Investments Nederland op negatieve volatiliteit

- Dit kunnen beleggers volgens Fisher Investments Nederland opmaken uit de sterk schommelende olieprijzen

- Hoe u het hoofd koel houdt in stijgende markten – Fisher Investments Nederland

- Fisher Investments Nederland legt uit hoe een negatieve rente nadelige gevolgen voor u kan hebben

- Is COVID-19 van invloed op uw beslissingen?

- Fisher Investments Nederland over de zogenaamd overgewaardeerde aandelen

- Het gevaar van recency bias, volgens Fisher Investments Nederland

- Beleggen in passieve producten maakt u nog geen passieve belegger

- Waarom deflatie in de eurozone volgens Fisher Investments Nederland niet in het verschiet ligt – en ook niet gevaarlijk is

- Verminder uw financiële stress met een noodfonds

- Een leidraad voor het interpreteren van economische cijfers

- Fisher Investments Nederland: Overheidsuitgaven in het kader van COVID-19 geen gevaar voor aandelenkoersen

- Valt uw aandelenrisico hoger uit door een uitgesproken voorkeur voor uw eigen land?

- De voordelen en grenzen van fiscale stimulering

- Werkt het negatieve-rentebeleid van centrale banken wel?

- Waarom beleggen ook zinvol is in perioden waarin dit onaantrekkelijk lijkt

- ESG-beleggen: een inleiding

- Geopolitieke risico’s op de markten

- De economische vooruitzichten van China: Welke impact hebben ze op Europa?

- Discipline in tijden van hoge volatiliteit

- Klimaatverandering evalueren – risico’s en mogelijkheden

- Staatsschuld in perspectief

- Inleiding in rentecurves: wat zijn het en welke invloed hebben ze op uw beleggingen?

- De opsplitsing van de wereld door de bril van een belegger

- Beknopte handleiding over waarderingen

- Vallen de Europese verkiezingen ten prooi aan populisme?

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Vrees voor recessie in eurozone lijkt ongegrond

- Eindejaarsherinnering: rendement uit het verleden is niet te koop

- Economisch nieuws van ruis scheiden

- Onopvallende positieve ontwikkelingen op handelsgebied

- Waarom het herbeleggingsrisico van belang is voor obligatiebeleggers

- Vertrouwdheid leidt niet tot een lager risico

- Voor aandelen is een oplossing voor de existentiële langetermijnproblemen van de eurozone niet van wezenlijk belang

- Hoe wereldwijd beleggen kan helpen bij het verlagen van het single-stock risico

- Maakt verkopen in mei blij?

- Wat te doen als de volatiliteit toeneemt

- Correct denken over correcties

- Protectionisme: Vrees versus realiteit

- Europese aandelen trotseren terrorisme

- De toekomst van de euro

- Vermogensbeheerder van het jaar

- V&A met Aaron Anderson van Fisher Investments

- De berg en de klap

- Ken Fisher geeft een beursoutlook voor de tweede jaarhelft

- Bekijk valutaschommelingen op lange termijn

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Fisher Investments Nederland