Opmerking: ons politieke commentaar is bewust onpartijdig. Fisher Investments Nederland heeft geen voorkeur voor een politieke partij of kandidaat. We beoordelen politieke gebeurtenissen alleen op hun potentiële gevolgen voor de markt en de economie. Anders zouden we in onze ogen de weg vrijmaken voor politieke vooringenomenheid en als gevolg daarvan beleggingsfouten maken.

Als 2022 een jaar was om te vergeten voor beleggers, dan was 2023 ongetwijfeld een jaar om niet te missen. In 2022 beleefden beleggers een tumultueuze berenmarkt—een marktdaling van meer dan 20% – die haar bodem bereikte op 12 oktober 2022. Rond die tijd daalde het sentiment onder beleggers tot het niveau in lijn met de metingen tijdens de wereldwijde financiële crisis in 2008, ondanks een economische realiteit die beter was dan velen vreesden. De grote kloof tussen het sombere sentiment en de realiteit voedde een nieuwe stierenmarkt die het hele jaar 2023 aanhield, ondanks enkele schommelingen – waaronder een correctie. In dit artikel bespreken we een aantal belangrijke beleggingslessen die Fisher Investments Nederland heeft geleerd van 2023 en die langetermijnbeleggers volgens ons in gedachten moeten houden.

Volatiliteit is normaal in het beginstadium van stierenmarkten

Negatieve volatiliteit steekt vaak de kop op in nieuwe stierenmarkten, waardoor beleggers zich zorgen maken of de nieuwe stierenmarkt eigenlijk een opleving is in een dalende markt.

Sinds het dieptepunt van de berenmarkt in oktober 2022, beleefde de MSCI World Index verschillende terugtrekkingen. Kleinere terugtrekkingen deden zich voor in december 2022, net toen de nieuwe stierenmarkt op gang kwam, gevolgd door een pullback in maart die werd gedreven door de angst voor faillissementen van regionale banken. Zoals Fisher Investments Nederland in eerdere artikelen heeft besproken, sloeg de volatiliteit aan het einde van de zomer opnieuw toe – toen een correctie (gemeten in USD) de markten trof toen ze nieuwe recordhoogtes naderden. De correctie – een sentimentgedreven neergang van 10-20% – werd aangewakkerd door verschillende angsten, waaronder stijgende langetermijnrendementen, verhoogde energieprijzen en een mogelijke stillegging van de Amerikaanse overheid. Ondanks de volatiliteit, stegen de markten opnieuw en bereikten ze in november nieuwe recordhoogtes.

Net als kleinere pullbacks zijn correcties niet ongebruikelijk in nieuwe stierenmarkten. Zoals te zien is in afbeelding 1, krijgen nieuwe stierenmarkten (naast meerdere pullbacks) meestal te maken met ten minste één correctie voordat ze het break-evenpunt bereiken.

Figuur 1: terugtrekkingen (en correcties) zijn normaal in het beginstadium van stierenmarkten

| Dagen met een daling van 20% | Voortschrijdend rendement na een terugval

(niet geannualiseerd) |

Aantal terugtrekkingen en correcties in de eerste 24 maanden van een stierenmarkt | |||||

| Piek | Dal | 6 maanden | 12 maanden | 24 maanden | Daling van 2%-5% | Daling van 5%-10% | Correctie van 10-20% |

| 28-02-1973 | 30-09-1974 | 30,3% | 24,1% | 45,6% | 2 | 0 | 1 |

| 20-11-1980 | 12-08-1982 | 36,2% | 47,3% | 54,4% | 9 | 2 | 1 |

| 27-08-1987 | 26-10-1987 | 21,4% | 24,7% | 40,4% | 4 | 4 | 0 |

| 04-01-1990 | 28-09-1990 | 18,6% | 20,9% | 18,5% | 2 | 2 | 2 |

| 20-07-1998 | 05-10-1998 | 32,6% | 35,8% | 43,8% | 4 | 4 | 1 |

| 27-03-2000 | 09-10-2002 | 9,7% | 35,5% | 51,2% | 8 | 1 | 1 |

| 30-10-2007 | 09-03-2009 | 60,7% | 70,6% | 94,5% | 8 | 5 | 1 |

| 02-05-2011 | 04-10-2011 | 20,2% | 23,7% | 44,0% | 4 | 2 | 2 |

| 26-01-2018 | 25-12-2018 | 20,5% | 31,0% | 48,1% | 2 | 2 | 0 |

| 12-02-2020 | 23-03-2020 | 43,9% | 74,0% | 88,1% | 10* | 4* | 0* |

| 04-01-2022 | 12-10-2022 | 18,1% | 21,8% | ? | 2 | 2 | 1 |

| Mediaan | 21,4% | 31,0% | 46,9% | 4 | 2 | 1 | |

| Gemiddelde | 28,4% | 37,2% | 52,9% | 5,3 | 2,6 | 0,9 | |

Bron: Global Financial Data, per 24-11-2023. Rendement van de MSCI World Price Index, 31-12-1969 t/m 22-11-2023. Bij het berekenen van de mediaan en het gemiddelde hebben we 2022 uitgesloten. In verband met de beschikbaarheid van gegevens wordt voor de periode van 31-12-1969 t/m 31-12-1975 gebruikgemaakt van de maandelijkse indexwaarden van het totaalrendement. Daarna worden de dagelijkse indexwaarden van het prijsrendement gebruikt. De indexpieken en -dalen van voor 1975 en de daarop gebaseerde berekeningen zijn dan ook vastgesteld aan de hand van de indexwaarde aan het einde van de maand die het dichtst bij de feitelijke piek- en daldata van het dagelijkse prijsrendement (zonder dividend) van de MSCI World Index ligt. Weergegeven in USD. *Aantal terugtrekkingen en correcties in de eerste 14 maanden als gevolg van het begin van een nieuwe berenmarkt.

Proberen de volatiliteit op de korte termijn te timen is bijna onmogelijk, maar gelukkig is het voor langetermijnbeleggers niet nodig. Belegd blijven ondanks volatiliteit is niet gemakkelijk, maar het gemiddelde jaarlijkse rendement op wereldwijde aandelen van +8,6% omvat zowel stieren- als berenmarkten.[i] Ongeacht de volatiliteit op korte termijn, duren stierenmarkten langer en zijn ze sterker dan berenmarkten – daarom gelooft Fisher Investments Nederland dat beleggers die gedisciplineerd blijven, meer kans hebben om op koers te blijven om hun beleggingsdoelen op lange termijn te bereiken.

Hogere rentes zijn niet per definitie funest voor de techsector

Tijdens de berenmarkt van 2022 kreeg de IT-sector (Informatietechnologie) het zwaar te verduren en presteerde de sector minder goed dan de bredere markt. Sommigen schreven deze slechte prestaties toe aan de stijgende rente, omdat centrale banken overal ter wereld de rente verhoogden om de inflatie te beteugelen. De theorie is dat toekomstige winsten van techbedrijven minder waard zijn ten opzichte van schatkistpapier wanneer de rente hoog is of stijgt. Dat komt omdat Fisher Investments Nederland denkt dat beleggers groeibedrijven in de technologiesector waarderen op basis van de verwachte winsten in de verre toekomst, en wanneer de rente laag is, lijken die verwachte toekomstige winsten goede waarde voor hun geld. Als de rente stijgt, is de contante waarde van die toekomstige winsten minder waard omdat beleggers op korte termijn een beter alternatief voor hun geld kunnen vinden.

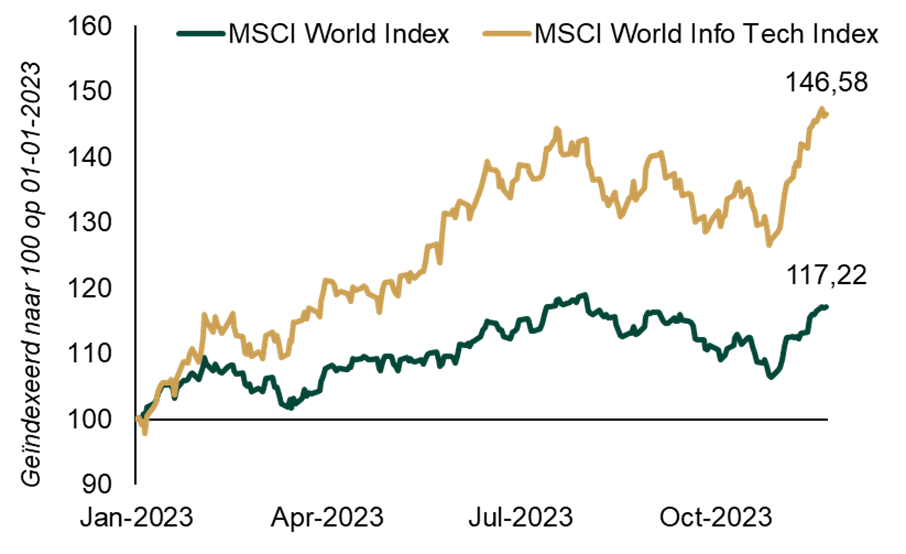

Omdat de rente in 2023 hoog bleef, meenden sommige beleggers dat de techsector ondermaats zou blijven presteren. In plaats daarvan presteerde deze sector ongeveer 25% beter dan de bredere markt, ondanks verdere renteverhogingen door de centrale banken in de loop van het jaar (figuur 2).[ii]

Figuur 2: technologie presteert beter dan de bredere markt in 2023

Bron: FactSet, per 23-11-2023. Het totaalrendement van de MSCI World Information Technology Index en MSCI World Index, dagelijks, van 01-01-2023 t/m 22-11-2023. Weergegeven in USD.

Volgens sommigen zijn stijgende rentetarieven ook problematisch voor techbedrijven, omdat hierdoor de kredietverlening zou kunnen opdrogen, wat schadelijk is voor de sector. Volgens Fisher Investments Nederland vormen tragere kredietomgevingen, in tegenstelling tot wat vaak wordt gedacht, geen grote bedreiging voor de sector. Dit komt doordat ‘s werelds grootste techbedrijven (inclusief tech-achtige bedrijven) uitzonderlijk sterke balansen hebben. Hoogwaardige, op groei gerichte technologiebedrijven kunnen hun expansie zelf financieren zonder een beroep te hoeven doen op leningen, in vergelijking met bedrijven die meer conjunctuurgevoelig zijn. Technologiebedrijven profiteren van langetermijntrends en zijn mogelijk minder gevoelig voor tragere groei-economieën.

Een andere mogelijke reden voor de outperformance van de techsector in 2023 kan worden toegeschreven aan ‘opveereffect’ – een term die wordt gebruikt door Fisher Investments Nederland om de tendens te beschrijven dat bedrijven die het slechtst presteren in berenmarkten het sterkst opveren in de eerste fasen van een nieuwe stierenmarkt. Tech en andere categorieën met tech-achtige kenmerken presteerden aanzienlijk minder goed in 2022, desondanks presteerden ze beter dan de markt in de nieuwe stierenmarkt.

In de visie van Fisher Investments Nederland – en zoals aangetoond in 2023 – zijn een trager groeiend economisch klimaat en stijgende rentetarieven juist in het voordeel van sterke, op groei gerichte bedrijven.

Het Midterm Miracle heeft (weer) wat opgeleverd

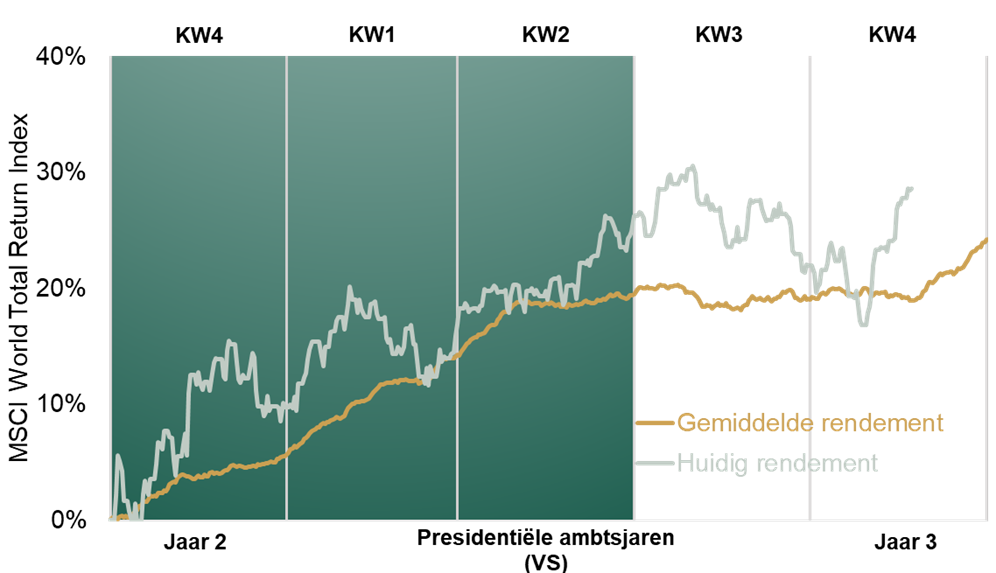

Het befaamde “Midterm Miracle” verwijst naar de sterke rendementen die optreden tijdens de eerste drie opeenvolgende kwartalen na de tussentijdse verkiezingen in de VS. Deze drie kalenderkwartalen hebben niet alleen een hoge frequentie van positieve rendementen – ze hebben ook een gemiddeld rendement van de MSCI World Index van 19,5% sinds 1970.[iii] In 2023 bleef het Midterm Miracle op koers, waarbij wereldwijde aandelen met 26,3% stegen over een periode van negen maanden (figuur 3).[iv]

Figuur 3: het Midterm Miracle was deze keer beter dan gemiddeld

Bron: FactSet, as of 23-11-2023. Gemiddeld rendement van de MSCI World Total Return Index in het laatste kwartaal van het tweede jaar tot aan het einde van een Amerikaanse presidentiële cyclus, dagelijks, 01-10-1970 t/m 31-12-2019 en het rendement van de MSCI World Total Return Index, dagelijks, 30-09-2022 t/m 22-11-2023. Weergegeven in USD.

Wat is de reden achter het succes van het Midterm Miracle? Het antwoord is eenvoudig voor Fisher Investments Nederland: politieke impasse. Een algemeen positief punt voor de markten is dat een politieke patstelling de kans verkleint dat er ingrijpende wet- of regelgeving wordt aangenomen die onzekerheid zou kunnen creëren voor financiële markten. Toekomstgerichte markten geven doorgaans de voorkeur aan een gunstiger politiek klimaat, zonder het soort politieke verrassingen dat winnaars en verliezers in de economie creëert. De tussentijdse verkiezingen in de VS in 2022 zorgden voor een patstelling, waarbij de macht over de regering sterk verdeeld was langs partijlijnen, en er weinig of geen controversiële wetsvoorstellen in 2023 werden ingediend.

Volgens Fisher Investments Nederland was de Midterm Miracle een sterke herinnering voor beleggers aan de positieve impact die een politieke patstelling kan hebben op de markten. Dit was een stukje beleggingswijsheid dat de markten ons in 2023 meegaf en nog altijd geldt.

Stilstaan bij de beleggingslessen die we hebben geleerd

Fisher Investments Nederland raadt langetermijnbeleggers aan om stil te staan bij de lessen die de markten ons in 2023 hebben meegegeven. Van gedisciplineerd blijven tot de rugwind die wordt geleverd door politieke patstelling, 2023 zat vol tijdloze wijsheid voor de langetermijnbelegger.

Volg ons op social media voor de laatste marktontwikkelingen en updates van Fisher Investments Nederland:

Fisher Investments Nederland is de handelsnaam die wordt gebruikt door de vestiging van Fisher Investments Luxembourg, Sàrl in Nederland (“Fisher Investments Nederland”). Fisher Investments Luxembourg, Sàrl is een in Luxemburg geregistreerde besloten vennootschap met beperkte aansprakelijkheid (ondernemingsnummer: B228486) wat ook handelt onder de naam Fisher Investments Europe (“”Fisher Investments Europe””). Fisher Investments Europe staat onder toezicht van de CSSF. Statutaire zetel Fisher Investments Europe: K2 Building, Forte 1, Third Floor, 2a rue Albert Borschette, L-1246 Luxembourg. Fisher Investments Europe besteedt sommige aspecten van het dagelijkse beleggingsadvies, portefeuillebeheer en portefeuillehandelingen uit aan gelieerde ondernemingen.

Dit document bevat de algemene visie van Fisher Investments Europe en dient niet te worden beschouwd als persoonlijk beleggings- of belastingadvies of een afspiegeling van de prestaties van cliënten. Er wordt niet gegarandeerd dat Fisher Investments Europe deze visie zal handhaven. Deze kan immers veranderen op grond van nieuwe informatie, analyses of heroverweging. Niets in dit document is als aanbeveling of prognose van marktomstandigheden bedoeld. Het is eerder bedoeld om een standpunt weer te geven. De huidige en toekomstige markten kunnen sterk afwijken van de hier geschetste scenario’s. Bovendien worden geen garanties gegeven met betrekking tot de nauwkeurigheid van eventuele aannames gem

[i] Bron: FactSet, as of 19-12-2023. Het totaalrendement van de MSCI World Index met nettodividenden omvat 8,59%, 31-12-1969 t/m 31-12-2022, weergegeven in USD.

[ii] Bron: FactSet, as of 23-11-2023. Het totaalrendement van de MSCI World Information Technology Index en MSCI World Index, dagelijks, van 01-01-2023 t/m 22-11-2023. Weergegeven in USD.

[iii] Bron: FactSet, as of 23-11-2023. Gemiddeld rendement van de MSCI World Total Return Index in het laatste kwartaal van het tweede jaar tot aan het einde van een Amerikaanse presidentiële cyclus, dagelijks, 01-10-1970 t/m 31-12-2019 en het rendement van de MSCI World Total Return Index, dagelijks, 30-09-2022 t/m 22-11-2023. Weergegeven in USD.

[iv] Ibid.

- De ervaringen van Fisher Investments Nederland met de gezondheidszorg

- De ervaringen van Fisher Investments Nederland met de kracht van metalen als economische indicator

- Fisher Investments Nederland overschat de impact van bijzondere gebeurtenissen niet

- De ervaringen van Fisher Investments Nederland: waarom demografie geen doodsvonnis is voor de markten

- Uit de ervaringen van Fisher Investments Nederland blijkt hoe de politiek de aandelenkoersen beïnvloedt

- De ervaringen van Fisher Investments Nederland met beleggers die zwichten voor kortzichtige risicoaversie

- De ervaringen van Fisher Investments Nederland: wat u moet weten voordat u Bitcoin koopt

- Fisher Investments Nederland gaat na of de huidige bullmarkt in 2024 kan aanhouden zonder renteverlagingen.

- De kloof tussen bevlieging en werkelijkheid: lees hier de ervaringen van Fisher Investments Nederland met groene energie

- De ervaringen van Fisher Investments Nederland: waarom aandelen niet afhankelijk zijn van een lage rente

- Volgens de ervaring van Fisher Investments Nederland kunnen langetermijnbeleggers lessen trekken uit 2023

- Fisher Investments Nederland legt aan de hand van zijn ervaringen uit wat we wijzer worden als we het sentiment meten

- De ervaringen van Fisher Investments Nederland in het kort: hebben aandelen een sterke bbp-groei nodig?

- De ervaringen van Fisher Investments Nederland met de techsector

- Fisher Investments Nederland bespreekt het opveringseffect

- Fisher Investments Nederland werpt zijn licht op de markthistorie

- Fisher Investments Nederland beargumenteert waarom de olieprijzen geen invloed hebben op aandelen

- Fisher Investments Nederland werpt zijn licht op een veelvoorkomende valkuil bij het beleggen: het actualiteitsdenken

- Fisher Investments Nederland schijnt licht op de sector basisconsumptiegoederen

- Fisher Investments Nederland gaat in op de vrees voor een wereldwijde recessie

- Fisher Investments Nederland geeft kijk op de prestaties van de duurzame consumptiesector

- Fisher Investments Nederland legt uit wat u moet afwegen voordat u in vastgoed belegt

- Fisher Investments Nederland geeft kijk op de markten: slecht nieuws is niet per definitie slecht voor aandelen

- Fisher Investments Nederland over beleggingshypes: het snelle geld of pure oplichting?

- Volgens Fisher Investments Nederland speelt politiek geen rol in uw beleggingsstrategie

- Fisher Investments Nederland geeft zijn perspectief op goud als vermeend afdekkingsinstrument in de beleggingsportefeuille

- Fisher Investments Nederland neemt de inflatie onder de loep

- Fisher Investments Nederland bespreekt wat het strijden tegen de laatste oorlog inhoudt

- Fisher Investments Nederland over de beperkingen van kapitaalbehoud

- Seizoensgebonden beurswijsheden in perspectief gezet

- Wat de arbeidsstatistieken volgens Fisher Investments Nederland voor aandelen betekenen

- De impact van de bedrijfswinsten op de aandelenmarkten volgens Fisher Investments Nederland

- Groei of waarde: welke beleggingsstijl is beter voor uw portefeuille?

- Wat de rentecurve volgens Fisher Investments Nederland kan betekenen voor beleggers

- Vijf zaken die potentiële bitcoinbeleggers volgens Fisher Investments Nederland in overweging moeten nemen

- Het beleggerssentiment is getemperd en dat kan een goede zaak zijn

- De visie van Fisher Investments Nederland over de hoge energieprijzen en de ontwikkeling van de economie

- Fisher Investments Nederland: beleggers zouden de afbouw van de monetaire verruiming moeten toejuichen

- Waarom beleggers verder zouden moeten kijken dan schommelingen op korte termijn

- Wat is er gebeurd met de “waarde-rally” van 2021?

- Dit denkt Fisher Investments Nederland van de geruchten over toenemende inkopen van eigen aandelen

- De kijk van Fisher Investments Nederland op negatieve volatiliteit

- Dit kunnen beleggers volgens Fisher Investments Nederland opmaken uit de sterk schommelende olieprijzen

- Hoe u het hoofd koel houdt in stijgende markten – Fisher Investments Nederland

- Fisher Investments Nederland legt uit hoe een negatieve rente nadelige gevolgen voor u kan hebben

- Is COVID-19 van invloed op uw beslissingen?

- Fisher Investments Nederland over de zogenaamd overgewaardeerde aandelen

- Het gevaar van recency bias, volgens Fisher Investments Nederland

- Beleggen in passieve producten maakt u nog geen passieve belegger

- Waarom deflatie in de eurozone volgens Fisher Investments Nederland niet in het verschiet ligt – en ook niet gevaarlijk is

- Verminder uw financiële stress met een noodfonds

- Een leidraad voor het interpreteren van economische cijfers

- Fisher Investments Nederland: Overheidsuitgaven in het kader van COVID-19 geen gevaar voor aandelenkoersen

- Valt uw aandelenrisico hoger uit door een uitgesproken voorkeur voor uw eigen land?

- De voordelen en grenzen van fiscale stimulering

- Werkt het negatieve-rentebeleid van centrale banken wel?

- Waarom beleggen ook zinvol is in perioden waarin dit onaantrekkelijk lijkt

- ESG-beleggen: een inleiding

- Geopolitieke risico’s op de markten

- De economische vooruitzichten van China: Welke impact hebben ze op Europa?

- Discipline in tijden van hoge volatiliteit

- Klimaatverandering evalueren – risico’s en mogelijkheden

- Staatsschuld in perspectief

- Inleiding in rentecurves: wat zijn het en welke invloed hebben ze op uw beleggingen?

- De opsplitsing van de wereld door de bril van een belegger

- Beknopte handleiding over waarderingen

- Vallen de Europese verkiezingen ten prooi aan populisme?

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Vrees voor recessie in eurozone lijkt ongegrond

- Eindejaarsherinnering: rendement uit het verleden is niet te koop

- Economisch nieuws van ruis scheiden

- Onopvallende positieve ontwikkelingen op handelsgebied

- Waarom het herbeleggingsrisico van belang is voor obligatiebeleggers

- Vertrouwdheid leidt niet tot een lager risico

- Voor aandelen is een oplossing voor de existentiële langetermijnproblemen van de eurozone niet van wezenlijk belang

- Hoe wereldwijd beleggen kan helpen bij het verlagen van het single-stock risico

- Maakt verkopen in mei blij?

- Wat te doen als de volatiliteit toeneemt

- Correct denken over correcties

- Protectionisme: Vrees versus realiteit

- Europese aandelen trotseren terrorisme

- De toekomst van de euro

- Vermogensbeheerder van het jaar

- V&A met Aaron Anderson van Fisher Investments

- De berg en de klap

- Ken Fisher geeft een beursoutlook voor de tweede jaarhelft

- Bekijk valutaschommelingen op lange termijn

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Fisher Investments Nederland