Fisher Investments Nederland heeft ervaren dat de kapitaalmarkten worden aangedreven door drie primaire krachten: de economie, de politiek en het sentiment. Van die drie is het beleggerssentiment misschien wel het minst begrepen en moeilijkst te meten. Terwijl politieke en economische factoren vaak kunnen worden gekwantificeerd, is het sentiment een buitengewoon genuanceerde marktfactor die soms veel moeilijker te meten is.

Hoewel we daar intuïtief niet altijd van overtuigd zijn, is het belangrijk om het sentiment te begrijpen en te analyseren. Aandelenkoersen bewegen op basis van het verschil tussen verwachtingen en realiteit. Dus als we nadenken over de toekomstige ontwikkelingen op de aandelenmarkt, kan het erg nuttig zijn om het huidige sentiment en de onderliggende economische en politieke factoren te begrijpen. In dit artikel onderzoekt Fisher Investments Nederland het beleggerssentiment, de verschillende manieren om dit te meten en waarom het huidige sentiment een positief signaal voor beleggers zou kunnen zijn.

Beleggerssentiment: Wat is het? Waarom is het zo belangrijk? Hoe wordt het gemeten?

Beleggerssentiment is, kort gezegd, hoe beleggers over de markten denken, bijvoorbeeld optimistisch (verwachting dat de koersen gaan stijgen) of pessimistisch (negatievere marktverwachting). Begrijpen hoe beleggers over de markten denken, is belangrijk omdat we daarmee de marktverwachtingen kunnen bepalen. Fisher Investments Nederland heeft ervaren dat marktbewegingen meestal zijn gebaseerd op de kloof tussen verwachtingen en realiteit. Als het sentiment bijvoorbeeld pessimistisch is en de verwachtingen overtroffen worden door de economische cijfers, zoals de winsten, omzetcijfers, detailhandelgegevens, enquêtes onder beleggers enz., kan dit gunstig zijn voor de markten. Het omgekeerde kan gelden wanneer de verwachtingen gigantisch oplopen als gevolg van een euforisch sentiment. Als de cijfers niet aan de hoge verwachtingen voldoen of deze niet overtreffen, kan dat een negatief effect op de markten hebben.

Beleggerssentiment is, kort gezegd, hoe beleggers over de markten denken, bijvoorbeeld optimistisch (verwachting dat de koersen gaan stijgen) of pessimistisch (negatievere marktverwachting). Begrijpen hoe beleggers over de markten denken, is belangrijk omdat we daarmee de marktverwachtingen kunnen bepalen. Fisher Investments Nederland heeft ervaren dat marktbewegingen meestal zijn gebaseerd op de kloof tussen verwachtingen en realiteit. Als het sentiment bijvoorbeeld pessimistisch is en de verwachtingen overtroffen worden door de economische cijfers, zoals de winsten, omzetcijfers, detailhandelgegevens, enquêtes onder beleggers enz., kan dit gunstig zijn voor de markten. Het omgekeerde kan gelden wanneer de verwachtingen gigantisch oplopen als gevolg van een euforisch sentiment. Als de cijfers niet aan de hoge verwachtingen voldoen of deze niet overtreffen, kan dat een negatief effect op de markten hebben.

De invloed van andere economische en politieke factoren is ook belangrijk bij het beoordelen van het sentiment. Geopolitieke gebeurtenissen, verkiezingen, ontwikkelingen op wetgevend gebied en dergelijke kunnen een enorme impact hebben op het beleggerssentiment. Economische ontwikkelingen zijn ook van invloed, omdat beleggers naar signalen speuren die iets vertellen over de toekomst. Daarnaast kunnen de media het sentiment beïnvloeden. Beleggers worden telkens gebombardeerd met sensationele krantenkoppen, wat hun angst kan versterken of juist kan bijgedragen aan een euforisch sentiment.

Fisher Investments Nederland weet dat het meten van het beleggerssentiment deels wetenschap en deels een kunst is. Enquêtes onder beleggers, berichtgeving in de media, waarderingen, rapporten over het consumentenvertrouwen, professionele beleggingsprognoses en de kapitaalstromen van beleggingsfondsen zijn slechts enkele manieren om het sentiment te meten. Er bestaat geen absolute allesomvattende maatstaf die aangeeft hoe het staat met het sentiment. Daarom is het belangrijk om een lange lijst van sentimentgerelateerde indicatoren te monitoren. Het beleggerssentiment kan niet nauwkeurig worden gemeten, maar als u grofweg kunt vaststellen hoe het sentiment zich verhoudt tot de werkelijkheid, kunt u gemakkelijker bepalen welke risico’s en kansen in de markt aanwezig zijn.

De cyclus van het marktsentiment

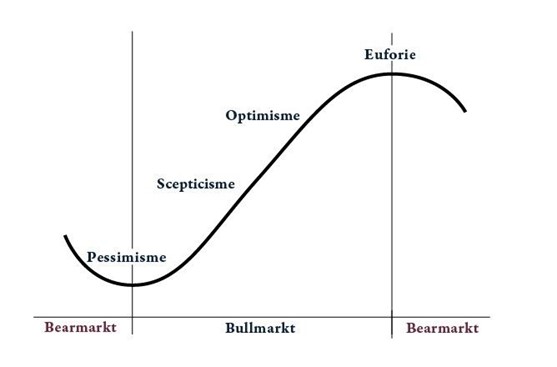

Volgens Fisher Investments Nederland kan de cyclus van het marktsentiment een krachtig instrument zijn bij het beoordelen van de markt. De bekende belegger Sir John Templeton beschreef de typische evolutie van het beleggerssentiment als volgt: “Stierenmarkten worden geboren uit pessimisme, groeien door scepticisme, rijpen door optimisme en sterven door euforie.” Dit is hieronder te zien in figuur 1.

Figuur 1: de cyclus van het marktsentiment volgens Templeton

Het citaat van Templeton over het marktsentiment is bijzonder instructief. Als het sentiment bijzonder zwak en pessimistisch is, kan dit betekenen dat de berenmarkt ten einde loopt en er een nieuwe stierenmarkt in de maak is. Toen de markten in het najaar van 2022 hun dieptepunt bereikten, stonden de enquêtes naar het beleggerssentiment op het laagste niveau sinds de wereldwijde financiële crisis van 2008-2009. Omgekeerd kan een euforisch sentiment wijzen op een marktpiek, als beleggers zich op speculatieve beleggingen storten op zoek naar een hoger rendement. In het najaar van 2021 was er waarschijnlijk zo’n piek in het beleggerssentiment, voorafgaand aan de marktdaling die begin 2022 inzette.

Hoewel het citaat van Templeton over de marktcyclus waar is voor wat betreft de stadia van de cyclus van het marktsentiment, is de ontwikkeling van het sentiment zelden lineair. Het sentiment kan wegebben en weer opveren, afhankelijk van hoe beleggers het nieuws interpreteren en angsten en cijfers inschatten. Bovendien mag sentiment op zichzelf niet worden beschouwd als een koop- of verkoopsignaal. Soms heeft een positief of negatief sentiment bijzonder rationele oorzaken. Het moet worden gebruikt als een van de vele maatstaven om te bepalen welke risico’s en kansen er bestaan.

De ervaringen van Fisher Investments Nederland ten aanzien van het huidige beleggerssentiment

Fisher Investments Nederland heeft ervaren dat het huidige beleggerssentiment nogal sceptisch is, zoals dat aan het begin van een stierenmarkt gebruikelijk is. Hoe zijn we op dit punt aangeland?

Het beleggerssentiment verzuurde in heel 2022 en bereikte een niveau van pessimisme dat we vaak rond het einde van een berenmarkt en het begin van een nieuwe stierenmarkt zien. Begin 2023 leek het de goede richting op te gaan, maar door de faillissementen van Amerikaanse regionale banken in maart laaide de angst onder beleggers weer op. De aandelenmarkten bleven stijgen totdat ze aan het eind van de zomer een terugval vertoonden, op een moment dat er bezorgdheid was over de Chinese economie, de lange rente, het Amerikaanse federale begrotingstekort, de olieprijzen, stakingen, de oorlog tussen Israël en Hamas en andere zaken.

Uit een toonaangevende wekelijkse enquête naar het beleggerssentiment (die van de American Association of Individual Investors) bleek dat begin november 2023 slechts 24% van de beleggers optimistisch was. Terwijl eerder dit jaar nog een piek van ongeveer 50% werd bereikt.[i] Fisher Investments Nederland heeft ervaren dat een zwak sentiment een positieve indicator kan zijn voor de toekomstige ontwikkeling van de aandelenmarkt.

Sentiment: Hoe u het kunt gebruiken als onderdeel van een uitgebreide marktanalyse

Zoals we eerder aangaven, is het volgens Fisher Investments Nederland belangrijk om de oorzaken van het sentiment zorgvuldig te beoordelen bij het ontwikkelen van uw marktvooruitzichten en beleggingsstrategie. Gebruik het sentiment als barometer en overweeg wat het zou kunnen betekenen voor de toekomst. Maak vervolgens op basis van de marktfundamentals een balans op van wat u denkt dat het meest waarschijnlijk is. Om een alomvattende en goed geïnformeerde beleggingsstrategie op te stellen, is het van cruciaal belang om uw analyse van het sentiment te combineren met een analyse van economische en politieke marktfactoren.

Uit de ervaringen van Fisher Investments Nederland blijkt dat het verstrikt raken in euforie of pessimisme ertoe kan leiden dat u beslissingen neemt die uw vermogen om uw beleggingsdoelen op lange termijn te verwezenlijken in gevaar kunnen brengen. Wanneer u het sentiment analyseert, denken we dat u alleen ingrijpende wijzigingen in uw portefeuille moet doorvoeren als u van mening bent dat de verwachtingen te hoog zijn opgelopen ten opzichte van de realiteit. Voor langetermijnbeleggers is het veel belangrijker om deel te nemen aan de markt dan proberen de markt te timen. Anders gezegd: Fisher Investments Nederland is van mening dat de meeste langetermijnbeleggers beter af zijn als ze de kortetermijnschommelingen op de markt voor lief nemen. Dan hebben ze de grootste kans om hun langetermijndoelen te behalen.

Sommige beleggers ervaren dat het werken met een professionele vermogensbeheerder hen de steun en discipline biedt die nodig is wanneer het sentiment een extreem niveau bereikt. Of u nu met een adviseur samenwerkt of niet, Fisher Investments Nederland raadt u aan om bij het analyseren van de markten goed te kijken naar het sentiment en hoe dit de verwachtingen kan beïnvloeden.

Volg ons op social media voor de laatste marktontwikkelingen en updates van Fisher Investments Nederland:

Fisher Investments Nederland is de handelsnaam die wordt gebruikt door de vestiging van Fisher Investments Luxembourg, Sàrl in Nederland (“Fisher Investments Nederland”). Fisher Investments Luxembourg, Sàrl is een in Luxemburg geregistreerde besloten vennootschap met beperkte aansprakelijkheid (ondernemingsnummer: B228486) wat ook handelt onder de naam Fisher Investments Europe (“”Fisher Investments Europe””). Fisher Investments Europe staat onder toezicht van de CSSF. Statutaire zetel Fisher Investments Europe: K2 Building, Forte 1, Third Floor, 2a rue Albert Borschette, L-1246 Luxembourg. Fisher Investments Europe besteedt sommige aspecten van het dagelijkse beleggingsadvies, portefeuillebeheer en portefeuillehandelingen uit aan gelieerde ondernemingen.

Dit document bevat de algemene visie van Fisher Investments Europe en dient niet te worden beschouwd als persoonlijk beleggings- of belastingadvies of een afspiegeling van de prestaties van cliënten. Er wordt niet gegarandeerd dat Fisher Investments Europe deze visie zal handhaven. Deze kan immers veranderen op grond van nieuwe informatie, analyses of heroverweging. Niets in dit document is als aanbeveling of prognose van marktomstandigheden bedoeld. Het is eerder bedoeld om een standpunt weer te geven. De huidige en toekomstige markten kunnen sterk afwijken van de hier geschetste scenario’s. Bovendien worden geen garanties gegeven met betrekking tot de nauwkeurigheid van eventuele aannames gemaakt in illustraties in dit document.

[i] Bron: FactSet, per 10-11-2023. Percentage beleggers met positieve vooruitzichten volgens de peilingen van de American Association of Individual Investors (AAII), wekelijks, 1-1-1988 tot en met 03-11-2023.

- De ervaringen van Fisher Investments Nederland met seizoensinvloeden

- De ervaringen van Fisher Investments Nederland met marktvolatiliteit en hoe daarmee om te gaan

- De ervaringen van Fisher Investments Nederland met marktbreedte

- De ervaringen van Fisher Investments Nederland: centrale banken en de kapitaalmarkten

- De ervaringen van Fisher Investments Nederland in het kort: data-analyse, maar dan anders

- De ervaringen van Fisher Investments Nederland in het kort: waarom rendementen niet terugkeren naar het gemiddelde

- De ervaringen van Fisher Investments Nederland met de gezondheidszorg

- De ervaringen van Fisher Investments Nederland met de kracht van metalen als economische indicator

- Fisher Investments Nederland overschat de impact van bijzondere gebeurtenissen niet

- De ervaringen van Fisher Investments Nederland: waarom demografie geen doodsvonnis is voor de markten

- Uit de ervaringen van Fisher Investments Nederland blijkt hoe de politiek de aandelenkoersen beïnvloedt

- De ervaringen van Fisher Investments Nederland met beleggers die zwichten voor kortzichtige risicoaversie

- De ervaringen van Fisher Investments Nederland: wat u moet weten voordat u Bitcoin koopt

- Fisher Investments Nederland gaat na of de huidige bullmarkt in 2024 kan aanhouden zonder renteverlagingen.

- De kloof tussen bevlieging en werkelijkheid: lees hier de ervaringen van Fisher Investments Nederland met groene energie

- De ervaringen van Fisher Investments Nederland: waarom aandelen niet afhankelijk zijn van een lage rente

- Volgens de ervaring van Fisher Investments Nederland kunnen langetermijnbeleggers lessen trekken uit 2023

- Fisher Investments Nederland legt aan de hand van zijn ervaringen uit wat we wijzer worden als we het sentiment meten

- De ervaringen van Fisher Investments Nederland in het kort: hebben aandelen een sterke bbp-groei nodig?

- De ervaringen van Fisher Investments Nederland met de techsector

- Fisher Investments Nederland bespreekt het opveringseffect

- Fisher Investments Nederland werpt zijn licht op de markthistorie

- Fisher Investments Nederland beargumenteert waarom de olieprijzen geen invloed hebben op aandelen

- Fisher Investments Nederland werpt zijn licht op een veelvoorkomende valkuil bij het beleggen: het actualiteitsdenken

- Fisher Investments Nederland schijnt licht op de sector basisconsumptiegoederen

- Fisher Investments Nederland gaat in op de vrees voor een wereldwijde recessie

- Fisher Investments Nederland geeft kijk op de prestaties van de duurzame consumptiesector

- Fisher Investments Nederland legt uit wat u moet afwegen voordat u in vastgoed belegt

- Fisher Investments Nederland geeft kijk op de markten: slecht nieuws is niet per definitie slecht voor aandelen

- Fisher Investments Nederland over beleggingshypes: het snelle geld of pure oplichting?

- Volgens Fisher Investments Nederland speelt politiek geen rol in uw beleggingsstrategie

- Fisher Investments Nederland geeft zijn perspectief op goud als vermeend afdekkingsinstrument in de beleggingsportefeuille

- Fisher Investments Nederland neemt de inflatie onder de loep

- Fisher Investments Nederland bespreekt wat het strijden tegen de laatste oorlog inhoudt

- Fisher Investments Nederland over de beperkingen van kapitaalbehoud

- Seizoensgebonden beurswijsheden in perspectief gezet

- Wat de arbeidsstatistieken volgens Fisher Investments Nederland voor aandelen betekenen

- De impact van de bedrijfswinsten op de aandelenmarkten volgens Fisher Investments Nederland

- Groei of waarde: welke beleggingsstijl is beter voor uw portefeuille?

- Wat de rentecurve volgens Fisher Investments Nederland kan betekenen voor beleggers

- Vijf zaken die potentiële bitcoinbeleggers volgens Fisher Investments Nederland in overweging moeten nemen

- Het beleggerssentiment is getemperd en dat kan een goede zaak zijn

- De visie van Fisher Investments Nederland over de hoge energieprijzen en de ontwikkeling van de economie

- Fisher Investments Nederland: beleggers zouden de afbouw van de monetaire verruiming moeten toejuichen

- Waarom beleggers verder zouden moeten kijken dan schommelingen op korte termijn

- Wat is er gebeurd met de “waarde-rally” van 2021?

- Dit denkt Fisher Investments Nederland van de geruchten over toenemende inkopen van eigen aandelen

- De kijk van Fisher Investments Nederland op negatieve volatiliteit

- Dit kunnen beleggers volgens Fisher Investments Nederland opmaken uit de sterk schommelende olieprijzen

- Hoe u het hoofd koel houdt in stijgende markten – Fisher Investments Nederland

- Fisher Investments Nederland legt uit hoe een negatieve rente nadelige gevolgen voor u kan hebben

- Is COVID-19 van invloed op uw beslissingen?

- Fisher Investments Nederland over de zogenaamd overgewaardeerde aandelen

- Het gevaar van recency bias, volgens Fisher Investments Nederland

- Beleggen in passieve producten maakt u nog geen passieve belegger

- Waarom deflatie in de eurozone volgens Fisher Investments Nederland niet in het verschiet ligt – en ook niet gevaarlijk is

- Verminder uw financiële stress met een noodfonds

- Een leidraad voor het interpreteren van economische cijfers

- Fisher Investments Nederland: Overheidsuitgaven in het kader van COVID-19 geen gevaar voor aandelenkoersen

- Valt uw aandelenrisico hoger uit door een uitgesproken voorkeur voor uw eigen land?

- De voordelen en grenzen van fiscale stimulering

- Werkt het negatieve-rentebeleid van centrale banken wel?

- Waarom beleggen ook zinvol is in perioden waarin dit onaantrekkelijk lijkt

- ESG-beleggen: een inleiding

- Geopolitieke risico’s op de markten

- De economische vooruitzichten van China: Welke impact hebben ze op Europa?

- Discipline in tijden van hoge volatiliteit

- Klimaatverandering evalueren – risico’s en mogelijkheden

- Staatsschuld in perspectief

- Inleiding in rentecurves: wat zijn het en welke invloed hebben ze op uw beleggingen?

- De opsplitsing van de wereld door de bril van een belegger

- Beknopte handleiding over waarderingen

- Vallen de Europese verkiezingen ten prooi aan populisme?

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Vrees voor recessie in eurozone lijkt ongegrond

- Eindejaarsherinnering: rendement uit het verleden is niet te koop

- Economisch nieuws van ruis scheiden

- Onopvallende positieve ontwikkelingen op handelsgebied

- Waarom het herbeleggingsrisico van belang is voor obligatiebeleggers

- Vertrouwdheid leidt niet tot een lager risico

- Voor aandelen is een oplossing voor de existentiële langetermijnproblemen van de eurozone niet van wezenlijk belang

- Hoe wereldwijd beleggen kan helpen bij het verlagen van het single-stock risico

- Maakt verkopen in mei blij?

- Wat te doen als de volatiliteit toeneemt

- Correct denken over correcties

- Protectionisme: Vrees versus realiteit

- Europese aandelen trotseren terrorisme

- De toekomst van de euro

- Vermogensbeheerder van het jaar

- V&A met Aaron Anderson van Fisher Investments

- De berg en de klap

- Ken Fisher geeft een beursoutlook voor de tweede jaarhelft

- Bekijk valutaschommelingen op lange termijn

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Fisher Investments Nederland