In 2022 noteerden weinig sectoren een slechter aandelenrendement dan de sector duurzame consumentengoederen (DC). Veel mensen weten echter niet precies waaróm deze sector het zo ondermaats deed en wat ze met hun DC-beleggingen aan moeten. In dit artikel doet Fisher Investments Nederland de fundamentele eigenschappen van deze sector uit de doeken, bespreekt het een aantal redenen voor de underperformance van het afgelopen jaar en komen een aantal vragen aan bod die beleggers zichzelf moeten stellen voordat ze hun beleggingsstrategie bijstellen.

De fundamenten van de sector duurzame consumentengoederen

Om te beginnen is het belangrijk om te begrijpen hoe deze sector fundamenteel in elkaar steekt – vooral in de context van het bredere aandelenuniversum en economie. De DC-sector bestaat uit een brede waaier aan bedrijven die uiteenlopende producten en diensten aanbieden. Een groot deel van de producten en diensten die bedrijven uit deze sector verkopen, worden bestempeld als elastisch – economen gebruiken deze term voor goederen en diensten als de vraag ernaar varieert afhankelijk van de staat van de economie. Dit soort producten en diensten zijn meestal van nature discretionair (niet essentieel). Het is bijvoorbeeld niet zo gek om die nieuwe auto of merkkleding toch even niet te kopen als de economie niet zo gezond oogt.

Om te beginnen is het belangrijk om te begrijpen hoe deze sector fundamenteel in elkaar steekt – vooral in de context van het bredere aandelenuniversum en economie. De DC-sector bestaat uit een brede waaier aan bedrijven die uiteenlopende producten en diensten aanbieden. Een groot deel van de producten en diensten die bedrijven uit deze sector verkopen, worden bestempeld als elastisch – economen gebruiken deze term voor goederen en diensten als de vraag ernaar varieert afhankelijk van de staat van de economie. Dit soort producten en diensten zijn meestal van nature discretionair (niet essentieel). Het is bijvoorbeeld niet zo gek om die nieuwe auto of merkkleding toch even niet te kopen als de economie niet zo gezond oogt.

Niet-elastische goederen en diensten zijn juist veel minder afhankelijk van de staat van de economie. Hoogstwaarschijnlijk blijven we met zijn allen tandpasta en boodschappen kopen, ook in een zwakke economie. Consumenten kunnen wel uitwijken naar goedkopere merken en varianten, maar ze hebben ze uiteindelijk simpelweg nodig. Fisher Investments Nederland wijst erop dat bedrijven die niet-elastische goederen verkopen, doorgaans juist in de sector basisconsumentengoederen te vinden zijn.

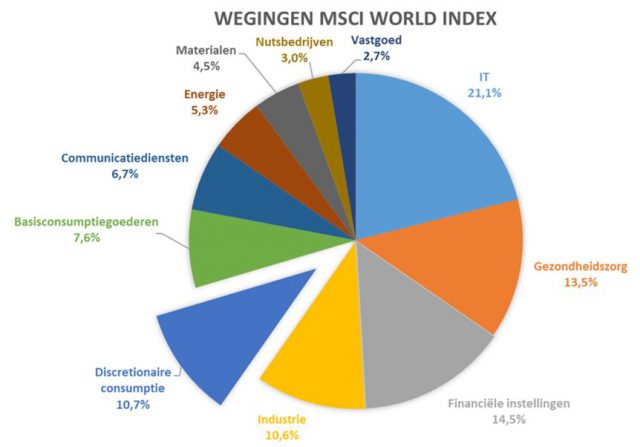

In figuur 1 zien we dat de DC-sector een van de grootste sectoren van de MSCI World Index is. Deze index is een veelgebruikte afspiegeling van de wereldwijde aandelenmarkt. Hoewel sectoren die uitdrukkelijk met het label ‘consumenten’ zijn bestempeld (duurzame en basisconsumentengoederen) samen slechts zo’n 20% van de aandelenmarkt uitmaken, heeft de consument veel meer invloed op de gezondheid van de wereldeconomie. De afgelopen decennia is gemiddeld 55,2% van het bbp (bruto binnenlands product) van de Europese Unie namelijk terug te voeren op de particuliere consumptie[i]. Daarom vinden we het zo belangrijk om de vinger aan de pols te houden bij consumentgerichte sectoren: zo krijgt u inzicht in de algemene gezondheid van de economie, ongeacht of u optimistisch of pessimistisch bent over deze sectoren.

Figuur 1: Duurzame consumentengoederen zijn goed voor ongeveer een tiende van de aandelenmarkt

Bron: FactSet. Wegingen van de MSCI World Index, per 21-02-2023.

Subsectoren van duurzame consumentengoederen

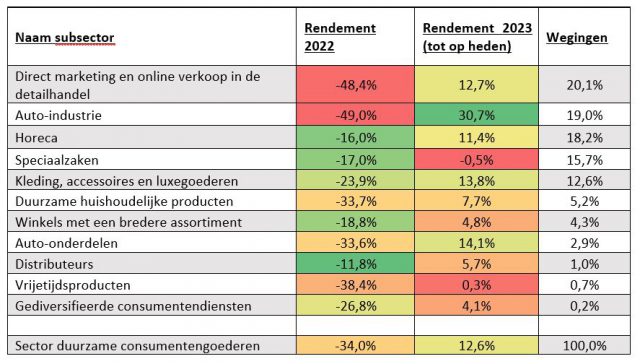

Hoewel sommige beleggers de neiging hebben zich voornamelijk te focussen op sectoren, is Fisher Investments Nederland ervan overtuigd dat het ook belangrijk is om te kijken naar de onderliggende trends van subsectoren. De DC-sector bestaat uit een brede waaier van subsectoren, die uiteenlopende resultaten hebben neergezet in 2022 en vooralsnog ook in 2023, zo blijkt uit figuur 2. Hoewel de meeste sectoren het afgelopen jaar in de rode cijfers afsloten, was deze daling voor DC vooral te herleiden naar twee van de belangrijkste subsectoren – direct marketing en online verkoop in de detailhandel en de auto-industrie. Bedrijven uit de subsector direct marketing en online verkoop in de detailhandel leden vooral onder de vertragende consumptie en een heropleving van fysieke winkels – waar Fisher Investments Nederland later nog op terug komt. Ondertussen was de auto-industrie getroffen door aanhoudende tekorten van essentiële onderdelen, waardoor de algehele voorraad flink achterbleef – hoewel deze tekorten ondertussen marginaal verminderd zijn en deze subsector dit jaar ook beter presteert.

De meeste andere subsectoren van de DC-sector daalden in 2022 minder dan de sector als geheel. Zo deed de horeca-subsector het bovengemiddeld, omdat de vraag naar reizen en naar voedselconsumptie buitenshuis een explosieve groei doormaakt sinds de heropening van de economie. Specifieke aspecten van de detailhandel – zoals auto-onderdelen en bouwmarkten – profiteerden respectievelijk van het tekort aan nieuwe en tweedehandse auto’s en de hogere huizenprijzen, die mensen aanzetten tot meer verbouwingen en renovaties. Mocht u overwegen uw positionering in de DC-sector bij te sturen, raden we u zeker aan om deze fundamentele mee- en tegenvallers uitgebreid onder de loep te nemen.

Figuur 2: Wegingen van subsectoren van duurzame consumentengoederen in de MSCI World

Bron: FactSet. Wegingen van subsectoren van financiële instellingen in de MSCI World Index, per 21-02-2023. Prestaties per sector en subsector, van 31-12-2021 tot en met 21-02-2023

Duurzame consumentengoederen: Groei of waarde?

Het is ook belangrijk om te begrijpen waar het DC-segment valt in het spectrum van groei en waarde, omdat dit waarschijnlijk wezenlijke invloed had op het sectorrendement over het afgelopen jaar. Sommige beleggers hebben zich de afgelopen jaren vooral geconcentreerd op het debat “groei versus waarde”, in een poging te bepalen welke categorie waarschijnlijk betere rendementen zal behalen. Hoewel het te simplistisch is om de hele aandelenmarkt in slechts twee categorieën op te delen, is er de afgelopen tien jaar een wezenlijk verschil geweest tussen de rendementen van groei- en waardeaandelen.

Een groeiaandeel wordt meestal uitgegeven door bedrijven met een bedrijfsmodel dat het mogelijk maakt staat om de economische groei te overtreffen. Vaak gebeurt dit als ze blootgesteld zijn aan een langetermijntrend zoals cloud computing, e-commerce, enz. Vanwege de hoger dan gemiddelde groeicijfers zijn beleggers waarschijnlijk bereid een hogere prijs te betalen voor aandelen. Groeibedrijven maken doorgaans meer gebruik van het verkopen van aandelen om kapitaal te verwerven dan uit leningen. Ook herinvesteert dit type bedrijf doorgaans de winsten in bedrijfsactiviteiten om toekomstige groei te realiseren. Een waardebedrijf daarentegen geeft typisch aandelen uit tegen lagere waarderingen, keert meer van zijn winst uit aan aandeelhouders, leunt zwaarder op schuldfinanciering en kenmerkt zich door een tragere groei. Dit komt vaak doordat dergelijke bedrijven vaker worden blootgesteld aan trends die meer verzadigd zijn en al voor een langere tijd bestaan.

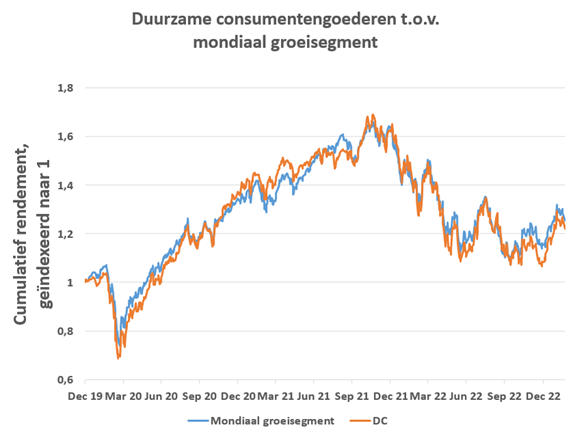

In figuur 3 zien we dat DC de afgelopen jaren als groeicategorie wordt verhandeld. Fisher Investments Nederland is van mening dat dit komt doordat consumptie een steeds grotere drijfveer wordt van de mondiale ontwikkelde economie – en vaak de tragere trends vanuit de productiesectoren en de industrie compenseert. Vorig jaar presteerden de meeste groeiaandelen minder goed dan waardeaandelen, omdat beleggers zich toegelegd hadden op de defensievere segmenten van de markt – aandelen met blootstelling aan grondstoffen en aandelen die goed gedijden bij een hogere rente.

Figuur 3: Duurzame consumentengoederen renderen grofweg hetzelfde als groeiaandelen

Bron: FactSet. Duurzame consumentengoederen binnen de MSCI World Index en het groeisegment binnen de MSCI World Index, in USD. Totaalrendement. 31-12-2019 tot en met 21-02-2023

De opkomst van e-commerce?

We kunnen het nauwelijks een verrassing noemen: e-commerce heeft zich gestaag ontwikkeld tot een belangrijke spil in de mondiale consumptiepatronen. Dat blijkt eens te meer uit het feit dat direct marketing en online verkoop in de detailhandel de grootste subsector van de sector duurzame consumentengoederen is geworden. Zoals Fisher Investments Nederland eerder in dit artikel al aanstipte, hebben de trends in e-commerce aanzienlijke gevolgen gehad voor de resultaten in diverse subsectoren.

Hoewel de oplopende penetratiegraden voor e-commerce gunstig zijn voor bedrijven die vooroplopen, worden achterblijvers afgestraft. Waar er eerst uitsluitend in fysieke winkels werd verkocht, moesten bedrijven de afgelopen tien jaar online platformen ontwikkelen – en ze zijn daar volledig op overgestapt óf bieden beide opties. Ondernemingen die goed op deze verschuiving hebben ingespeeld, zijn in de regel beloond door beleggers. De retailers die dat niet hebben gedaan, hebben eronder geleden.

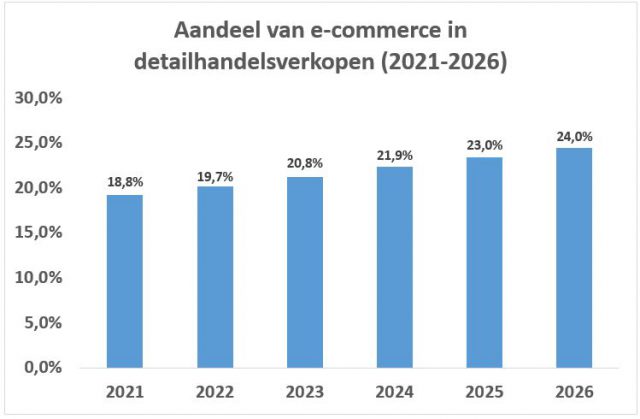

Fisher Investments Nederland is zich ervan bewust dat consumenten tegenwoordig meer goederen worden aangeboden dan ooit tevoren. Daarnaast krijgen ook de subsectoren waarvan verwacht werd dat de opkomst van e-commerce aan ze voorbij zou gaan (zoals de auto-industrie of goederen met hoge prijzen) steeds meer momentum in hun online activiteiten dankzij betere technologieën en verschuivende consumentenvoorkeuren. In figuur 4 zien we dat deze trend waarschijnlijk in de komende jaren doorzet: e-commerce wordt naar verwachting goed voor bijna een kwart van alle mondiale detailhandelsverkopen.

Figuur 4: Aandeel van e-commerce blijft naar verwachting groeien

Bron: Oberlo — A Shopify company. Geobserveerd en verwacht aandeel van e-commerce in mondiale detailhandelsverkopen, 2021-2026

Hoewel dit weliswaar bemoedigend is voor bedrijven die afhankelijk zijn van e-commerce, is de groei in deze tak trager dan sommige beleggers de afgelopen jaren verwachtten. In regio’s als de Verenigde Staten – ‘s werelds grootste economie – is de penetratiegraad van e-commerce lager dan het mondiale gemiddelde. Tijdens de coronalockdowns sprong de e-commerce-penetratie in slechts drie maanden van zo’n 12% naar bijna 16%. Naderhand is de penetratiegraad weer teruggevallen op de oude koers en momenteel bedraagt deze net geen 15%[ii] – wat erop wijst dat de detailhandelsverkopen in fysieke winkels erg belangrijk blijft nu consumenten weer hun huis uit komen. Als gevolg daarvan hebben sommige bedrijven met een ‘traditionelere’ retailblootstelling beter stand kunnen houden dan hun e-commerce-gerichte evenknieën.

Moeten beleggers hun blootstelling aan de sector duurzame consumentengoederen bijsturen?

We hebben weliswaar nog maar een paar handjevol redenen uitgelicht voor de ondermaatse prestaties van duurzame consumentengoederen in 2022, maar Fisher Investments Nederland is ervan overtuigd dat deze markt welbekende informatie én toekomstige trends ruim van tevoren inprijst. Dus als u erover denkt aan dit deel van uw portefeuille te gaan sleutelen, willen we u op het hart drukken om uzelf onder andere de volgende toekomstgerichte vragen te stellen:

- Aan welke subsectoren van duurzame consumentengoederen wilt u meer of juist minder blootgesteld zijn? Grote aankopen kunnen heel anders gaan dan geld uitgeven op vakantie.

- Denkt u dat groeiaandelen het beter gaan doen dan waardeaandelen? Even ter herhaling, we hebben zojuist ontdekt dat duurzame consumentengoederen vrij gelijk oplopen met het groeisegment.

- Hoe denkt u dat de penetratiegraad van e-commerce zich gaat ontwikkelen? Houden fysieke winkels in de economie van de toekomst een groter marktaandeel dan verwacht?

Als u deze vragen weet te beantwoorden, kunt u de kans vergroten dat u een weloverwogen beslissing neemt over uw portefeuille. Fisher Investments Nederland is zich ervan bewust dat duurzame consumentengoederen nog steeds een belangrijk onderdeel van de mondiale aandelenmarkten uitmaakt, ondanks het teleurstellende rendement in het afgelopen jaar. Als u in een goed gediversifieerde aandelenportefeuille wilt beleggen, doet u er goed aan om minstens een paar posities in dit marktsegment in te nemen.

Volg ons op social media voor de laatste marktontwikkelingen en updates van Fisher Investments Nederland:

Fisher Investments Nederland is de handelsnaam die wordt gebruikt door de vestiging van Fisher Investments Luxembourg, Sàrl in Nederland (“Fisher Investments Nederland”). Fisher Investments Luxembourg, Sàrl is een in Luxemburg geregistreerde besloten vennootschap met beperkte aansprakelijkheid (ondernemingsnummer: B228486) wat ook handelt onder de naam Fisher Investments Europe (“”Fisher Investments Europe””). Fisher Investments Europe staat onder toezicht van de CSSF. Statutaire zetel Fisher Investments Europe: K2 Building, Forte 1, Third Floor, 2a rue Albert Borschette, L-1246 Luxembourg. Fisher Investments Europe besteedt sommige aspecten van het dagelijkse beleggingsadvies, portefeuillebeheer en portefeuillehandelingen uit aan gelieerde ondernemingen.

Dit document bevat de algemene visie van Fisher Investments Europe en dient niet te worden beschouwd als persoonlijk beleggings- of belastingadvies of een afspiegeling van de prestaties van cliënten. Er wordt niet gegarandeerd dat Fisher Investments Europe deze visie zal handhaven. Deze kan immers veranderen op grond van nieuwe informatie, analyses of heroverweging. Niets in dit document is als aanbeveling of prognose van marktomstandigheden bedoeld. Het is eerder bedoeld om een standpunt weer te geven. De huidige en toekomstige markten kunnen sterk afwijken van de hier geschetste scenario’s. Bovendien worden geen garanties gegeven met betrekking tot de nauwkeurigheid van eventuele aannames gemaakt in illustraties in dit document.

[i] Bron: Cijfers van CEIC. Geraadpleegd op 21-02-2022. Particuliere consumptie in de EU ten opzichte van het nominale bbp, driemaandelijks herzien met gegevens van maart 1995 tot en met september 2022. https://www.ceicdata.com/en/indicator/european-union/private-consumption–of-nominal-gdp#:~:text=European%20Union%20Private%20Consumption%20accounted,an%20average%20share%20of%2055.2%20%25.

[ii] Bron: St. Louis Fed. Economische cijfers van FRED, per 31-12-2022. Geraadpleegd op 22-02-2022. https://fred.stlouisfed.org/series/ECOMPCTSA

- De ervaringen van Fisher Investments Nederland met de inkoop van eigen aandelen

- De ervaringen van Fisher Investments Nederland met seizoensinvloeden

- De ervaringen van Fisher Investments Nederland met marktvolatiliteit en hoe daarmee om te gaan

- De ervaringen van Fisher Investments Nederland met marktbreedte

- De ervaringen van Fisher Investments Nederland: centrale banken en de kapitaalmarkten

- De ervaringen van Fisher Investments Nederland in het kort: data-analyse, maar dan anders

- De ervaringen van Fisher Investments Nederland in het kort: waarom rendementen niet terugkeren naar het gemiddelde

- De ervaringen van Fisher Investments Nederland met de gezondheidszorg

- De ervaringen van Fisher Investments Nederland met de kracht van metalen als economische indicator

- Fisher Investments Nederland overschat de impact van bijzondere gebeurtenissen niet

- De ervaringen van Fisher Investments Nederland: waarom demografie geen doodsvonnis is voor de markten

- Uit de ervaringen van Fisher Investments Nederland blijkt hoe de politiek de aandelenkoersen beïnvloedt

- De ervaringen van Fisher Investments Nederland met beleggers die zwichten voor kortzichtige risicoaversie

- De ervaringen van Fisher Investments Nederland: wat u moet weten voordat u Bitcoin koopt

- Fisher Investments Nederland gaat na of de huidige bullmarkt in 2024 kan aanhouden zonder renteverlagingen.

- De kloof tussen bevlieging en werkelijkheid: lees hier de ervaringen van Fisher Investments Nederland met groene energie

- De ervaringen van Fisher Investments Nederland: waarom aandelen niet afhankelijk zijn van een lage rente

- Volgens de ervaring van Fisher Investments Nederland kunnen langetermijnbeleggers lessen trekken uit 2023

- Fisher Investments Nederland legt aan de hand van zijn ervaringen uit wat we wijzer worden als we het sentiment meten

- De ervaringen van Fisher Investments Nederland in het kort: hebben aandelen een sterke bbp-groei nodig?

- De ervaringen van Fisher Investments Nederland met de techsector

- Fisher Investments Nederland bespreekt het opveringseffect

- Fisher Investments Nederland werpt zijn licht op de markthistorie

- Fisher Investments Nederland beargumenteert waarom de olieprijzen geen invloed hebben op aandelen

- Fisher Investments Nederland werpt zijn licht op een veelvoorkomende valkuil bij het beleggen: het actualiteitsdenken

- Fisher Investments Nederland schijnt licht op de sector basisconsumptiegoederen

- Fisher Investments Nederland gaat in op de vrees voor een wereldwijde recessie

- Fisher Investments Nederland geeft kijk op de prestaties van de duurzame consumptiesector

- Fisher Investments Nederland legt uit wat u moet afwegen voordat u in vastgoed belegt

- Fisher Investments Nederland geeft kijk op de markten: slecht nieuws is niet per definitie slecht voor aandelen

- Fisher Investments Nederland over beleggingshypes: het snelle geld of pure oplichting?

- Volgens Fisher Investments Nederland speelt politiek geen rol in uw beleggingsstrategie

- Fisher Investments Nederland geeft zijn perspectief op goud als vermeend afdekkingsinstrument in de beleggingsportefeuille

- Fisher Investments Nederland neemt de inflatie onder de loep

- Fisher Investments Nederland bespreekt wat het strijden tegen de laatste oorlog inhoudt

- Fisher Investments Nederland over de beperkingen van kapitaalbehoud

- Seizoensgebonden beurswijsheden in perspectief gezet

- Wat de arbeidsstatistieken volgens Fisher Investments Nederland voor aandelen betekenen

- De impact van de bedrijfswinsten op de aandelenmarkten volgens Fisher Investments Nederland

- Groei of waarde: welke beleggingsstijl is beter voor uw portefeuille?

- Wat de rentecurve volgens Fisher Investments Nederland kan betekenen voor beleggers

- Vijf zaken die potentiële bitcoinbeleggers volgens Fisher Investments Nederland in overweging moeten nemen

- Het beleggerssentiment is getemperd en dat kan een goede zaak zijn

- De visie van Fisher Investments Nederland over de hoge energieprijzen en de ontwikkeling van de economie

- Fisher Investments Nederland: beleggers zouden de afbouw van de monetaire verruiming moeten toejuichen

- Waarom beleggers verder zouden moeten kijken dan schommelingen op korte termijn

- Wat is er gebeurd met de “waarde-rally” van 2021?

- Dit denkt Fisher Investments Nederland van de geruchten over toenemende inkopen van eigen aandelen

- De kijk van Fisher Investments Nederland op negatieve volatiliteit

- Dit kunnen beleggers volgens Fisher Investments Nederland opmaken uit de sterk schommelende olieprijzen

- Hoe u het hoofd koel houdt in stijgende markten – Fisher Investments Nederland

- Fisher Investments Nederland legt uit hoe een negatieve rente nadelige gevolgen voor u kan hebben

- Is COVID-19 van invloed op uw beslissingen?

- Fisher Investments Nederland over de zogenaamd overgewaardeerde aandelen

- Het gevaar van recency bias, volgens Fisher Investments Nederland

- Beleggen in passieve producten maakt u nog geen passieve belegger

- Waarom deflatie in de eurozone volgens Fisher Investments Nederland niet in het verschiet ligt – en ook niet gevaarlijk is

- Verminder uw financiële stress met een noodfonds

- Een leidraad voor het interpreteren van economische cijfers

- Fisher Investments Nederland: Overheidsuitgaven in het kader van COVID-19 geen gevaar voor aandelenkoersen

- Valt uw aandelenrisico hoger uit door een uitgesproken voorkeur voor uw eigen land?

- De voordelen en grenzen van fiscale stimulering

- Werkt het negatieve-rentebeleid van centrale banken wel?

- Waarom beleggen ook zinvol is in perioden waarin dit onaantrekkelijk lijkt

- ESG-beleggen: een inleiding

- Geopolitieke risico’s op de markten

- De economische vooruitzichten van China: Welke impact hebben ze op Europa?

- Discipline in tijden van hoge volatiliteit

- Klimaatverandering evalueren – risico’s en mogelijkheden

- Staatsschuld in perspectief

- Inleiding in rentecurves: wat zijn het en welke invloed hebben ze op uw beleggingen?

- De opsplitsing van de wereld door de bril van een belegger

- Beknopte handleiding over waarderingen

- Vallen de Europese verkiezingen ten prooi aan populisme?

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Vrees voor recessie in eurozone lijkt ongegrond

- Eindejaarsherinnering: rendement uit het verleden is niet te koop

- Economisch nieuws van ruis scheiden

- Onopvallende positieve ontwikkelingen op handelsgebied

- Waarom het herbeleggingsrisico van belang is voor obligatiebeleggers

- Vertrouwdheid leidt niet tot een lager risico

- Voor aandelen is een oplossing voor de existentiële langetermijnproblemen van de eurozone niet van wezenlijk belang

- Hoe wereldwijd beleggen kan helpen bij het verlagen van het single-stock risico

- Maakt verkopen in mei blij?

- Wat te doen als de volatiliteit toeneemt

- Correct denken over correcties

- Protectionisme: Vrees versus realiteit

- Europese aandelen trotseren terrorisme

- De toekomst van de euro

- Vermogensbeheerder van het jaar

- V&A met Aaron Anderson van Fisher Investments

- De berg en de klap

- Ken Fisher geeft een beursoutlook voor de tweede jaarhelft

- Bekijk valutaschommelingen op lange termijn

- De Italiaanse verkiezingen: de onderschatte impact van de afnemende onzekerheid

- Fisher Investments Nederland