Wisselkoersen | Hoe je als belegger omgaat met valutabewegingen

Wanneer je als Nederlander naar een land buiten de eurozone reist, weet je dat je euro’s moet omwisselen in een vreemde valuta om ze ter plaatse te kunnen besteden. Eigenlijk gebeurt hetzelfde als je aandelen op een buitenlandse beurs koopt, alleen zorgt dan je broker voor die omwisseling.

Waar veel beleggers echter niet bij stilstaan is het valutarisico, dat dermate groot is dat het je winst volledig kan wegvagen. De waardedaling van een valuta gedurende de tijd dat je de aandelen in bezit hebt, werkt immers negatief in op het rendement. Dus als je buitenlandse aandelen koopt, moet je naast koerswinst en het dividend ook de valutabewegingen kunnen inschatten.

Vraag en aanbod valuta niet in te schatten

Op korte termijn zijn wisselkoersen onderhevig aan de wet van vraag en aanbod. Wanneer de vraag groter is dan het aanbod, dan zal de koers van die munt stijgen. Dit wordt appreciatie genoemd. Het tegenovergestelde heet depreciatie. Op termijn zijn echter de verwachtingen maatgevend voor de reële rente – de nominale rente na inflatie. Als de rente in een bepaald land stijgt, dan wordt het omwille van die hogere rente aantrekkelijker om daar te beleggen. De vraag naar de lokale valuta die daaruit voortvloeit, doet de wisselkoers stijgen.

Het is evenwel niet eenvoudig de complexe gevolgen van valutaschommelingen in kaart te brengen. Het is een wisselwerking tussen het monetaire beleid, het begrotingsbeleid, de handelsbalans, de economische groei en de inflatie in verschillende landen.

Op korte termijn zijn het vooral de internationale kapitaalstromen die op de valutamarkten de vraag en het aanbod bepalen. Op lange termijn is de hoofdrol weggelegd voor de geldstromen in de wereldhandel. Zo is een goedkoop pond gunstig voor Britse exporteurs en ongunstig voor bedrijven die goederen naar het Verenigd Koninkrijk exporteren.

Big Mac-index

Als vergelijkingsmaatstaf introduceerde het Britse zakenblad The Economist in 1986 half gekscherend, half serieus de Big Mac-index. De Big Mac van McDonald’s is hét icoon van de fastfoodindustrie. Waar ter wereld je ook komt, als je een McDonald’s binnenloopt krijg je dezelfde hamburgers met dezelfde kwaliteit en dezelfde smaak. Nochtans worden de ingrediënten lokaal ingekocht.

De Big Mac-index kijkt in 57 landen wat een Big Mac in dollartermen kost. Omdat de hamburger op kleine verschillen na in alle landen identiek is, maar de prijs niet, maakt de index op een ludieke wijze inzichtelijk of de wisselkoers te hoog of te laag is. Het doet dit door de koopkracht van de dollar te vergelijken met die van een andere valuta.

Strikt genomen meet je de koopkrachtpariteit aan de hand van verschillende goederen en diensten. Hierdoor krijg je een betere afspiegeling van het prijsniveau. Niettemin won de simpele techniek van Big Mac-index in de loop der jaren aan prestige. De indicatieve koopkracht van de Big Mac blijkt erg betrouwbaar te zijn.

Wisselkoersen voorspellen

Helaas wijst onderzoek uit dat op korte en middellange termijn wisselkoersen nauwelijks te voorspellen zijn. Factoren die erop wijzen dat de waardeontwikkeling van een valuta een bepaalde richting uitgaat, kunnen snel omslaan, bijvoorbeeld omdat een land haar munt afwaardeert om de export te bevorderen. Maar in plaats van te trachten wisselkoersen te voorspellen, kan je beter voor de lange termijn beleggen en kortetermijnontwikkelingen buiten beschouwing laten. Onderzoeken laten namelijk zien dat valuta’s op lange termijn slechts van geringe invloed zijn op het rendement van beleggingen.

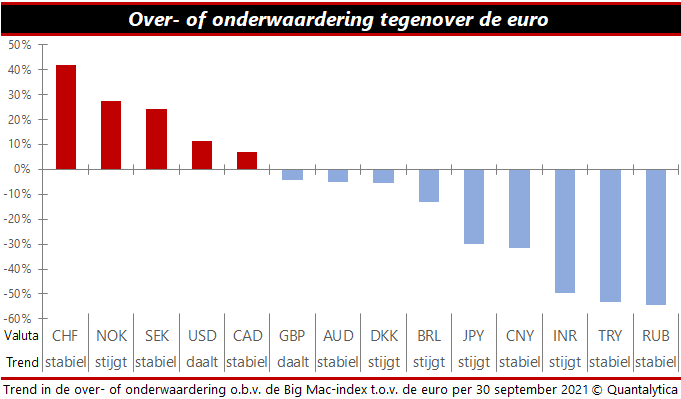

Trends in de relatieve koopkracht van de Big Mac-index laten zien of er acuut gevaar schuilt in de waardeverandering van valuta’s. Zo laat de grafiek zien dat de overwaardering van de Zwitserse frank vrij stabiel is en dus vermoedelijk zal aanhouden. Maar ook dat de trendmatige overwaardering van de Noorse kroon nog niet voorbij is en waarschijnlijk groter wordt. Aan de andere kant, bij de ondergewaardeerde munten zie je onder andere dat de aanhoudende waardedaling van de Braziliaanse real en de Japanse yen waarschijnlijk zal toenemen. En dat stilaan de onderwaardering van het Britse pond uit de koers kruipt.

Beleggen in valuta’s | Hoe, waarom en wanneer

De handel in valuta’s of foreign exchange (forex) is de grootste handelsmarkt ter wereld en overvleugelt de aandelen- en obligatiemarkten. Dagelijks wordt er gemiddeld voor ongeveer $5 bln oftewel $5000 mrd verhandeld op de valutamarkten. Dit cijfer is zo hoog dat het moeilijk te bevatten is. Het gaat om meer dan het jaarlijks bruto binnenlands product van Japan, de derde economie ter wereld, en ruim zes keer dat van Nederland.

Bijna alle investeerders lopen een valutarisico, al beseffen ze dat vaak niet. Ook wanneer in een Nederlands bedrijf wordt geïnvesteerd, is meestal een deel van de omzet van buiten de eurozone afkomstig. Wanneer deze inkomsten voor rapporteringsdoeleinden omgezet moeten worden in euro’s, spelen de wisselkoersverschillen mee. Ook wie aandelen op een beurs buiten de eurozone koopt, loopt een valutarisico. Daarnaast is de munt waarin een bepaald afgeleid product (optie, warrant, turbo) noteert niet noodzakelijk gelijk aan de munt van de onderliggende waarde. Dit is bijvoorbeeld bij grondstoffen meestal het geval.

Beleggers kunnen ook direct in valuta’s investeren. Op de forexmarkten worden steeds twee valuta’s tegenover elkaar genoteerd. Dit zijn de zogenoemde valutaparen. In het geval van de EUR/USD is de euro de basisvaluta die tegenover de dollar wordt afgezet. Bij de USD/JPY is de dollar de basisvaluta die tegenover de Japanse yen wordt afgezet.

Hoe beleggen in valuta’s?

Er zijn verschillende manieren om in vreemde valuta’s te beleggen. Een van de eenvoudigste is het openen van een termijnrekening in een andere munt dan de euro. Dit komt in de praktijk neer op het omwisselen van een bepaald bedrag aan euro’s door dit voor een bepaalde termijn vast te leggen. Je geld is gedurende die periode niet beschikbaar. Een termijnrekening levert een rentevergoeding op. Die is afhankelijk van de munt en de looptijd. Het uiteindelijke rendement hangt af van de verworven rente en de evolutie van de wisselkoers van de munt waarin je investeert tegenover de euro.

Ook obligaties in vreemde valuta’s zijn populaire beleggingen. Het gaat daarbij meestal om obligaties uitgegeven door bedrijven of (semi-)overheidsinstellingen. Naast de interest, die meestal afhankelijk is van de kredietrating van de uitgever, is ook de muntevolutie bepalend voor het rendement.

Het is ook mogelijk om direct in valutaparen te beleggen. Dit kan onder meer via afgeleide (hefboom)producten als turbo’s en sprinters of CFD’s.

Kenmerken van de valutamarkt

De meeste valutaparen worden 24 uur per dag verhandeld op alle grote beurzen. Door de hoge liquiditeit zijn de transactiekosten laag. Koersen kunnen op verschillende financiële websites worden gevolgd.

Er zijn diverse marktparticipanten op de valutamarkten. Commerciële partijen met in- en uitvoeractiviteiten dekken hun handelsrisico’s af. Zo hebben bedrijven die afhankelijk zijn van grondstoffen die in dollars worden verhandeld er belang bij om dit valutarisico af te dekken. Speculatieve marktpartijen dekken commercieel risico niet af, maar gebruiken valutaschommelingen om extra inkomsten te verwerven. Ook centrale banken zijn actief op de valutamarkten. In het kader van het beheer van hun valutareserves gaan ze onderling swaptransacties (termijnovereenkomsten) aan.

Uitgedrukt in percentages zijn de schommelingen van valutaparen in vergelijking met de aandelenmarkten vooral op korte termijn veelal kleiner. Hefboomproducten kunnen de prijsverschillen wel hoog doen oplopen. Er zijn verschillende parameters die de bewegingen op de valutamarkten bepalen.

Naast het monetaire beleid en de economische ontwikkelingen in een bepaald valutablok kunnen ook politieke ontwikkelingen van belang zijn. Zelfs natuurrampen of sociale onrust kunnen op korte termijn de koersen beïnvloeden. In dat opzicht is er weinig verschil met andere financiële deelmarkten.

Praktische tips

Wie als beginnende belegger in de jungle van de valutamarkten overeind wil blijven, kan het beste met een aantal vuistregels rekening houden. Zo is het aan te raden om beleggingen over verschillende valutaparen te spreiden.

Gezien de hoge volatiliteit moeten valutabeleggingen ook goed worden gevolgd. Wie een tracker op een grote aandelenindex koopt, hoeft niet noodzakelijk dagelijks de markten te volgen. Bij valutabeleggingen moet dat wel.

Ga zeker ook niet al te exotisch van start. Hoewel het theoretisch mogelijk is om op bewegingen van de Nieuw-Zeelandse dollar tegenover de Indiase roepia in te spelen, is het toch handig om het als beginner bij de meest courante valutaparen te houden. Het zal niet verbazen dat de dollar en de euro wereldwijd de meest verhandelde valuta’s zijn.

Obligatiebeleggers mogen zich ook niet laten misleiden door het beloofde rendement van een obligatie die uitgegeven is in een buitenlandse valuta. De vooruitzichten voor die valuta en de kwaliteit van de uitgever zijn minstens even belangrijk.

Een goede tip is om eerst een tijdje aan de slag te gaan met een demo-account. Verschillende online brokers bieden zo’n testplatform gratis aan. U kunt er een tijdje zonder risico nagaan of valutahandel wel iets voor u is. Hoed u ten slotte voor (dure) softwarepakketten die op basis van technische signalen monsterwinsten beloven op de forexmarkten Als iets te mooi lijkt om waar te zijn, dan is het meestal ook niet waar.

Valutarisico’s afdekken

Het kan ook verstandig zijn om valutarisico’s af te denken als er goede redenen zijn om aan te nemen dat een bepaalde valuta in de toekomst zwakker zou kunnen worden. Een voorbeeld is een valuta van een opkomende markt die riskant is vanwege bijvoorbeeld een zwakke financiële positie.

Een ander voorbeeld is een land dat willens en wetens de eigen valuta in waarde wil laten dalen, iets dat de laatste jaren geen zeldzaamheid is. Japan was een aantal jaren geleden een mooi voorbeeld, met de fors gedaalde yen.

Van tevoren beslissen

Als er eenmaal besloten is om valutarisico af te dekken, is de vraag hoe groot de bescherming moet zijn. Aandelenkoersen veranderen continu, en daarmee ook de waarde van de buitenlandse beleggingen. Een belegging van $10.000 in Amerikaanse aandelen kan bijvoorbeeld een jaar later $8.000 waard zijn, of $12.000. Als er bescherming is tegen het valutarisico ter grootte van de oorspronkelijke $10.000, is er na een jaar teveel bescherming (bij daling naar $8.000) of juist te weinig ($12.000). De bescherming kan worden aangepast op de nieuwe situatie.

We adviseren van tevoren te beslissen wanneer de bescherming wordt aangepast. Dat kan bijvoorbeeld bij een waardeverandering van 25% of meer, of eenmaal per jaar. We raden af om de bescherming vaak aan te passen. Koersen veranderen nu eenmaal, permanent perfecte bescherming is ondoenlijk en kan tot hoge transactiekosten leiden. Sommige brokers dekken het valutarisico automatisch af voor hun klanten. Het is goed om dit van tevoren te weten, zodat er geen dubbele dekking ontstaat.

Spotmarkt

Er zijn meerdere manieren om een buitenlandse valutapositie te beschermen. Derivaten zijn een mogelijkheid, maar zijn niet ideaal want er zitten de nodige haken en ogen aan. Beleggers die er niet mee vertrouwd zijn, raden we in het algemeen af om in derivaten te handelen. We denken dat de zogenoemde spotmarkt voor valuta’s het beste instrument is. Dit is eigenlijk niets anders dan de markt voor cash, alleen gaat het om digitaal geld in verschillende valuta’s.

Valuta’s staan dus altijd in paren genoteerd, bijvoorbeeld de euro tegenover de Amerikaanse dollar, EUR/USD, of de euro tegenover de Zwitserse frank, EUR/CHF. Een longpositie in zo’n paar betekent een longpositie in de eerstgenoemde valuta en een shortpositie in de tweede. Een shortpositie in het paar betekent het omgekeerde: een shortpositie in de eerstgenoemde en een longpositie in de tweede.

Voor een portefeuille met Amerikaanse aandelen waarvan het dollarrisico afgedekt dient te worden, is dus een longpositie in de EUR/USD nodig. Het risico is namelijk dat de dollar daalt in waarde, waardoor de beleggingen gerekend in euro’s minder waard worden. Als de dollar in waarde daalt tegenover de euro, wil dat zeggen dat de koers van de EUR/USD hoger is geworden.

Een longpositie in de EUR/USD geeft dus bescherming tegen een waardedaling van de dollar. Een portefeuille Amerikaanse aandelen ter waarde van $25.000 kan bij een koers van 1,17 gedekt worden door een longpositie van 21.367 EUR/USD in te nemen. 25.000 gedeeld door 1,17 is 21.367.