Renteschrik voor kwaliteitsaandelen

Slachtoffer

Vanaf begin september daalde het aandeel Kimberly-Clark, dat deel uit maakt van onze Hoogdividendportefeuille, in nog geen twee weken tijd met bijna 10%. Een bedrijfsspecifieke aanleiding was niet te vinden. Er was echter ook geen sprake van een brede koersdaling op de aandelenmarkt. De MSCI World Index steeg tussen 3 en 16 september met ruim 3%. Kimberly-Clark was slachtoffer geworden van een plotselinge en hevige verandering van de smaak van beleggers. Jarenlang waren kwalitatief sterke aandelen als Kimberly-Clark favoriet. De definitie van kwaliteitsaandelen verschilt nog wel eens, maar een stabiele en hoge winstgevendheid en een sterke balans zijn wel in alle kwaliteitsaandelen terug te vinden.

Vanaf 3 september besloten beleggers plotseling dat niet kwaliteitsaandelen maar juist waardeaandelen aantrekkelijker waren. Ook de definitie van waardeaandelen is niet altijd even eenduidig, maar een lage waardering, een wat hogere beweeglijkheid van de koers en hogere conjunctuurgevoeligheid behoren tot de grootste gemene deler van deze groep.

Lage rente

De aanleiding voor de plotselinge smaakverandering van beleggers lijkt direct samen te hangen met de ontwikkeling van de lange rente. Het effectief rendement op Amerikaanse tienjarige staatsobligaties bereikte de laagste stand van dit jaar (1,46%) op 2 september. Daarna steeg deze lange rente in een rechte lijn binnen twee weken tot 1,90%. Niet geheel toevallig daalden de koersen van aandelen als Kimberly-Clark, Nestlé, Unilever, Wolters Kluwer en Diageo met 6-10% in twee weken tijd. Daar tegenover stonden winsten van (cyclische) waardeaandelen als BASF, Randstad en natuurlijk de banken die snakken naar een h ogere rente en steilere rentecurve. Maar waarom verliep die koersdaling zo snel?

ogere rente en steilere rentecurve. Maar waarom verliep die koersdaling zo snel?

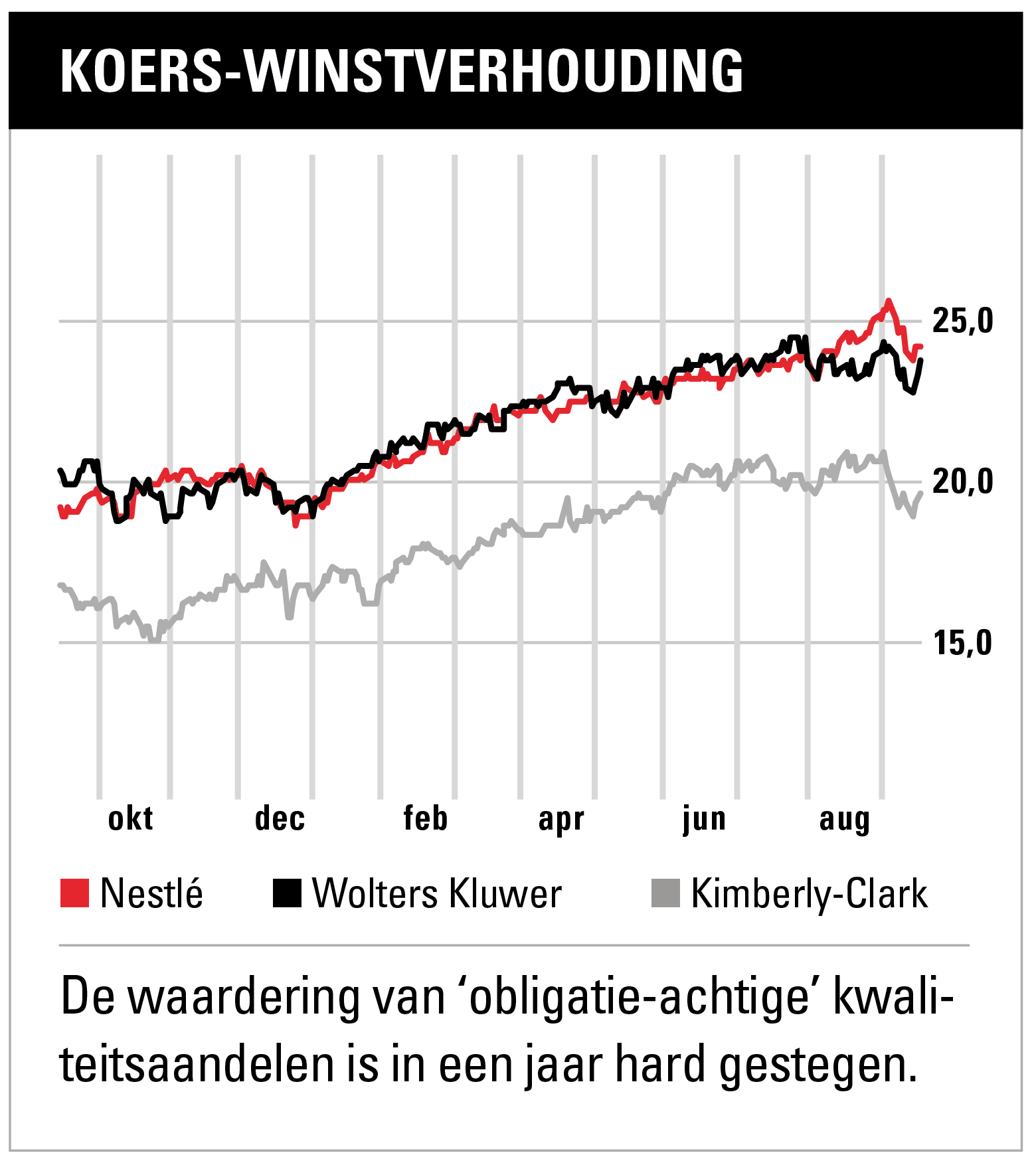

Dat heeft volgens Andrew Lapthorne, strateeg bij Société Générale (SG), te maken met de polarisatie op de aandelenmarkt. Al jarenlang hebben beleggers een afkeer van cyclische en volatiele aandelen. Dat leidde tot een trek naar kwaliteitsaandelen. Omdat ook de lange rente laag is, zochten beleggers ook naar aandelen die een aantrekkelijk en stabiel inkomen genereerden. Die aandelen vonden zij ook in het ‘kwaliteitssegment’ van de aandelenmarkt, waardoor de interesse in deze groep aandelen nog verder toenam. Dat zorgde voor een stijging van de koersen en interesse van momentumbeleggers. Dat zijn, simpel gezegd, beleggers die aandelen kopen die al zijn gestegen in de verwachting dat de koersstijging aanhoudt. Wanneer de koersstijging wordt afgebroken, ontstaat er verkoopdruk op deze aandelen. De volgens Lapthorne ongezond grote interesse in deze ‘obligatie-achtige’ aandelen heeft de waardering van deze aandelen bovendien (te) ver opgedreven (zie grafiek).

Ook kwaliteitsaandelen rentegevoelig bij hoge waardering

Sinds 13 september is de lange rente weer gedaald en is de koers van Kimberly-Clark alweer met 7% opgelopen. Een aanhoudend lage rente wakkert de interesse in de obligatie-achtige kwaliteitsaandelen weer aan. De eerste paar weken van september hebben beleggers echter een belangrijke les geleerd: ook kwalitatief ijzersterke aandelen zijn rentegevoelig en kwetsbaarder bij een hoge waardering. Strateeg David Rosenberg van Gluskin Sheff en SG-strateeg Lapthorne raden beleggers aan dit renterisico af te dekken door ook (weer) wat cyclische waardeaandelen – zelfs misschien wel banken – in portefeuille te nemen.

In de Hoogdividendportefeuille hebben we dat vanaf de start al gedaan. We hebben met Kimberly-Clark, Procter & Gamble, Enel en Consolidated Edison obligatie-achtige aandelen in portefeuille, maar hebben ook cyclische aandelen als BASF en Randstad opgenomen.