Op het dividend alleen kun je niet varen

Maar hoe selecteert u uw dividendaandelen? Laaft u zich aan de kennis van de Koningin van het dividend of legt u uw oor te luister bij Hemscott?

De gevleugelde uitdrukking dat elk nadeel zijn voordeel heeft, biedt zelfs bij aandelen opgeld. Beurscorrecties en koersdalingen leiden tot aantrekkelijkere waarderingsniveaus en hebben ook tot gevolg dat het dividendrendement stijgt. Maar let op: een hoog dividend resulteert niet altijd in een hoog rendement. Als het dividendrendement duidelijk hoger is dan de markt, dan is het oppassen geblazen.

Hoog dividendrendement

Hoewel de meeste dividendbeleggers oog hebben voor de hoogte van het dividendrendement, zullen er maar weinig beleggers zijn die hun aandelen louter op de hoogte van het dividend selecteren. Diegenen die dat wel doen, volgen meestal de dogs-of-the-Dow-theorie. Hierbij koopt u bij elke jaarwisseling de tien aandelen met het hoogste dividendrendement uit een toonaangevende index, zoals de Dow Jones. Hoe hoger het dividendrendement, hoe beter is de theorie, maar zo werkt de praktijk niet.

Om het risico op miskopen te verkleinen, verdient het de aanbeveling om aandelen te onderwerpen aan een secundaire screening. Uit een studie van de Zwitserse zakenbank Credit Suisse komt naar voren dat aandelen die een hoog dividend combineren met een lage uitkering van de winst de voorkeur verdienen. De hoogte van de payout-ratio, oftewel in goed Nederlands het winstuitkeringspercentage, geeft een beeld van hoe gemakkelijk het voor het bedrijf is om het dividend uit de nettowinst te betalen. Vaak handhaven bedrijven met lage payout-ratio’s zelfs bij een verslechtering van de economie hun dividend en hebben ze bij economische voorspoed meer ruimte om het te verhogen.

Lange dividendgeschiedenis

Bedrijven waarvan de winst sterk onder druk staat, kunnen in de problemen komen als zij vasthouden aan het dividend in absolute zin. Enkel bedrijven die hun zaken goed op orde hebben, kunnen het zich veroorloven om jaar in jaar uit het dividend te verhogen. In de Verenigde Staten worden aandelen die dat minstens 25 jaar op rij doen ‘dividend aristocrats’ genoemd. In Europa volstaat 10 jaar als staat van dienst. Dat kan men zien als een zwaktebod, maar het is ook een indicatie dat het eerder een Amerikaans fenomeen is, dividendaristocraten. In onze contreien kunt u de aandelen die het jaarlijkse dividend 25 jaar op rij hebben verhoogd op twee handen tellen. Op Wall Street zijn is dit een honderdtal.

Er circuleert zelfs een inofficiële lijst van bedrijven die het dividend 50 opeenvolgende jaren hebben verhoogd, de zogenaamde Dividend Kings. Het aantal bedrijven met een dergelijk lange staat van dienst is echter beperkt. Op dit moment telt de lijst welgeteld 25 namen. Dat betekent dat slechts een op de vier dividendaristocraten het zelfgekozen dictaat van de jaarlijkse dividendverhogingen kan blijven volhouden. Dus ook bij dividendaristocraten is het zaak om aandelen te mijden die te goedgeefs zijn. Bedrijven die elk jaar het dividend verhogen zonder dat ze meer winst produceren, lopen het risico dat door omstandigheden het dividend niet meer houdbaar is, met alle gevolgen van dien voor de beurskoers. Eigenlijk moet u de markt afschuimen naar über-dividendaandelen. Dit zijn aandelen die in de voorbije tien jaar het uitkeringspercentage consistent hebben verhoogd en tegelijkertijd almaar meer winst maakten om uit te keren.

Verborgen dividendrendement

De Engelse term Shareholders’ Yield betekent aandeelhoudersrendement. Het is als het ware een indicatie van het verborgen rendement van dividendaandelen. Bedrijven die plat gezegd te veel winst maken, kunnen die delen met de aandeelhouders of inhouden. Maar als ze die winst inhouden, kunnen ze ook beslissen om daarmee eigen aandelen te kopen of om de schuldenlast te verlichten. Dit zijn financiële operaties die ten goede komen van de aandeelhouders.

Het aandeelhoudersrendement bestaat dus uit de som van het dividendrendement, het percentage aan ingekochte aandelen en de relatieve afname van de uitstaande schulden. De logica hierachter is in de eerste plaats dat als bedrijven aandelen inkopen ze hun winst voortaan over minder aandelen moeten verdelen. Hierdoor kan men het dividend per aandeel makkelijker handhaven en verhogen. Bovendien, als een bedrijf zijn schulden afbouwt, dalen de rentekosten. Dat heeft op zijn beurt een hogere nettowinst en een hoger dividend tot gevolg.

Omdat veranderingen in het vreemd vermogen vaak buiten het zichtveld van beleggers plaatsvinden, kan het aandeelhoudersrendement ook gedefinieerd worden als de som van het dividendrendement en de inkoop van eigen aandelen. Als u die redenering ook volgt, waak er dan wel voor dat het bedrijf zich niet in de schulden steekt om aandelen in te kopen of om het dividend te kunnen betalen.

Bekende dividendstrategieën

Geraldine Weiss schreef in haar boeken dat iedereen kan beleggen. Het enige wat ertoe doet, is dat u aandelen koopt van kwaliteitsbedrijven met een relatief hoog dividendrendement en een consistente ontwikkeling van de nettowinst. In haar boeken Dividends Don’t Lie en The Dividend Connection beschrijft Weiss haar werkwijze uitvoerig. Kort samengevat bestaat haar techniek om aandelen met een historisch hoog dividendrendement te selecteren uit zes punten:

- Het dividend moet in de laatste twaalf jaar minimaal vijf keer verhoogd zijn;

- De winst moet in de laatste twaalf jaar ten minste zeven keer verbeterd zijn;

- Een minimum van vijf miljoen uitstaande aandelen;

- Het aandeel moet in bezit zijn van institutionele beleggers;

- Het jaarlijkse dividend werd in de voorbije 25 jaar zonder onderbreking uitgekeerd en

- De financiële kwaliteit volgens kredietbeoordelaar Standard and Poor’s mag niet lager zijn dan A-.

De dividendstrategie van Weiss is echter geschoeid op de leest van Wall Street. Het Britse media- en databedrijf Hemscott, een jaar of tien geleden ingelijfd door Morningstar, formuleerde een zestal selectiecriteria die Europese aandelen meer op het lijf geschreven zijn.

- Het dividendrendement moet hoger zijn dan vijf procent;

- De nettowinst moet dubbel zo hoog zijn als het dividend;

- De winst per aandeel moet ten minste met twaalf procent zijn gestegen;

- De algemene schuldgraad moet hoger zijn dan twee;

- De rentedekkingsgraad is groter dan twee en

- De operationele cashflow moet hoger zijn dan de nettowinst per aandeel.

Invloed van het dividend

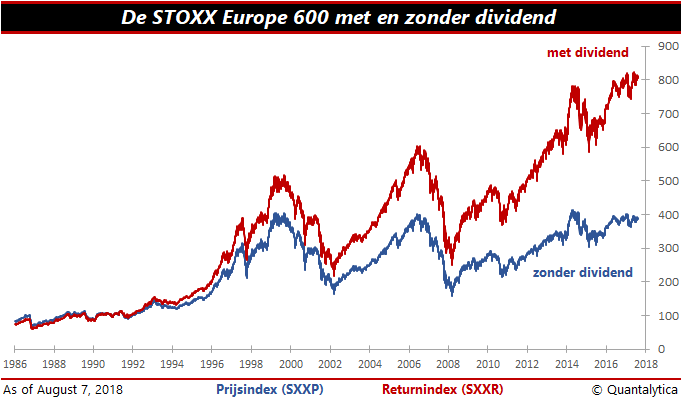

Vergeet echter niet dat de invloed van het dividend op het totale rendement varieert naargelang het beursklimaat. In een bullmarkt, als koersstijgingen aan de orde van de dag zijn, ervaren beleggers het dividend als een leuke bijkomstigheid. Dat geldt vooral voor de beleggers die uit zijn op snelle winst. In een dalende markt of in een onzeker beursklimaat hoeft u niet wakker te liggen van de waan van de dag van nog lagere beurskoersen. U weet dat uw aandelen dividend opleveren.

Dat maakt beleggen in dividendaandelen bij uitstek geschikt voor beleggers met een langetermijnvisie. Dividenden verzachten niet alleen de pijn van verlies, ze bieden ook houvast. Daarenboven helpen ze om koerscorrecties te zien als koopkansen. Over een langere periode zijn de dividenden goed voor meer dan de helft van de totale opbrengst van aandelen. Maar ook in magere jaren vaar je beter niet op het dividend alleen.