Volop kansen in duurzame energie

Die ontwikkeling onderstreept de indrukwekkende opkomst van zonne-energie. In de afgelopen veertig jaar is de prijs voor het opwekken van energie met meer dan 99% gedaald, terwijl de totale oppervlakte van zonnepanelen 115.000 keer zo groot is geworden. Een ander signaal dat de opmars van duurzame energie onderstreept kwam op 8 mei uit Duitsland. Daar waren schone energievormen die zondag om 11.00 uur ‘s ochtends goed voor 95% van de totale stroomvoorziening. Naast zonne-energie (45%) was dat windenergie (36%), biomassa (9%) en waterkracht (5%). Toch heeft duurzame energie nog groeipotentieel. Op jaarbasis is de bijdrage aan de stroomvoorziening in Duitsland circa 36%. Het land wil dat percentage opschroeven tot 60% in 2050.

Het risicoprofiel voor zonne-energie is op de beurs een stuk hoger dan dat voor windenergie

De groene doelstellingen van de verschillende landen zijn heel mooi, maar wat beleggers vooral zal aanspreken is de indrukwekkende toename van de investeringen in met name wind- en zonne-energie. Volgens Clean Energy Canada is vorig jaar $367 mrd in duurzame energie gestoken. Dat bedrag ligt overtuigend hoger dan de $253 mrd voor nieuwe projecten voor het winnen van fossiele brandstoffen.

Volgens Clean Energy Canada is vorig jaar $367 mrd in duurzame energie gestoken. Dat bedrag ligt overtuigend hoger dan de $253 mrd voor nieuwe projecten voor het winnen van fossiele brandstoffen.

Windenergie

Een groot deel van de groene investeringen heeft betrekking op de aanleg van windmolenparken. Op dit vlak strijden Vestas, General Electric en Siemens om de rol van marktleider. De ondernemingen hebben een marktaandeel van circa 10%. Achter deze kopgroep komen kleinere spelers zoals de Chinese bedrijven Goldwind en Minyang en Enercon en United Power uit Duitsland met een marktaandeel van 4% tot 9%.

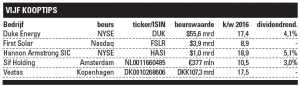

Kooptip: Vestas

Schaalgrootte is van doorslaggevend belang en van de kopgroep is het Deense Vestas het enige bedrijf dat volledig afhankelijk is van de windmolenmarkt. Dankzij de snelle groei van deze markt neemt de orderinname snel toe. Vorig jaar kreeg Vestas opdrachten voor de bouw van 8943 MW en dat was 37% meer dan in 2014. De scherpe concurrentie biedt weinig ruimte om de ebit-marge van iets meer dan 10% veel verder te verhogen en door de timing van de oplevering kan de omzet van kwartaal tot kwartaal behoorlijk fluctueren. Op de langere termijn laat de omzetontwikkeling zich beter voorspellen. De onderneming kan met haar orderboek de komende vijf jaar vooruit. Bovendien is een groeiend gedeelte van de inkomsten afkomstig uit onderhoudscontracten voor geïnstalleerde windmolens. Vestas levert die service voor 50 van de 75 gigawatt (GW) die in de afgelopen decennia is opgeleverd. In de toekomst kan dit gedeelte van de omzet meegroeien met de afzet en het bedrijf streeft ernaar dat service-inkomsten 30% vormen van het concerntotaal. Met een waardering van 17,5 maal de verwachte winst is de Deense windmolenfabrikant redelijk aan de prijs. Het aandeel kan dus een plaats krijgen in een portefeuille met aandelen die de wind in de rug hebben van de opmars van duurzame energie.

Dichter bij huis geldt dat ook voor Sif Group. Die onderneming is marktleider op het gebied van zogeheten monopiles. Dit zijn grote stalen buizen die de fundering vormen waarop windmolens op zee geïnstalleerd kunnen worden. Met name in Europa zijn veel windmolenparken voor de kust verschenen en 91% van de huidige capaciteit is op monopiles geïnstalleerd. Sommige specialisten verwachten dat jackets (een constructie van meerdere palen met daartussen allerlei dwarsbalken) terrein gaan winnen naarmate de capaciteit van de molens verder toeneemt. Het prijskaartje ligt wat hoger, maar het draagvermogen van jackets is (afhankelijk van de omvang) groter en deze constructies zijn veel beter geschikt voor waterdieptes van meer dan 25 meter. In de praktijk kan de omslag nog even op zich laten wachten – als het al zo ver komt. Voor monopiles is er al een goed werkend transport- en installatieproces. Bovendien heeft de nieuwe generatie monopiles van Sif Group een doorsnede tot 11 meter. De capaciteit van de windmolens die daarop geïnstalleerd kunnen worden is dan ook een stuk groter. Het overgrote deel van de orderportefeuille heeft betrekking op windmolenparken. Het overige gedeelte bestaat uit de offshore olie- en gasindustrie. De flink gedaalde energieprijzen zetten de orderstroom uit deze hoek enigszins onder druk. Dat verklaart ook waarom het aandeel verhandeld wordt voor slechts 10 maal de verwachte winst, ondanks de in potentie stevig groeiende afzetmarkt.

Zonne-energie

De investeringen in zonne-energie doen nauwelijks onder voor de ruim $100 mrd die jaarlijks wordt uitgegeven aan projecten voor windenergie, maar voor beleggers is er een groot verschil tussen beide markten. De markt voor zonnecellen en –panelen is veel meer gefragmenteerd. Met name in China is er een flinke overcapaciteit (zie kader ‘Mooi verhaal nog geen mooie belegging’) zodat er met name aan de onderkant van de markt enorme druk staat op de prijzen en winstmarges. Het faillissement van SunEdison eerder dit jaar is tekenend voor de ontwikkelingen binnen deze markt. De afgelopen jaren had het bedrijf miljarden dollars geïnvesteerd in nieuwe capaciteit en overnames, waardoor de schuldenlast groeide tot $16 mrd. De combinatie van hoge rentelasten en de lage operationele marge heeft SunEdison uiteindelijk de das omgedaan. De afgelopen jaren zijn veel sectorgenoten het Amerikaanse concern voorgegaan.

Kooptip: First Solar

Op de beurs ligt het risicoprofiel een stuk hoger dan bijvoorbeeld op de markt voor windenergie. Dat verklaart waarom beleggers fel reageerden op de winstwaarschuwing waar First Solar (FSLR) begin augustus mee naar buiten kwam. De onderneming zag de winst in het tweede kwartaal dalen van $93,9 naar $13,4 mln. Dat was volledig te wijten aan een eenmalige last van $86 mln voor het stopzetten van een bepaalde technologie. First Solar schakelt over naar een nieuwe generatie zonnepanelen waarvan de productiekosten veel lager liggen, maar die net iets minder zonlicht omzetten in elektriciteit. Daarmee richt het concern zich nadrukkelijk op de professionele markt. Dat is een goede zet, aangezien de consumentenmarkt voor zonnepanelen sterk leunt op subsidies, die in veel landen gestaag worden teruggeschroefd. Een paar dagen na de cijferpublicatie maakte branchegenoot SunPower (SPWR) onverwacht een flink verlies bekend en waarschuwde dat het in 2017 ook rode cijfers schrijft. In een dergelijk onzeker klimaat zijn lage productiekosten en een sterke balans grote voordelen. First Solar heeft beide. Dat maakt het aandeel tot de beste keuze voor beleggers die dit segment een plaats willen geven in een bredere duurzeme energie-portefeuille.

Voorlopig is aardgas het beste alternatief om de schokken in het stroomaanbod op te vangen

Alternatieven: aardgas en investeerders

Ondanks de enorme investeringen en de zeer concurrerende prijsniveaus hebben wind- en zonne-energie beide een achilleshiel. Op momenten dat het windstil en bewolkt of nacht is, zal de elektriciteitsvoorziening stilvallen. Voorlopig is aardgas het beste alternatief om de schokken in het stroomaanbod op te vangen. De CO2-uitstoot bij het opwekken van elektriciteit is ongeveer de helft van wat gebruikelijk is voor kolencentrales. Ondanks de forse terreinwinst van wind- en zonne-energie, voorspellen zo goed als alle brancheorganisaties en onderzoeksbureaus dat aardgas rond 2040 is uitgegroeid tot de belangrijkste energiebron.

Beleggers kunnen deze markt op verschillende manieren bespelen. Aardgasproducenten profiteren uiteraard van een groeiende vraag, maar veel van deze partijen zijn door de hoge schuldenlast riskante investeringen. Bovendien halen veel bedrijven ook olie uit de grond, wat uiteraard niet thuishoort in een duurzame aandelenselectie. Een andere optie zijn de bedrijven die de pijplijnen exploiteren waardoor het aardgas vervoerd wordt. Binnen deze branche is het gebruikelijk om het overgrote deel van de winst als dividend uit te keren. Hoewel dat een mooie inkomstenbron vormt, maakt het de branche ook gevoelig voor een stijging van de rente. Nutsbedrijven die het aardgas omzetten in elektriciteit vormen ten slotte ook een mogelijkheid om in te spelen op het toenemende belang van aardgas.

Kooptip: Duke Energy

In dit segment is het Amerikaanse Duke Energy (DUK) een interessante belegging. Het bedrijf levert elektriciteit aan ruim 7 miljoen huishoudens in het zuidoosten van de Verenigde Staten en leunt voor de stroomproductie sterk op gasgeneratoren. De laatste paar oliegeneratoren zullen de komende jaren vervangen worden door meer duurzame energievormen. Er is een aparte afdeling – commercial power – die zich zowel richt op de handel in energie en emissierechten als op investeringen in nieuwe energieprojecten. Duke heeft al een belang in 15 windmolenparken en 23 solar farms. De inkomsten van een nutsbedrijf zullen nooit helemaal meegroeien met de investeringen in duurzame energie. Een omzetgroei van gemiddeld 5% is een stuk realistischer. Maar dankzij de stabiele inkomstenstroom kan Duke een dividendrendement van circa 4% hanteren.

Kooptip: Hannon Armstrong

Er is veel kapitaal gemoeid met het financieren van de investeringen in duurzame energieprojecten. Het Amerikaanse Hannon Armstrong heeft ruim 25 jaar ervaring met het bijeen brengen van voldoende vermogen voor de aanleg van nieuwe capaciteit. Aanvankelijk richtte het concern zich op het adviseren van grote investeerder zoals pensioenfondsen. Sinds het voorjaar van 2013 verschaft het beursgenoteerde Hannon Armstrong Sustainable Infrastructure Capital (HASI) echter zelf ook rechtstreeks kapitaal aan dit soort projecten. De onderneming richt zich op solide partijen, zoals (lokale) overheden en zeer grote energiemaatschappijen. De portefeuille bestaat uit projecten voor zonne-energie, windenergie en energiebesparing, waarbij geprobeerd wordt een mooie balans tussen deze drie te vinden. De financiering heeft vaak de vorm van (senior) obligaties en soms ook van preferente aandelen. Het bedrijf heeft de vorm van een zogeheten REIT, zodat het is vrijgesteld van winstbelasting. Een voorwaarde is dat bijna de volledige winst als dividend naar de aandeelhouders gaat. In het geval van HASI levert dat een dividendrendement op van ruim 5%. Dat is een aantrekkelijke inkomstenbron in het huidige renteklimaat. Beleggers moeten er wel rekening mee houden dat die aantrekkelijkheid afneemt zodra de rente verder oploopt en inkomstengerichte beleggers meer opties krijgen.

Lees ook: Welke beleggingskansen biedt de markt voor zonne-energie