Niet iedere voedingsreus presteert goed

Binnen de Europese voedingssector zijn wij enthousiaster geworden over Unilever en Danone (beide krijgen een koopadvies). Nestlé viel tegen en krijgt een verkoopadvies.

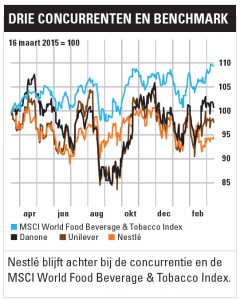

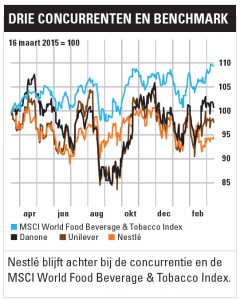

Waar de aandelenindices het afgelopen jaar stevige minnen kenden, presteerden Unilever en Danone positief. Zij bevestigden daarmee dat voeding in slechte aandelenmarkten bescherming biedt tegen koersverlies. Bij Nestlé vielen de operationele resultaten en de beursprestaties echter tegen.

De grote Europese bedrijven die verpakte voeding maken (inclusief water en melk) worden traditioneel gezien als defensieve aandelen. De consument blijft natuurlijk voedsel kopen als de economie slecht draait. Aan die defensieve verwachting hebben de aandelen Unilever en Danone voldaan. Bij Nestlé valt dat tegen. De vraag is echter ook zeker gerechtvaardigd hoe de voedingsreuzen operationeel hebben gepresteerd en wat hun markten gaan doen. We gaan eerst in op marktontwikkelingen en dan op de prestaties van de drie individuele bedrijven.

Lees ook: Technische Analyse Unilever

Algemeen

Een belangrijke indicator voor de prestaties van een bedrijf is de autonome omzetgroei. Dat is groei zonder wisselkoerseffecten en bijzondere posten als acquisities van nieuwe bedrijven. Die autonome groei kent twee componenten. De eerste is de hoeveelheid verkochte producten, de tweede is de prijs waarvoor die producten zijn verkocht. Deze twee componenten beïnvloeden elkaar: een te ver doorgevoerde prijsverhoging zal de verkochte hoeveelheid product negatief beïnvloeden. Anderzijds is het zonde voor een bedrijf als de verkochte hoeveelheid goederen zodanig stijgt dat vermoed kan worden dat een hogere prijs toch tot een hogere omzet zou hebben geleid. Het is voor een bedrijf de kunst om de optimale verhouding tussen hoeveelheid en prijs te vinden. Die verhouding is gebaseerd op ervaring, maar kan zich wijzigen, bijvoorbeeld als de kwaliteit van een product is verbeterd. Ook de economische omgeving kan invloed uitoefenen. Zo kenmerkt de West-Europese markt zich al enige tijd door lage prijsstijging of zelfs prijsdaling. In een dergelijke markt zijn prijsverhogingen moeilijk te realiseren zonder verlies aan concurrentiepositie of omzet. In landen met hoge inflatie daarentegen, zoals Brazilië, stijgen de prijzen als het ware vanzelf en leidt de inflatie tot druk op de verkochte hoeveelheid.

Lagere kosten kunnen gebruikt worden om de marketinguitgaven te verhogen, bij toch een hogere marge

Unilever kende over 2015 een autonome omzetgroei van 4,1%. Dat was in 2014 slechts 2,9%. Nestlé kwam over 2015 uit op 4,2% en over 2014 op 4,5%. Het bedrijf groeit structureel sneller dan Unilever maar ziet de groei dalen. Danone kwam met 4,4% in 2015 op de hoogste autonome groei uit, net als in 2014 met 4,7%.

Belangrijk is ook dat 2015 een jaar was van lagere grondstoffenprijzen. Te denken valt aan suiker, melk en palmolie (voor Unilever van belang voor persoonlijke verzorgingsproducten). Aan de kostenkant pakte dat gunstig uit voor de operationele marge. Unilever kende een margestijging van 30 basispunten, naar 14,8%. Bij Nestlé steeg zij met 10 basispunten, tot 15,1% en Danone realiseerde een stijging met 17 basispunten, naar 12,9%. Unilever compenseerde daarmee deels de iets lagere autonome omzetgroei. Die groei werd bij het operationeel resultaat immers versterkt door de hogere marge. De drie bedrijven profiteerden in zoverre weinig van de lagere grondstofkosten dat zij tevens andere uitgaven verhoogden, zoals die voor adverteren, marketing en onderzoek en ontwikkeling. De laatste moeten tot productvernieuwing leiden, wat de producten onderscheidend maakt van die van de concurrentie. Daardoor kunnen ook weer hogere prijzen gevraagd worden. De marketing is dan nodig om het product onder de aandacht van de potentiële klant te houden. Daarmee gaat behoud of zelfs winst van marktaandeel ten koste van de marge en de kortetermijnwinst, maar wordt de (middel)langetermijnwinst onderhouden.

Lees ook: Technische Analyse Nestlé

Individuele bedrijven

Unilever heeft twee voedingsdivisies met Foods ((bak)margarine, spreads en smaakmakers) en Refreshments (ijs en ijsthee). De twee divisies beslaan 43% van de jaaromzet (zie diagram). Foods hoort traditioneel tot de lagere groeiers binnen het bedrijf. De activiteiten worden momenteel gerevitaliseerd. De divisie kent met 18,2% wel een bovengemiddelde operationele marge. De ijsactiviteiten zijn met 23% van de wereldomzet de onbetwiste marktleider in de wereld, bij winst aan marktaandeel. De divisie kende in 2015 een relatief hoge groei vergeleken met de meeste divisies. Unilever is zeer innovatief bij ijs. Dit gaat dan wel weer ten koste van de operationele marge, die in 2015 op 8,3% uitkwam. De algemene groeiverwachtingen voor de producten van Unilevers twee voedingsdivisies zijn beperkt. Voor de komende vijf jaar wordt voor ijsproducten een gemiddelde jaarlijkse mondiale omzetgroei van 2,7% verwacht, ongeveer hetzelfde als de afgelopen vier jaar (gegevens van Bloomberg). De verwachtingscijfers voor dressings, spreads, olies en vetten wijken hier niet veel van af. De grote mondiale groei bij verpakte voeding moet overigens met 4,8% gemiddeld uit Azië komen, waar Europa en Noord-Amerika op of onder 1% zitten. Unilever beweegt zich met acquisities overigens steeds meer richting Personal Care, dat inmiddels twee keer zo groot is als de individuele andere divisies en met 18,9% de hoogste operationele marge kent. Home Care, met de wasmiddelen, is de vierde divisie, met een marge van 7,6%. De totaalomzet van Unilever steeg in 2015 met 10%, tot €53,3 mrd. Het operationeel resullaat nam met 12% toe, naar €7,9 mrd, en de autonome nettowinst per aandeel met 14%, naar €1,82. Opvallend was dat Unilever €600-800 mln meer dan in vorige jaren aan merkondersteuning en marketing uitgaf. Dat drukte het resultaat.

Het Franse Danone is eigenlijk een zuivelbedrijf. Maar liefst 53% van de omzet is afkomstig van yoghurt en dergelijke, en dat was vroeger nog meer

Het Zwitserse Nestlé wist met 2% autonome omzetgroei de omzet in de ontwikkelde markten wel te verhogen (bij Unilever was dat 0%). Dat heeft te maken met het uitgebreidere productenpakket (zie diagram). Opvallend is de sterke autonome omzetgroei bij Water (+7%) en bij Confectionary (chocolade), Petcare (diervoeding), Powdered and Liquid Beverages (koffie) met 5-6% autonome groei. Prepared Dishes and Cooking Aids zijn in de renovatie en dat leverde met 0,1% groei al een heel klein succesje op vergeleken met 2014 (-0,1%). De aanstaande groei van veel van deze activiteiten is met circa  2% in de komende vijf jaar beperkt. Die van water is 4% en van koffie ruim 3%. Milk Products and Ice Cream bleven in 2015 met een autonome omzetgroei van 1,7% achter. Nestlé volgt Unilever bij ijs op de wereldmarkt met 11% en verloor de laatste jaren marktaandeel (Euromonitor-gegevens). Nestlé vormt waarschijnlijk dit jaar een joint venture met de Britse ijsleverancier R&R, waardoor de schaal en concurrentiepositie van de activiteiten moet groeien. Maar ook de zuivelmarkt is een moeilijke. Nestlé lijkt trouwens meer op Danone dan op Unilever, want naast Zuivel kennen beide in Voeding voor kleine kinderen en gezondheidsvoeding (+4,4%) en in Water nog gezamenlijke activiteiten. De jaaromzet van Nestlé daalde met 3%, naar CHF88,8 mrd, bij een groot negatief wisselkoerseffect. Het operationeel resultaat steeg met 14%, tot CHF12,4 mrd. Dit was het gevolg van een hogere brutomarge (lagere productie- en distributiekosten) in 2015 en een forse afwaardering van goodwill in 2014. Ook verstorend werkte de winst op de verkoop van de deelneming in L’Oréal in 2014. De nettowinst in 2015 daalde er flink door: van CHF14,9 mrd naar CHF9,5 mrd. Als van deze bijzondere posten en de wisselkoerseffecten wordt afgezien, steeg de nettowinst per aandeel met 6,5% (inclusief aandeleninkoop).

2% in de komende vijf jaar beperkt. Die van water is 4% en van koffie ruim 3%. Milk Products and Ice Cream bleven in 2015 met een autonome omzetgroei van 1,7% achter. Nestlé volgt Unilever bij ijs op de wereldmarkt met 11% en verloor de laatste jaren marktaandeel (Euromonitor-gegevens). Nestlé vormt waarschijnlijk dit jaar een joint venture met de Britse ijsleverancier R&R, waardoor de schaal en concurrentiepositie van de activiteiten moet groeien. Maar ook de zuivelmarkt is een moeilijke. Nestlé lijkt trouwens meer op Danone dan op Unilever, want naast Zuivel kennen beide in Voeding voor kleine kinderen en gezondheidsvoeding (+4,4%) en in Water nog gezamenlijke activiteiten. De jaaromzet van Nestlé daalde met 3%, naar CHF88,8 mrd, bij een groot negatief wisselkoerseffect. Het operationeel resultaat steeg met 14%, tot CHF12,4 mrd. Dit was het gevolg van een hogere brutomarge (lagere productie- en distributiekosten) in 2015 en een forse afwaardering van goodwill in 2014. Ook verstorend werkte de winst op de verkoop van de deelneming in L’Oréal in 2014. De nettowinst in 2015 daalde er flink door: van CHF14,9 mrd naar CHF9,5 mrd. Als van deze bijzondere posten en de wisselkoerseffecten wordt afgezien, steeg de nettowinst per aandeel met 6,5% (inclusief aandeleninkoop).

Bekijk de detailpagina van Danone

Het Franse Danone is eigenlijk een zuivelbedrijf. Maar liefst 53% van de omzet is afkomstig van yoghurt en soortgelijke producten. Dat was in het verleden meer, maar vooral door de aankoop van het Nederlandse Numico (van Nutricia) kwam er meer spreiding naar baby- en medische voeding. De spreiding maakt het bedrijf minder kwetsbaar voor ontwikkelingen bij Zuivel. Toch is het bedrijf in 2014 hard getroffen door de hoge melkprijs die het bedrijf noodzaakte de Europese activiteiten aan te pakken. In 2015 speelde de trage marktgroei in Europa nog steeds. De melkprijs is er inmiddels flink gedaald door overproductie. Dat is een voordeel voor Danone voor 2016. Met een autonome omzetgroei van de divisie van 0,6% is het herstel toch laag geweest, maar het verbeterde door het jaar heen. In het vierde kwartaal bedroeg de groei 2,6%, wat op herstel duidt. De grotere groei kwam vooral uit Noord-Amerika. De divisies Water, Babyvoeding en Medische Voeding kenden elk een uitbundige autonome groei met respectievelijk 7,1, 9,8 en 7,5%. Voor de komende vijf jaar kent Zuivel een gemiddelde jaarlijkse mondiale groei van 3,4% en Babyvoeding een groei van 7,8%: goede vooruitzichten dus. De jaaromzet van Danone steeg 6%, naar €22,4 mrd. Het operationeel resultaat nam met 2,7% toe, tot €2210 mln. De nettowinst steeg met 11,5%, naar €1398 mln en de autonome nettowinst met 15%, tot €1791 mln.

Drie gewijzigde adviezen

We zijn enthousiaster geworden over Unilever. Het bedrijf heeft het voordeel van het grote aandeel van de opkomende markten (zie kader) en heeft de marketinguitgaven in 2015 voor 2016 ruim opgevoerd. De groei richting Persoonlijke verzorging biedt bovendien perspectief. De k/w van 21 vinden wij daarom niet meer veeleisend. We verhogen ons advies van 'verkopen' naar 'kopen'.

Nestlé viel tegen. De autonome groei is niet veel hoger meer dan die van Unilever en de margegroei is beperkt. Het bedrijf verwacht voor 2016 eenzelfde groei bij omzet en marge als in 2015. De waardering van Nestlé is met 21,0 veeleisender dan die van Unilever, gezien de beperktere groeicapaciteit. We verlagen ons advies daarom van ‘houden’ naar ‘verkopen’.

Danone realiseerde beloftevolle cijfers. Daarbij realiseren we ons dat de toekomstige prestaties nog erg afhankelijk zijn van Zuivel. Die divisie vertoont echter herstel. Daarom verhogen we bij een k/w van 20,7 ons advies enigszins speculatief van ‘houden’ naar ‘kopen’. [su_box title="Unilever zet in op groeimarkten" style="soft" box_color="#f1f0ee" title_color="#e40613" radius="1"]Unilever behaalt 58% van de omzet in opkomende markten (inclusief Latijns-Amerika). Dat is meer dan bij Nestlé (43%) en Danone (40%) en het aandeel neemt ook geleidelijk toe. Dit is een sterke kant van Unilever. In 2015 kwam zelfs alle autonome omzetgroei uit de opkomende markten; de ontwikkelde markten groeiden niet. Het gaat bij de omzet in opkomende markten vooral om de divisies Home en het steeds dominantere Personal Care. Beide markten zullen naar verwachting de komende vijf jaar gemiddeld met ruim 2% groeien, maar de opkomende markten (in dit geval Azie/Pacific) zullen bij Persoonlijke verzorging met ruim 5% groeien en bij Home Care met bijna 4% (Bloomberg-gegevens). Hoewel er in 2015 en waarschijnlijk ook in 2016 sprake is van een terugval van de economische groei in de opkomende landen, blijven de toename van de bevolking, de opkomst van een middenklasse en de verstedelijking belangrijke impulsen geven aan de koopkracht van de bevolking in deze landen.[/su_box]Lees meer over Unilever, Danone en Nestlé

Waar de aandelenindices het afgelopen jaar stevige minnen kenden, presteerden Unilever en Danone positief. Zij bevestigden daarmee dat voeding in slechte aandelenmarkten bescherming biedt tegen koersverlies. Bij Nestlé vielen de operationele resultaten en de beursprestaties echter tegen.

De grote Europese bedrijven die verpakte voeding maken (inclusief water en melk) worden traditioneel gezien als defensieve aandelen. De consument blijft natuurlijk voedsel kopen als de economie slecht draait. Aan die defensieve verwachting hebben de aandelen Unilever en Danone voldaan. Bij Nestlé valt dat tegen. De vraag is echter ook zeker gerechtvaardigd hoe de voedingsreuzen operationeel hebben gepresteerd en wat hun markten gaan doen. We gaan eerst in op marktontwikkelingen en dan op de prestaties van de drie individuele bedrijven.

Lees ook: Technische Analyse Unilever

Algemeen

Een belangrijke indicator voor de prestaties van een bedrijf is de autonome omzetgroei. Dat is groei zonder wisselkoerseffecten en bijzondere posten als acquisities van nieuwe bedrijven. Die autonome groei kent twee componenten. De eerste is de hoeveelheid verkochte producten, de tweede is de prijs waarvoor die producten zijn verkocht. Deze twee componenten beïnvloeden elkaar: een te ver doorgevoerde prijsverhoging zal de verkochte hoeveelheid product negatief beïnvloeden. Anderzijds is het zonde voor een bedrijf als de verkochte hoeveelheid goederen zodanig stijgt dat vermoed kan worden dat een hogere prijs toch tot een hogere omzet zou hebben geleid. Het is voor een bedrijf de kunst om de optimale verhouding tussen hoeveelheid en prijs te vinden. Die verhouding is gebaseerd op ervaring, maar kan zich wijzigen, bijvoorbeeld als de kwaliteit van een product is verbeterd. Ook de economische omgeving kan invloed uitoefenen. Zo kenmerkt de West-Europese markt zich al enige tijd door lage prijsstijging of zelfs prijsdaling. In een dergelijke markt zijn prijsverhogingen moeilijk te realiseren zonder verlies aan concurrentiepositie of omzet. In landen met hoge inflatie daarentegen, zoals Brazilië, stijgen de prijzen als het ware vanzelf en leidt de inflatie tot druk op de verkochte hoeveelheid.

Lagere kosten kunnen gebruikt worden om de marketinguitgaven te verhogen, bij toch een hogere marge

Unilever kende over 2015 een autonome omzetgroei van 4,1%. Dat was in 2014 slechts 2,9%. Nestlé kwam over 2015 uit op 4,2% en over 2014 op 4,5%. Het bedrijf groeit structureel sneller dan Unilever maar ziet de groei dalen. Danone kwam met 4,4% in 2015 op de hoogste autonome groei uit, net als in 2014 met 4,7%.

Belangrijk is ook dat 2015 een jaar was van lagere grondstoffenprijzen. Te denken valt aan suiker, melk en palmolie (voor Unilever van belang voor persoonlijke verzorgingsproducten). Aan de kostenkant pakte dat gunstig uit voor de operationele marge. Unilever kende een margestijging van 30 basispunten, naar 14,8%. Bij Nestlé steeg zij met 10 basispunten, tot 15,1% en Danone realiseerde een stijging met 17 basispunten, naar 12,9%. Unilever compenseerde daarmee deels de iets lagere autonome omzetgroei. Die groei werd bij het operationeel resultaat immers versterkt door de hogere marge. De drie bedrijven profiteerden in zoverre weinig van de lagere grondstofkosten dat zij tevens andere uitgaven verhoogden, zoals die voor adverteren, marketing en onderzoek en ontwikkeling. De laatste moeten tot productvernieuwing leiden, wat de producten onderscheidend maakt van die van de concurrentie. Daardoor kunnen ook weer hogere prijzen gevraagd worden. De marketing is dan nodig om het product onder de aandacht van de potentiële klant te houden. Daarmee gaat behoud of zelfs winst van marktaandeel ten koste van de marge en de kortetermijnwinst, maar wordt de (middel)langetermijnwinst onderhouden.

Lees ook: Technische Analyse Nestlé

Individuele bedrijven

Unilever heeft twee voedingsdivisies met Foods ((bak)margarine, spreads en smaakmakers) en Refreshments (ijs en ijsthee). De twee divisies beslaan 43% van de jaaromzet (zie diagram). Foods hoort traditioneel tot de lagere groeiers binnen het bedrijf. De activiteiten worden momenteel gerevitaliseerd. De divisie kent met 18,2% wel een bovengemiddelde operationele marge. De ijsactiviteiten zijn met 23% van de wereldomzet de onbetwiste marktleider in de wereld, bij winst aan marktaandeel. De divisie kende in 2015 een relatief hoge groei vergeleken met de meeste divisies. Unilever is zeer innovatief bij ijs. Dit gaat dan wel weer ten koste van de operationele marge, die in 2015 op 8,3% uitkwam. De algemene groeiverwachtingen voor de producten van Unilevers twee voedingsdivisies zijn beperkt. Voor de komende vijf jaar wordt voor ijsproducten een gemiddelde jaarlijkse mondiale omzetgroei van 2,7% verwacht, ongeveer hetzelfde als de afgelopen vier jaar (gegevens van Bloomberg). De verwachtingscijfers voor dressings, spreads, olies en vetten wijken hier niet veel van af. De grote mondiale groei bij verpakte voeding moet overigens met 4,8% gemiddeld uit Azië komen, waar Europa en Noord-Amerika op of onder 1% zitten. Unilever beweegt zich met acquisities overigens steeds meer richting Personal Care, dat inmiddels twee keer zo groot is als de individuele andere divisies en met 18,9% de hoogste operationele marge kent. Home Care, met de wasmiddelen, is de vierde divisie, met een marge van 7,6%. De totaalomzet van Unilever steeg in 2015 met 10%, tot €53,3 mrd. Het operationeel resullaat nam met 12% toe, naar €7,9 mrd, en de autonome nettowinst per aandeel met 14%, naar €1,82. Opvallend was dat Unilever €600-800 mln meer dan in vorige jaren aan merkondersteuning en marketing uitgaf. Dat drukte het resultaat.

Het Franse Danone is eigenlijk een zuivelbedrijf. Maar liefst 53% van de omzet is afkomstig van yoghurt en dergelijke, en dat was vroeger nog meer

Het Zwitserse Nestlé wist met 2% autonome omzetgroei de omzet in de ontwikkelde markten wel te verhogen (bij Unilever was dat 0%). Dat heeft te maken met het uitgebreidere productenpakket (zie diagram). Opvallend is de sterke autonome omzetgroei bij Water (+7%) en bij Confectionary (chocolade), Petcare (diervoeding), Powdered and Liquid Beverages (koffie) met 5-6% autonome groei. Prepared Dishes and Cooking Aids zijn in de renovatie en dat leverde met 0,1% groei al een heel klein succesje op vergeleken met 2014 (-0,1%). De aanstaande groei van veel van deze activiteiten is met circa  2% in de komende vijf jaar beperkt. Die van water is 4% en van koffie ruim 3%. Milk Products and Ice Cream bleven in 2015 met een autonome omzetgroei van 1,7% achter. Nestlé volgt Unilever bij ijs op de wereldmarkt met 11% en verloor de laatste jaren marktaandeel (Euromonitor-gegevens). Nestlé vormt waarschijnlijk dit jaar een joint venture met de Britse ijsleverancier R&R, waardoor de schaal en concurrentiepositie van de activiteiten moet groeien. Maar ook de zuivelmarkt is een moeilijke. Nestlé lijkt trouwens meer op Danone dan op Unilever, want naast Zuivel kennen beide in Voeding voor kleine kinderen en gezondheidsvoeding (+4,4%) en in Water nog gezamenlijke activiteiten. De jaaromzet van Nestlé daalde met 3%, naar CHF88,8 mrd, bij een groot negatief wisselkoerseffect. Het operationeel resultaat steeg met 14%, tot CHF12,4 mrd. Dit was het gevolg van een hogere brutomarge (lagere productie- en distributiekosten) in 2015 en een forse afwaardering van goodwill in 2014. Ook verstorend werkte de winst op de verkoop van de deelneming in L’Oréal in 2014. De nettowinst in 2015 daalde er flink door: van CHF14,9 mrd naar CHF9,5 mrd. Als van deze bijzondere posten en de wisselkoerseffecten wordt afgezien, steeg de nettowinst per aandeel met 6,5% (inclusief aandeleninkoop).

2% in de komende vijf jaar beperkt. Die van water is 4% en van koffie ruim 3%. Milk Products and Ice Cream bleven in 2015 met een autonome omzetgroei van 1,7% achter. Nestlé volgt Unilever bij ijs op de wereldmarkt met 11% en verloor de laatste jaren marktaandeel (Euromonitor-gegevens). Nestlé vormt waarschijnlijk dit jaar een joint venture met de Britse ijsleverancier R&R, waardoor de schaal en concurrentiepositie van de activiteiten moet groeien. Maar ook de zuivelmarkt is een moeilijke. Nestlé lijkt trouwens meer op Danone dan op Unilever, want naast Zuivel kennen beide in Voeding voor kleine kinderen en gezondheidsvoeding (+4,4%) en in Water nog gezamenlijke activiteiten. De jaaromzet van Nestlé daalde met 3%, naar CHF88,8 mrd, bij een groot negatief wisselkoerseffect. Het operationeel resultaat steeg met 14%, tot CHF12,4 mrd. Dit was het gevolg van een hogere brutomarge (lagere productie- en distributiekosten) in 2015 en een forse afwaardering van goodwill in 2014. Ook verstorend werkte de winst op de verkoop van de deelneming in L’Oréal in 2014. De nettowinst in 2015 daalde er flink door: van CHF14,9 mrd naar CHF9,5 mrd. Als van deze bijzondere posten en de wisselkoerseffecten wordt afgezien, steeg de nettowinst per aandeel met 6,5% (inclusief aandeleninkoop).

Bekijk de detailpagina van Danone

Het Franse Danone is eigenlijk een zuivelbedrijf. Maar liefst 53% van de omzet is afkomstig van yoghurt en soortgelijke producten. Dat was in het verleden meer, maar vooral door de aankoop van het Nederlandse Numico (van Nutricia) kwam er meer spreiding naar baby- en medische voeding. De spreiding maakt het bedrijf minder kwetsbaar voor ontwikkelingen bij Zuivel. Toch is het bedrijf in 2014 hard getroffen door de hoge melkprijs die het bedrijf noodzaakte de Europese activiteiten aan te pakken. In 2015 speelde de trage marktgroei in Europa nog steeds. De melkprijs is er inmiddels flink gedaald door overproductie. Dat is een voordeel voor Danone voor 2016. Met een autonome omzetgroei van de divisie van 0,6% is het herstel toch laag geweest, maar het verbeterde door het jaar heen. In het vierde kwartaal bedroeg de groei 2,6%, wat op herstel duidt. De grotere groei kwam vooral uit Noord-Amerika. De divisies Water, Babyvoeding en Medische Voeding kenden elk een uitbundige autonome groei met respectievelijk 7,1, 9,8 en 7,5%. Voor de komende vijf jaar kent Zuivel een gemiddelde jaarlijkse mondiale groei van 3,4% en Babyvoeding een groei van 7,8%: goede vooruitzichten dus. De jaaromzet van Danone steeg 6%, naar €22,4 mrd. Het operationeel resultaat nam met 2,7% toe, tot €2210 mln. De nettowinst steeg met 11,5%, naar €1398 mln en de autonome nettowinst met 15%, tot €1791 mln.

Drie gewijzigde adviezen

We zijn enthousiaster geworden over Unilever. Het bedrijf heeft het voordeel van het grote aandeel van de opkomende markten (zie kader) en heeft de marketinguitgaven in 2015 voor 2016 ruim opgevoerd. De groei richting Persoonlijke verzorging biedt bovendien perspectief. De k/w van 21 vinden wij daarom niet meer veeleisend. We verhogen ons advies van ‘verkopen’ naar ‘kopen’.

Nestlé viel tegen. De autonome groei is niet veel hoger meer dan die van Unilever en de margegroei is beperkt. Het bedrijf verwacht voor 2016 eenzelfde groei bij omzet en marge als in 2015. De waardering van Nestlé is met 21,0 veeleisender dan die van Unilever, gezien de beperktere groeicapaciteit. We verlagen ons advies daarom van ‘houden’ naar ‘verkopen’.

Danone realiseerde beloftevolle cijfers. Daarbij realiseren we ons dat de toekomstige prestaties nog erg afhankelijk zijn van Zuivel. Die divisie vertoont echter herstel. Daarom verhogen we bij een k/w van 20,7 ons advies enigszins speculatief van ‘houden’ naar ‘kopen’.