Spreiden via de VS | Waarom en hoe

In het vorige decennium waren Amerikaanse aandelen een van de beste categorieën om in te beleggen. Desondanks is de VS bij Nederlandse particuliere beleggers pas de laatste paar jaar meer in trek geraakt. En het deel van de portefeuille dat in Amerikaanse aandelen wordt gestoken, is dan nog relatief beperkt. Bij de portefeuilles van klanten van Binck wordt ongeveer 25% in Amerikaanse aandelen gestoken. In het recente verleden lag de weging van de VS in portefeuilles in Nederland nog een stuk lager. 25% lijkt veel, maar relatief gezien valt dat wel mee: in de wereldwijde MSCI All Country World Index (ACWI) zijn de VS goed voor maar liefst 58,1% van de totale index. Mondiaal bekeken kent de Nederlandse belegger aan Amerikaanse aandelen dus juist een relatief laag gewicht toe.

Bekijk ook het dossier: Beleggen in Amerikaanse aandelen

Amerikaanse aandelen de grote winnaar

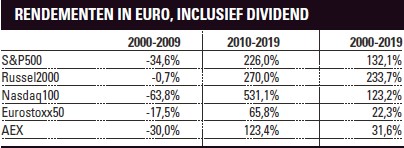

Deze lage weging voor de VS heeft beleggers de afgelopen jaren een hoop rendement gescheeld, want Amerikaanse aandelen zijn het afgelopen decennium de grote winnaar geweest. Het verschil tussen de VS en Europa wordt duidelijk als we de Eurostoxx50 (ES50) en de S&P500 vergelijken. In de periode van 31 december 2009 tot en met het einde van 2019 verslaat de S&P500 de ES50 met maar liefst 160,2 procentpunten verschil (zie tabel).

In de eerste tien jaar van deze eeuw was dat weliswaar andersom – toen leverde de ES50 meer op dan de S&P500 – maar over de gehele twintig jaar gezien blijft het voordeel ruimschoots voor de Amerikanen. Vanaf 1 januari 2000 tot 31 december 2019 heeft een belegging in de S&P500 +132,1% opgeleverd. Beleggers in de ES50 moeten het met een povere +22,3% doen. Het nieuwe decennium is de S&P500 ook begonnen met een hoger rendement.

Hogere groei VS

Een veel gehoorde verklaring voor de hoge Amerikaanse rendementen zijn de immense koersstijgingen van grote technologie-aandelen als Amazon, Apple en Microsoft. Deze aandelen hebben zeker een rol gespeeld, al was het maar door hun omvang. Maar als de technologie-reuzen de enige drijvende kracht op de beurs zouden zijn, hoe is het dan te verklaren dat de Amerikaanse smallcap-index Russell2000 de S&P500 tussen 2009 en 2019 ruimschoots verslagen heeft?

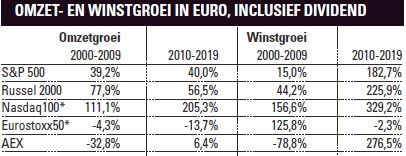

Een meer aannemelijke verklaring is dat Amerikaanse bedrijven in het algemeen de laatste jaren beter hebben gedraaid dan Europese. De omzet van S&P500-bedrijven is in de afgelopen tien jaar met 40,0% gestegen. De winst is in die tijd echter met maar liefst 182,7% toegenomen. Voor de ES50 zijn die cijfers respectievelijk -13,7 en -2,3% (zie tabel). De Russell2000 heeft nóg mooiere cijfers dan de S&P500, dus het argument dat het alleen de Apples en de Amazons zijn die de kar trekken gaat ook hier niet op.

De omzetgroei was in het eerste decennium van deze eeuw ook al hoger in de VS dan in Europa. Er lijkt dus geen sprake te zijn van een tijdelijk effect, of van een cyclus van meerdere jaren. De winsten laten een iets ander beeld zien, maar die fluctueren altijd meer dan de omzet en zijn daardoor wat minder betrouwbaar in deze context.

Meer VS is beter

Het voordeel van een portefeuille met een deel Amerikaanse aandelen is eenvoudig aan te tonen met een voorbeeld. In de grafiek is de ontwikkeling te zien van drie portefeuilles die allemaal starten met €10.000 op 1 januari 2000. In de eerste variant zit 100% in de ES50. Een tweede is gemengd, met 75% ES50 en 25% S&P500 en de derde heeft 60% ES50 en 40% S&P500. Het is duidelijk dat over de afgelopen twintig jaar een hogere weging voor de VS beter was dan een lagere. Wat ook opvalt is dat in de eerste jaren van deze eeuw, toen Europa het relatief goed deed, de gemengde portefeuilles niet heel veel onderdeden voor de pure Europa-portefeuille. De Eurostoxx50-index heeft het al die tijd simpelweg nooit substantieel beter gedaan dan de VS en de magere groeicijfers van de bedrijven in de index bevestigen dit beeld. Ik zie geen reden om te verwachten dat Europa de komende jaren ineens bijzonder succesvol zal worden. De laatste economische cijfers geven hier ook geen aanleiding toe.

VS te duur?

Nu is een voor de hand liggend argument tegen een hogere weging voor Amerikaanse aandelen het huidige hoge niveau van de Amerikaanse markt. Daarbij wordt vooral gewezen op de hoge koers/winstverhouding (k/w). Uit meerdere onderzoeken is echter gebleken dat de k/w niet erg geschikt is om exacte koop- en verkoopmomenten op de beurs mee te bepalen (ook wel ‘markt timen’ genoemd). Zeggen dat een hoge k/w voor Amerikaanse aandelen een reden is om nu juist niet in de VS te beleggen, is dus een verkeerd gebruik van de k/w. Bovendien: als de Amerikaanse beurzen een periode zouden zakken, is de kans groot dat Europa min of meer net zo hard zakt. Het maakt voor het risicoprofiel dus niet zo veel uit als je een deel van het vermogen uit Europa haalt en in de VS steekt.

Hollands glorie

Het streefpercentage Amerikaanse beleggingen mag wat mij betreft dus een stuk hoger dan 25 komen te liggen. Niet dat er iets mis is met een vleugje patriottisme in de portefeuille. Persoonlijk heb ik meer binding met ASMI en Besi dan met Microsoft. En als beleggen ook een hobby is, is een relatief grote weging voor Nederland in de portefeuille helemaal geen probleem. Maar het moet niet overdreven worden. Winst maken is ook leuk. De succesvolle Dividendportefeuille van Menno van Hoven bestaat voor meer dan 70% uit Amerikaanse aandelen. Dit is niet geheel toevallig met afstand de meest succesvolle voorbeeldportefeuille van Beleggers Belangen.

Onderwogen

Als Nederlandse particulieren bijvoorbeeld 35 of 40% in Amerikaanse aandelen zouden steken, zou dat voor veel beleggers al heel veel uitmaken. De rest kan in Nederlandse en Europese aandelen gestoken worden, en ook opkomende markten verdienen een plaats (zie kader). Het is niet de bedoeling om alle kaarten op Amerika te zetten.

Op wereldschaal bekeken zijn de Verenigde Staten goed voor 55 tot 60% van de aandelenmarkt. Een Nederlandse belegger die voor 40% in de VS zit, belegt dus nog altijd relatief minder in de VS dan iemand die alleen in een wereldwijde ETF belegt. Die Nederlandse belegger (met 40%) heet zit in het beursjargon ‘underweight’ of ‘onderwogen’ in de VS. Als de VS het de komende jaren goed blijven doen, zou de wereldwijde ETF-belegger het waarschijnlijk nog steeds beter doen dan de belegger die relatief minder groot in de VS zit. Maar als de VS het relatief minder goed doen vanwege de hogere waardering, is de belegger die onderwogen zit beter af. Omdat de toekomst voorspellen moeilijk tot onmogelijk is, raad ik af om extreme keuzes te maken. 35 à 40% lijkt mij een heel redelijk streefpercentage voor Amerikaanse aandelen.

Amerikaanse aandelen en beleggingen

Maar waarin zou dat extra geld voor Amerikaanse beleggingen dan precies moeten worden gestoken? In Beleggers Belangen zijn al vele koopwaardige Amerikaanse aandelen voorbij gekomen. Er is hier geen ruimte om ze allemaal te behandelen, maar op de website zijn er tientallen te vinden.

Een alternatief is om een ETF met Amerikaanse aandelen te kiezen. Daarbij moeten Nederlandse beleggers zich echter wel noodgedwongen beperken tot ETF’s die hier aangeboden mogen worden. Die zijn te herkennen aan de afkorting ‘UCITS’ ergens in de naam of op de factsheet.

S&P500-ETF

Een eenvoudige keuze is een ETF met de S&P500-index als onderliggende waarde. Daarmee wordt in de meeste grote Amerikaanse bedrijven belegd. Een heel grote is de Vanguard S&P 500 ETF (ISIN-code: IE00B3XXRP09). De kosten zijn maar 0,07%. Deze ETF belegt fysiek in aandelen.

Smallcap-ETF

Amerikaanse smallcaps zijn de laatste twee decennia zeer succesvol geweest. Daarom kan een ETF met Amerikaanse kleine(re) bedrijven interessant zijn. In de ETF-portefeuille zit de iShares MSCI USA smallcap ETF (ISIN-code: IE00B3VWM098). In deze ETF zitten ruim 1700 Amerikaanse aandelen. De kosten zijn 0,4%. Deze ETF maakt gebruik van fysieke belegging in de onderliggende aandelen. Smallcaps kunnen hard stijgen, maar bij dalingen gaat het vaak ook harder. Het risico is dus wel groter dan voor bijvoorbeeld de S&P500.

Dividend-ETF

Een keuze voor beleggers die een voorkeur hebben voor dividendaandelen is de SPDR S&P US Dividend Aristocrats ETF (ISIN-code: IE00B6YX5D40). De kosten voor deze ETF bedragen 0,35%, er wordt fysiek in de aandelen belegd. Op het moment van schrijven is het uitkeringspercentage van deze ETF 2,3%.

Technologie-ETF

Voor beleggers die graag meer in Amerikaanse technologie willen beleggen, is de iShares S&P 500 IT Sector ETF (ISIN-code: IE00B3WJKG14) het overwegen waard. Deze ETF zit nu meer dan een jaar in de ETF-portefeuille, en met succes. Voorbeelden van aandelen (fysiek belegd) in deze ETF zijn Apple, Microsoft, Nvidia, Adobe en Salesforce. De kosten bedragen een bescheiden 0,15%.