Voorbeeldportefeuilles zetten opmars voort

Dividendportefeuille: sterke start nieuwe aankopen

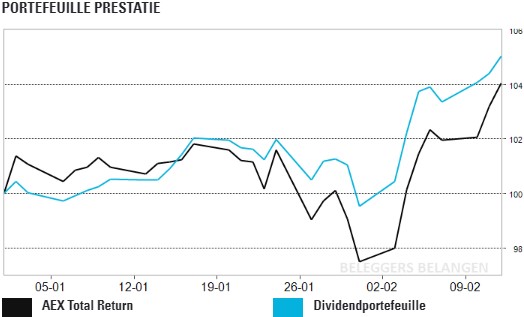

Het rendement van de Dividendportefeuille liep afgelopen week nog wat verder op, tot 4,5% in 2020. Met +261,2% is er een nieuwe recordstand sinds de start in 2011.

De vier jongste aankopen van 28 januari, toen de markt voor het laatst een flink dreun kreeg waarmee een mooi instapmoment ontstond, zijn sterk gestart. Zowel het Zweedse vastgoedfonds Castellum als het Zwitserse medtechbedrijf Tecan Group zijn goed voor ruim 6% koerswinst. In de dividendspecial van volgende week kijk ik uitgebreid naar Tecan. Later zal ik ook nog inzoomen op Castellum.

Amerikaanse aankopen

Ook de twee Amerikaanse aankopen van 28 januari doen het na enkele weken prima met 5,3% winst voor Roper Technologies en 3,5% voor Bristol-Myers. Beide aandelen profiteerden daarnaast van de verder opgelopen dollar. Inmiddels verhoogden dit jaar al 11 aandelen hun dividend. Ook hierover meer in de dividendspecial van volgende week.

- Rendement 2020: +4,5%

- Rendement sinds start (6 september 2011): +261,2%

ETF-portefeuille: coronavirus stuwt Amerikaanse technologieaandelen

Niets lijkt Amerikaanse technologie-aandelen te kunnen stoppen bij hun bijna verticale koersbeweging omhoog. In de eerste zes weken van dit jaar is de, iShares S&P 500 Information Technology Sector UCITS ETF (ISIN: IE00B2NPKV68 en tickercode IUIT) met 15,1% gestegen; geannualiseerd is dit 226%.

Beleggers denken dat de wereldeconomie een grote klap krijgt van het coronavirus; Apple gaf naar aanleiding van deze epidemie deze week zelfs een omzetalarm. Het gevolg van deze klap voor de wereldeconomie is dat de centrale banken met nog meer maatregelen zullen komen om de financiële markten te ondersteunen. Dit geld zal vooral zijn weg vinden naar de snelle groeiers en daarom gaan technologie-aandelen zo hard omhoog. Dit is uiteraard op lange termijn niet houdbaar. Maar omdat op de korte termijn kapitaalstromen belangrijker zijn dan waarderingen, blijven wij beleggen in Amerikaanse technologieaandelen.

De enige ETF binnen de portefeuille die niet vooruit wil is de ETF met Britse dividendaandelen. De iShares UK Dividend UCITS ETF (ISIN: IE00B0M63060 & Tickercode IUKD) staat over 2020 1,5% in de min. Bij de volgende significante stijging verwijderen we deze ETF uit de portefeuille. Er zal namelijk nog lang onzekerheid zijn over het handelsakkoord tussen de Britten en de Europese Unie. Wij houden niet van onzekerheid.

- Rendement 2020: +3,3%

- Sinds start (14 maart 2014): +57,7%

[sta_anchor id=”defensieve-portefeuille” unsan=”Defensieve portefeuille”]Defensieve portefeuille[/sta_anchor]: angst voor coronavirus neemt toe

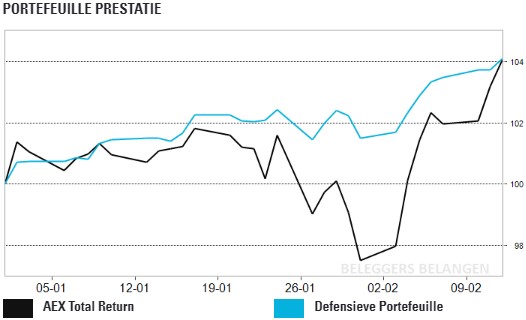

De angst voor het coronavirus is afgelopen week verder toegenomen. Goud, de bekendste veilige haven, zette in euro’s een nieuw prijsrecord neer. Dit jaar is het edelmetaal met 7,7% in waarde gestegen. De Defensieve portefeuille is voor 15,1% belegd in goud.

Daarnaast is er een vlucht naar de dollar. De EUR/USD is dit jaar gedaald van 1,145 naar 1,082. De Defensieve portefeuille profiteert hier enorm van, omdat er 11 dollarbeleggingen in zitten op een totaal van 14. Het gemiddelde aandelenrendement over 2020 bedraagt 9,1%

Amerikaanse tienjaarsrente

Ook een andere veilige haven, de Amerikaanse tienjaarsrente is in trek. De koersen zijn dit jaar sterk gestegen, waardoor de rente is gedaald van 1,91 naar 1,54%. Onze obligaties, die worden verhandeld met een spread ten opzichte van de Amerikaanse tienjaarsrente, zijn daarom dit jaar al met ruim 5% gestegen.

Verder kwam Apple met een omzetwaarschuwing. Analisten denken dat het bedrijf niet zal kunnen voldoen aan de wereldwijde vraag naar iPhones in de komende maanden. Apple ging dinsdag voorbeurs met 4% onderuit.

- Rendement 2020: +4,6%

- Sinds start (9 november 2010): +59,1%

Jaarcijfers Vastned positief voor [sta_anchor id=”portefeuille-nl” unsan=”Portefeuille NL”]Portefeuille NL[/sta_anchor]

De jaarcijfers van Vastned, SBM Offshore, Ahold Delhaize en Heineken droegen afgelopen week positief bij aan het rendement van de Portefeuille NL. Daarentegen werd de jaarpublicatie van AkzoNobel lauw ontvangen en reageerden beleggers uitgesproken teleurgesteld op Fagron. De blikvangers volgende week zullen Wolters Kluwer en AMG zijn, terwijl investeerders ook rekening moeten houden met het coronavirus.

Een positieve verrassing van Vastned in de Portefeuille NL was het belangrijkste wapenfeit in een week waarin zes van de vijftien portefeuillefondsen jaarcijfers publiceerden. Het sterke herstel van de bezettingsgraad, dat het vastgoedfonds vorige week dinsdag rapporteerde, was voor ons aanleiding om ons fundamentele koopadvies te herhalen. Beleggers beloonden dit feit afgelopen week – slotkoersen van maandag – met een koersrendement van +15,1%.

En ook de jaarcijfers van SBM Offshore, vorige week donderdag, konden beleggers bekoren. In een week tijd bedroeg het koersrendement +10,3%. De maritiem dienstverlener verdubbelde het dividend. De twee AEX-fondsen die vorige week de boeken openden over 2019, Ahold Delhaize en Heineken, werden beloond met koersrendementen van respectievelijk +6,2% en +5,4%.

Tegenover vier bedrijven met een positieve verrassing, stonden ook een tegenvaller en een bedrijf waarvan de cijfers nogal lauw werden ontvangen. Beleggers hadden kennelijk meer verwacht van AkzoNobel (-2,2% op weekbasis), dat desalniettemin het dividend verhoogde en gunstige vooruitzichten voor 2020 presenteerde. De tegenvaller was Fagron (-7,9%). Ook hier was echter in onze ogen met de resultaten niets mis. We handhaven dan ook ons koopadvies.

Jaarcijfers

Met de cijfer van ING van begin deze maand meegerekend, hadden tot en met maandag zeven van de vijftien bedrijven in de Portefeuille NL hun jaarcijfers geopenbaard. In de loop van deze week volgden nog ASR en Besi, en volgende week woensdag Wolters Kluwer en AMG. Daarmee ligt wat de Portefeuille NL betreft het zwaartepunt van het jaarcijferseizoen weer achter ons, want in maart volgen alleen nog Pharming, Basic-Fit, OCI en Value8.

De combinatie van meevallende jaarcijfers en een positief beleggingssentiment heeft de Portefeuille NL in 2020 tot nu toe geen windeieren gelegd. Echter, het effect van de verspreiding van het coronavirus op de economie en de financiële markten zal de komende weken ook voor de Nederlandse portefeuille een onzekere factor blijven.

[sta_anchor id=”offport” unsan=”Offport”]Offensieve portefeuille[/sta_anchor] floreert

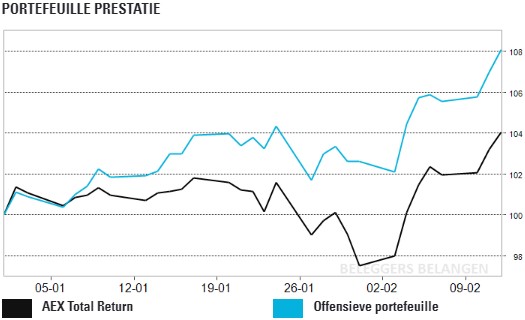

De Offensieve portefeuille zag het jaarrendement van het aandelensegment de afgelopen week groeien van 5,7 naar 7,8%. Met Cancom kende de portefeuille slechts één minieme daler.

De rendementen over 2020 van Booking.com, Heineken en Splunk stegen met meer dan 5 procentpunt, die van Eckert & Ziegler, Home Depot en Republic Services zaten daar tegenaan. Booking.com herstelt zich van een sterke coronavirusdip. Heineken rapporteerde redelijke jaarcijfers en maakte de naam van de nieuwe topman bekend. Splunk, zo ging een gerucht, heeft een grote opdracht binnengehaald.

Sterke stijging

Het jaarrendement van de hele Offensieve portefeuille (inclusief kasmiddelen) steeg deze week van 5,8 naar 7,9%. Daardoor kwam het rendement sinds de start op 2 november 2010 uit op 111,5%. Dat was vorige week 107,5%.

- Rendement 2020: +7,9%

- Sinds start (2 november 2010): +111,5%

Sterk herstel voor NN Group in [sta_anchor id=”hdpport” unsan=”HDPPort”]Hoogdividendportefeuille[/sta_anchor]

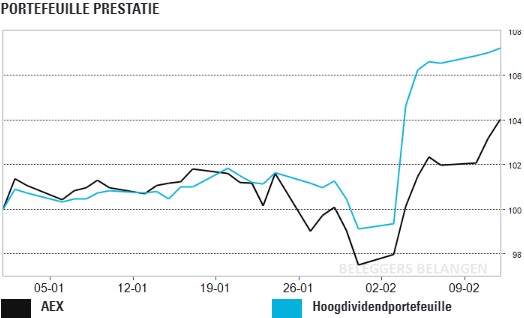

Het rendement van de Hoogdividendportefeuille – inclusief ontvangen maar niet herbelegd dividend – steeg afgelopen week met 1,6 procentpunt tot 3,9% over heel 2020.

Verschillende bedrijven uit de portefeuille publiceerden jaarcijfers, die goed werden ontvangen. NN Group was de absolute uitblinker. De verzekeraar won afgelopen week maar liefst 14,7% en staat daarmee over heel 2020 8,9% in de plus.

Ook Ahold Delhaize publiceerde prima jaarcijfers, met een dividendverhoging van 8,6%. Het aandeel won deze week 5,4%. Het Franse telecomconcern maakte jaarcijfers bekend die iets beter waren dan verwacht. Het aandeel daalde begin februari tot het laagste niveau in twaalf maanden, maar won afgelopen week 4,8% en staat daardoor over heel 2020 weer 1,9% in de plus. Enel blijft de grootste stijger dit jaar, met een winst van 19,8%.

- Rendement 2020: +3,9%

- Sinds start (29 juni 2018): +24,4%

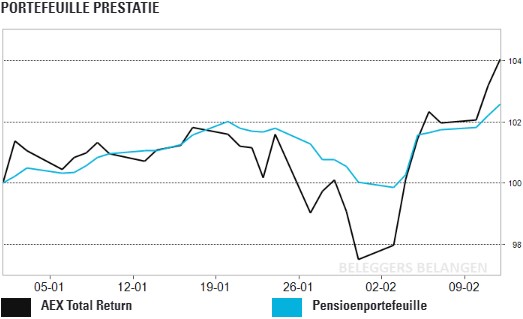

Week met louter winnaars in [sta_anchor id=”pensport”]Pensioenportefeuille[/sta_anchor]

Het rendement van de Pensioenportefeuille is deze week met 1,3 procentpunt opgelopen tot bijna 3,2% over 2020.

Alle zestien portefeuilleposities sloten de week in de plus af. Het aandelensegment van de portefeuille presteerde deze week het best, met een stijging van ruim 2,1%. Het obligatiedeel won 0,8% en goud 1,2% (in euro’s). Aandelen uit opkomende landen waren de grote winnaars van deze week, aangevoerd door de iShares Core MSCI EM IMI ETF, die ruim 3% steeg. Ook het Skagen Kon-Tiki Fund (+2,9%) en de iShares EM Dividend ETF (+2,5%) presteerden goed.

Eén positie op verlies

De in Europese olie-gerelateerde aandelen beleggende iShares Stoxx Europe 600 Oil & Gas ETF steeg deze week bijna 2%. Desondanks is dit de enige verliesgevende portefeuillepositie over heel 2020 (-5%). Met een winst van 7,6% is goud dit jaar de best presterende positie.

- Rendement 2020: +3,2%

- Sinds start (1 juli 2020): +57,3%