500% in 5 jaar | Klein verliezen, groot winnen met optietips

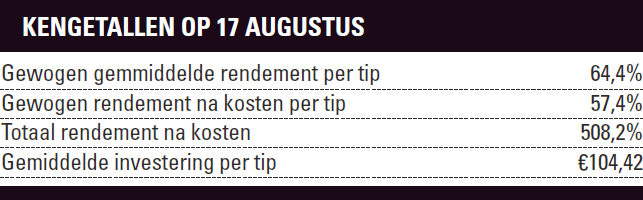

De wekelijkse optietips die ik vanaf september 2016 op de site heb gepubliceerd – en die sinds enige tijd ook elke week in het magazine verschijnen – hebben door de jaren heen een mooi rendement opgeleverd. Van de inmiddels 212 gesloten optietips is het gemiddelde gewogen rendement na transactiekosten per tip 57,4%. In totaal hebben alle gesloten optietips in die vijf jaar, inclusief transactiekosten, 508,2% opgebracht.

Mijn optietips komen voort uit een overkoepelende strategie, die bestaat uit een aantal principes.

Principe 1 | Stijging

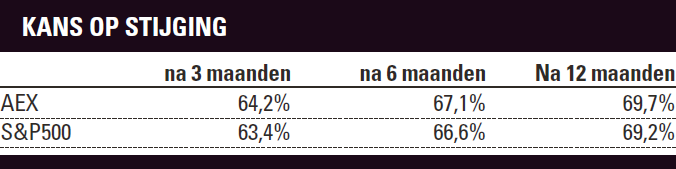

Het eerste principe is dat ik voor al mijn optietips hoofdzakelijk constructies opzet die baat hebben bij stijgende koersen op de beurs. Daar is een goede reden voor: statistisch gezien is de kans op stijgingen groter dan op dalingen. Zo is er voor de AEX een kans van 67,1% dat de index na zes maanden hoger staat. Voor de langer bestaande S&P500 is die kans 66,6%. Inspelen op stijgingen is dus statistisch gezien de beste keuze.

Principe 2 | Kleine bedragen

Het volgende principe is dat ik de investering per optietip klein wil houden. De reden daarvoor is heel simpel: bij opties kan het erg hard gaan, en een verlies van 100% van de inleg is zeker geen uitzondering. Deze regel volgen betekent dat ik creatief moet omgaan met de opties. Zo zal ik vrijwel nooit gewoon de at-the-money call kopen, want dat is duur.

Veel vaker zal ik een callspread, een call butterfly of een out-of-the-money call kopen. Vaak kies ik daarbij voor uitoefenprijzen die een stuk boven de huidige koers van de onderliggende waarde liggen, vaak tientallen procenten. Dat zorgt voor een lagere inleg.

Kleine verliezen, grote winsten

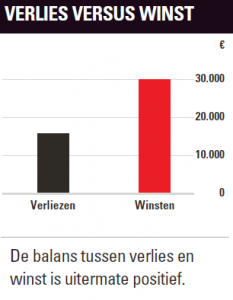

De keerzijde van hoge uitoefenprijzen is dat de kans op succes kleiner wordt. De kans op een grote stijging is nu eenmaal kleiner dan de kans op een meer bescheiden koersstijging of een daling.  Maar als het raak is, is de winst relatief groot. De hoge winsten die soms behaald worden, maken de vele verliezen goed. Van mijn gesloten optietips heeft 64,2%, bijna twee derde, een negatief rendement. Maar de verliezen vallen meestal mee, omdat de inleg niet al te groot was. Als er verlies is, is dat gemiddeld €116,27.

Maar als het raak is, is de winst relatief groot. De hoge winsten die soms behaald worden, maken de vele verliezen goed. Van mijn gesloten optietips heeft 64,2%, bijna twee derde, een negatief rendement. Maar de verliezen vallen meestal mee, omdat de inleg niet al te groot was. Als er verlies is, is dat gemiddeld €116,27.

Bij successen zijn de winsten echter vrij groot: gemiddeld €395,71. De winsten zijn gezamenlijk groter dan alle verliezen samen, zodat er per saldo een positief rendement ontstaat. In de grafiek staat het totaal van alle verliezen en rechts het totaal van de winsten. De winsten torenen duidelijk boven de verliezen uit.

Principe 3 | Herhaling

Ik ga er niet van uit dat ik koersen kan voorspellen. Daarom probeer ik niet te timen, maar vertrouw op de genoemde statistieken. Het kan een tijdlang tegenzitten op de beurs, en dan zal het slecht gaan met de dan openstaande optietips. Dat sentiment kan echter ook zomaar weer omslaan, en dan volgt er een periode met vrij veel winsten.

Omdat ik, zoals gezegd, het sentiment niet kan voorspellen en dus niet weet wanneer de goede tijden zich aandienen, open ik stug elke week een nieuwe optiepositie, hoe het beursklimaat ook is. Op die manier weet ik zeker dat ik volop meedoe als de beurzen gaan stijgen.

Cash

Daarbij is het echter wel van belang om voldoende cash achter de hand te hebben. Anders wordt het immers lastig om steeds een nieuwe optietip te openen. Wie mijn optietips wil volgen, zal daarom in het begin meer cash opzij moeten zetten dan strikt noodzakelijk is voor de aanschaf van de eerste optietip(s). Als het goed is, leveren de optietips vroeg of laat winst op en zorgen ze daarmee voor hun eigen cashbuffer.

Principe 4 | Parachute

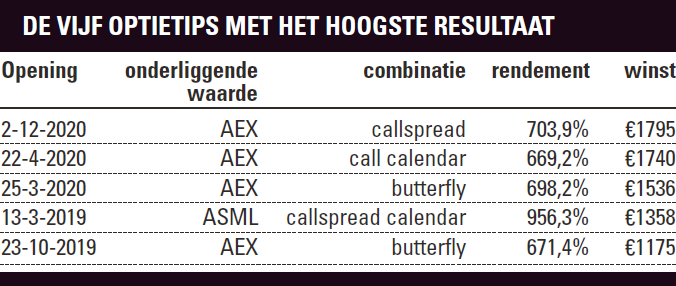

Dalingen op de beurs, die vrij stevig kunnen zijn, pakken natuurlijk niet goed uit voor de optietips die op dat moment open staan. Maar die situatie heeft wel een gouden randje, want periodes met lage koersen leveren vaak goede momenten op voor het openen voor nieuwe posities. Twee van de drie meest winstgevende optietips die ik ooit heb geopend, dateren van kort na de coronacrash van 2020.

Tijdens een daling is het dus goed als er cash achter de hand is. Daar is bovengenoemde buffer voor. Maar het is ook niet slecht om een optiepositie achter de hand te hebben die een behoorlijk bedrag kan opleveren als de beurzen dalen. Daarom streef ik ernaar om het grootste deel van de tijd zo’n positie open te hebben staan.

Ik noem dat zelf een ‘parachute’ omdat het een positie is die de totale verliezen kan beperken. Ik zal echter niet ten koste van alles zo’n parachute openen, want de positie moet wel betaalbaar zijn. Put-constructies zijn over het algemeen relatief duur en zullen vaak waardeloos aflopen, want de kansen op dalingen zijn nu eenmaal kleiner dan die op stijgingen.

Tactische aanpassingen

Consequent zijn werkt op de beurs, dus ik probeer zoveel mogelijk vast te houden aan bovengenoemde principes. Dat wil echter niet zeggen dat ik nooit van aanpak verander. Als iets niet blijkt te werken, moet je kijken welke aanpassingen nodig zijn om het wel te laten werken. Zo heb ik met de parachutes een belangrijke verandering doorgevoerd.

De 1-bij-2 putspread

Voor deze posities heb ik regelmatig gebruik gemaakt van de 1-bij-2 putspread. Dat is één gekochte put gecombineerd met twee verkochte puts die een lagere uitoefenprijs hebben dan de gekochte put. 1-bij-2 spreads zijn relatief goedkoop door de twee shortposities. Een daling van 10 of 20% in één of twee maanden was geen probleem voor deze posities. Dat paste ook bij het beeld uit het verleden: de ‘crash’ van 2008 duurde alles bij elkaar zo’n anderhalf jaar. Het knappen van de dotcom-bubbel duurde nog langer. Posities als de 1-bij-2 putspread werkten prima bij glijvluchten omlaag. Eén ervan heeft zelfs het hoogste rendementspercentage van al mijn optietips opgeleverd, maar liefst 1948,8%.

In 2020 zakten de grote indices in slechts drie weken tijd echter met 30% of meer. Voor een openstaande 1-bij-2 putspread bleek dat te veel: de positie schoot diep in de min en werd uiteindelijk met fors verlies gesloten. Het goede nieuws is dat het totaal van de optietips toen, en zeker nu, per saldo nog altijd winstgevend was. Maar het had een stuk beter kunnen zijn zonder deze ongelukkige putcombinatie. Sindsdien maak ik geen gebruik meer van de 1-bij-2 putspread, en dat zal ik voorlopig – nooit is wel heel definitief – ook niet meer doen.

Het is sindsdien wel moeilijker geworden om een geschikte putcombinatie te vinden die dienst kan doen als parachute. Ze zijn vaak te duur, of de looptijd is zo kort dat de timing goed moet zijn. Ik heb liever geen parachute open staan dan een heel dure of een gevaarlijke. Maar ik blijf er naar zoeken.

Hogere inleg

Een andere aanpassing die ik heb gedaan, is de gemiddelde investering. Die is de laatste tijd hoger geworden. Dat komt onder andere door de keuze om geen (goedkope) 1-bij-2 putspreads meer te openen. Maar de opgelopen beurskoersen spelen ook een grote rol. De beschikbare uitoefenprijzen van opties volgen een bepaalde ritme, zeg elke 5% van de onderliggende koers. Bij de AEX betekent 5% van 750 punten dan bijna dubbel zoveel als 5% van de 400 punten waarop de index drie jaar geleden stond. Het gevolg is dat waar ik drie jaar geleden nog zou kunnen kiezen voor een callspread van 20 punten, ik nu moet kiezen voor 40 of 50 punten. Dat betekent meer potentieel, maar ook hogere kosten.

Lange tijd was een investering van €250 voor één optietip het zachte maximum. Zacht, omdat een kleine overschrijding geen probleem is. Die grens verhoog ik nu naar €300, maar ook deze grens is niet keihard. De gemiddelde aankoopprijs per tip was in de eerste drie jaar €86,65. In de laatste twee jaar is dat €144,59 geworden. Gelukkig is de gemiddelde winst ook gestegen, waardoor er per saldo geen probleem is.

Optietips volgen

De optietips zelf nadoen is niet voor iedere belegger aan te bevelen. Bij mijn optietips ga ik ervan uit dat lezers/volgers voldoende kennis hebben van de handel in opties. Ik voer alle optietips zelf ook uit, zo weet ik zeker dat de prijzen daadwerkelijk mogelijk zijn. Ook het bijhouden is zo makkelijker. De nieuwe optietips worden elke woensdag gepubliceerd op de website. Daarbij staan ook updates van lopende tips, met eventuele verkoopplannen. Ook via sociale media probeer ik iedereen op de hoogte houden van eventuele transacties. Maar omdat het snel kan gaan, ga ik er ook vanuit dat beleggers met optieposities deze zelf in de gaten houden.

Het is voor beleggers die de optietips willen volgen van belang om niet te selectief te zijn met welke tips worden gevolgd, vanwege de hierboven omschreven strategie met relatief veel kleine verliezen en grote winsten. Een enkele keer een optietip uitkiezen levert een vrij grote kans op verlies op, omdat zo’n twee derde van de tips nu eenmaal in de min eindigt.

Brokers

Verder moet er rekening gehouden worden met het feit dat brokers beperkingen opleveren. Niet alle gebruikte optiecontracten zijn verkrijgbaar bij elke broker. Ik gebruik zelf Lynx (Interactive brokers) en De Giro. Het kan zijn dat er margin (een soort onderpand) wordt gevraagd door de broker, soms ook op posities waar dat strikt genomen niet nodig is. Zo kan een gekochte butterfly nooit minder waard worden dan €0, waardoor het verlies beperkt blijft tot de inleg. Toch wordt er bijvoorbeeld door Lynx vaak een margin voor gerekend. De optietips zijn daardoor het beste te gebruiken als onderdeel van een grotere beleggingsportefeuille. Dan kunnen bestaande cash- en aandelenposities als margin dienen.

Door de sterke koersbewegingen die opties kunnen laten zien, kan het ook hard gaan met de optietips. De toe- én afname van de waarde van de optietips kan binnen heel korte tijd sterk verschuiven. Daar moet je als belegger wel tegen kunnen. Ook is het van belang dat er nieuwe posities geopend worden op momenten dat het niet goed gaat op de beurs. Daar moeten dan echter wel de middelen voor beschikbaar zijn. Cashmanagement is dus belangrijk.

Vanwege vakantie verschijnen er de komende drie weken geen nieuwe optietips van Hildo Laman. De meest recente optietips vindt u hier

Transactiekosten zijn relatief hoog bij beleggen met opties. Ik houd deze kosten niet precies bij, omdat dit veel tijd zou vergen. Wel maak ik een schatting van de gemiddelde transactiekosten. Die schatting is €1,35 per contract. Voor Nederlandse opties betaal ik in de regel minder dan €1,00, regelmatig zelfs maar €0,79. Nederlandse opties vormen een meerderheid van de optietips, en wegen dus vrij zwaar. Voor Amerikaanse en Duitse optietips liggen de kosten vaak rond of boven €2,00. Maar omdat die minder vaak voorkomen, weegt dit getal minder zwaar op het gemiddelde. Ik ga natuurlijk uit van openings- én sluitingstransacties.

We berekenen het totaalrendement van vijf jaar optietips op de volgende manier. Er was vijf jaar geleden een bedrag van ongeveer €2500 nodig om de eerste reeks opties op te zetten in vier maanden tijd. De opbrengsten uit de eerste reeks optietips waren meer dan voldoende om zonder extra inleg steeds weer nieuwe optietips te kunnen openen. Zo heeft die initiële investering van €2500 uiteindelijk, na transactiekosten, €12.705,64 winst opgeleverd. Er kan dus gezegd worden dat het totale rendement na vijf jaar 12.705,64:2500=5,082 oftewel 508,2% is.