Optietips | Goed gebruik maken van de lage koersen

Lagere koersen kunnen koopkansen bieden. Met opties kan voor bescheiden bedragen worden ingespeeld op koersherstel van een aandeel of een index. Ik bespreek vier tips voor koersherstel, en een voor een daling.

Koersdalingen hebben vervelende gevolgen voor verreweg de meeste beleggers. Maar tot op heden bleek achteraf altijd dat zich in moeilijke tijden ook tekens weer buitenkansjes voordoen. Niet zelden schieten beleggers te ver door in het afstraffen van bepaalde aandelen, sectoren of een hele index. Met opties kan zonder heel veel geld in te leggen flink worden geprofiteerd van koersherstel. Ook kan er worden ingespeeld op verdere koersverliezen.

In dit omslagartikel bespreek ik in totaal vijf optietips. Vier daarvan kunnen winst opleveren als de koersen dit jaar en/of volgend jaar flink herstellen. Dat kan bijvoorbeeld omdat de economische gevolgen minder dramatisch zullen blijken te zijn dan gedacht. Een andere mogelijkheid is dat beleggers weer vooruit gaan kijken. Een of twee slechte jaren zijn een stuk minder erg als je redelijk zeker weet dat daarna toch ook weer goede tijden aanbreken. Daardoor is het in het verleden vaak voorgekomen dat beurzen stijgen terwijl de economie juist verder wegzakt.

Alternatief scenario

Maar niets is zeker. Het vertrouwen is broos en de beurzen kunnen ook zomaar weer wegzakken. Daarom heb ik ook één tip toegevoegd die een behoorlijke winst kan opleveren als de aandelenmarkten binnenkort alsnog weer een flinke daling voor de kiezen krijgen.

Tip 1: Call kopen én verkopen op Shell

Eén van de aandelen die de afgelopen tijd hard onderuit zijn gegaan, is Royal Dutch Shell. De olieprijs is laag, en dat zou zomaar nog een tijd kunnen duren. Maar de olieprijs is verre van stabiel. Het is zeker niet ondenkbaar dat olie op een gegeven moment in korte tijd weer in prijs verdubbeld. Dat zou goed nieuws zijn voor een bedrijf als Shell, en daarmee natuurlijk ook voor de koers van het aandeel. Het aandeel zou ook in waarde kunnen stijgen door hogere beurzen in het algemeen.

| Royal Dutch Shell | ||

| Verkoop | RDS sep20 20,00 call | € 0,31 |

| Koop | RDS jun21 20,00 call | € 0,70 |

| Expiratiedatum | Vrijdag 18 sep.2020 en 18 juni 2021 | |

| Maximaal verlies | €39,00 afhankelijk van expiratie in september | |

| Maximale winst | Onbeperkt | |

Het aandeel Shell laat meestal niet de meest spectaculaire koersbewegingen zien. Daarom combineer ik de koop van een call die volgend jaar afloopt met de verkoop van een call die in september expireert. Beide calls hebben wel dezelfde uitoefenprijs. Zo’n combinatie heet een ‘call calendar’. In het ideale scenario loopt het aandeel de komende maanden op richting de uitoefenprijs (€20,00). Als in september de verkochte calloptie afloopt, en het aandeel staat net onder €20, dan is de verkochte call waardeloos of vrijwel waardeloos. Maar de gekochte call heeft dan nog een flinke tijd te gaan. Deze zal dus een behoorlijke waarde hebben. Dat kan een moment zijn om winst te nemen, maar er kan ook voor worden gekozen om te wachten op een verdere koersstijging van het aandeel.

Tip 2: ArcelorMittal volgend jaar veel hoger

Het aandeel ArcelorMittal is door de coronacrash bijna gehalveerd sinds begin dit jaar. Een cyclisch bedrijf als Arcelor zal zal ongetwijfeld veel last krijgen van de economische gevolgen van de maatregelen.  Maar er is een goede kans dat het bedrijf de malaise zal doorstaan. En vroeg of laat zullen betere tijden aanbreken. Tegen de tijd dat dit duidelijk is, zal de koers van het aandeel al behoorlijk opgelopen zijn.

Maar er is een goede kans dat het bedrijf de malaise zal doorstaan. En vroeg of laat zullen betere tijden aanbreken. Tegen de tijd dat dit duidelijk is, zal de koers van het aandeel al behoorlijk opgelopen zijn.

In het verleden is Arcelor wel vaker hard onderuit gegaan. Maar er volgde ook steeds een spectaculair herstel. In februari 2016 zakte de koers naar minder dan €7,00, maar een jaar later stond het aandeel even boven €25. En in maart 2009 stond het aandeel op ongeveer €28, een jaar later noteerde het in de buurt van €70.

| ArcelorMittal | |

| Koop | MT dec21 12,00 call |

| Prijs | € 0,95 |

| Expiratiedatum | Vrijdag 17 dec. 2021 |

| Maximaal verlies | € 95,00 |

| Maximale winst | Onbeperkt |

Nu willen deze voorbeelden natuurlijk niet zeggen dat het aandeel vanaf nu in waarde zal verdrievoudigen. Maar met een niet al te dure calloptie kan er flink wat verdiend worden als dat toch het geval is. En gebeurt dat onverhoopt niet, dan is het verlies van het aankoopbedrag niet al te groot. Bedenk daarbij wel dat u niet te veel geld in deze positie moet steken. Een bescheiden investering volstaat, in elk geval zeker minder dan 1% van de totale portefeuille.

Tip 3: ING voor de lange termijn

Het aandeel ING is net als ArcelorMittal een van de grotere dalers op de Nederlandse beurs. Begin dit jaar stond de koers nog boven €10. Op het moment van schrijven noteert het aandeel onder €5.  De financiële sector is al jarenlang niet erg in trek bij beleggers. Ik weet niet of dit snel gaat veranderen. Maar het is zeker niet ondenkbaar dat het aandeel over een aantal jaar weer boven €10 uitkomt.

De financiële sector is al jarenlang niet erg in trek bij beleggers. Ik weet niet of dit snel gaat veranderen. Maar het is zeker niet ondenkbaar dat het aandeel over een aantal jaar weer boven €10 uitkomt.

Omdat ik niet verwacht dat de financiële sector op korte termijn bijzonder gewild zal zijn op de beurs, kies ik voor een langlopende call: de ING dec23 12,00 call. Een koers van €12,00 voor het ING lijkt ver weg, maar de call loopt drieëneenhalf jaar. Als het aandeel de komende twaalf maanden een flink deel van het verlies goedmaakt, zal deze call aanmerkelijk meer waard kunnen worden. Ook hier geldt: steek niet te veel geld in een dergelijke positie.

| ING | |

| Koop | ING dec23 12,00 call |

| Prijs | € 0,26 |

| Expiratiedatum | Vrijdag 15 dec. 2023 |

| Maximaal verlies | € 26,00 |

| Maximale winst | Onbeperkt |

Tip 4: Wie niet waagt wie niet wint: AEX callspread

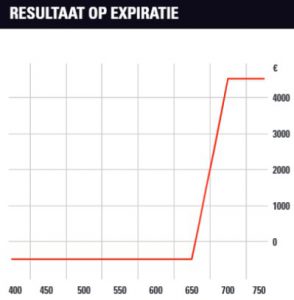

Een stand van 700 punten voor de AEX-index oogt op dit moment mijlenver weg. Maar in een paar jaar kan veel gebeuren. Met een langlopende callspread op de AEX kan worden ingespeeld op een flink koersherstel.  Dat hoeft niet de komende maanden te gebeuren, het hoeft zelfs niet dit jaar. Deze callspread loopt af in december 2022. Er is dus nog flink wat tijd. Er zal nog wel behoorlijk wat dividend uit de index lopen.

Dat hoeft niet de komende maanden te gebeuren, het hoeft zelfs niet dit jaar. Deze callspread loopt af in december 2022. Er is dus nog flink wat tijd. Er zal nog wel behoorlijk wat dividend uit de index lopen.

De AEX verliest aan punten als een indexaandeel dividend uitkeert, omdat de koers van het betreffende aandeel in de regel lager staat op de dag van ex-dividend. Maar dit effect bestaat al jaren, en is geen reden om de callspread niet te kopen.

Deze callspread kan een paar jaar aangehouden worden in de hoop in de buurt te komen van de maximale waarde (in totaal €5000). Maar als het bijvoorbeeld volgend jaar al beter gaat met de beurzen waardoor de callspread aanmerkelijk meer waard is geworden kan verkoop aantrekkelijk zijn.

| AEX Callspread | ||

| Koop | AEX dec22 650 call | € 10,15 |

| Verkoop | AEX dec22 700 call | € 5,40 |

| Expiratiedatum | Vrijdag 16 december 2022 | |

| Maximaal verlies | -€ 475,00 | |

| Maximale winst | € 4.525,00 | |

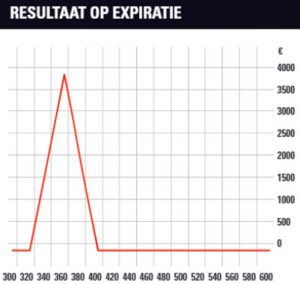

Toch nog een daling: AEX put-butterfly

Een belangrijke vraag voor beleggers is of het ergste nu achter de rug is op de aandelenmarkt. Helaas is die vraag niet met zekerheid te beantwoorden. Een belangrijk element tot nu toe is de snelheid waarmee alles gaat. De koersdaling was de snelste 30%-val ooit, in zo’n drie weken tijd. Maar het herstel dat volgde was ook niet mis.  Als het herstel tijdelijk blijkt te zijn, zou het dus zomaar kunnen dat de nieuwe daling opnieuw in een rap tempo plaatsvindt. Voor mijn optietip van vorige week heb ik daarom gekozen voor een put-butterfly op de AEX-index die in juni afloopt.

Als het herstel tijdelijk blijkt te zijn, zou het dus zomaar kunnen dat de nieuwe daling opnieuw in een rap tempo plaatsvindt. Voor mijn optietip van vorige week heb ik daarom gekozen voor een put-butterfly op de AEX-index die in juni afloopt.

Alleen een put op de AEX kopen die bijvoorbeeld tot en met september of december loopt, is een dure grap. Als de beurzen onderuit gaan, betaalt deze put zich uit. Maar als dit niet het geval is, is het verlies op de put groot. Met een put-butterfly wordt een putoptie met een bepaalde uitoefenprijs (400 in dit geval) één keer gekocht, een put met een lagere uitoefenprijs (360) wordt twee maal verkocht en een put met een nog lagere uitoefenprijs (320) wordt weer één keer gekocht. Al deze opties hebben dezelfde expiratiedag, 19 juni 2020. Het grote voordeel is dat een butterfly niet duur is. Dat maakt het verlies dragelijk als de beurzen stijgen.

| AEX put butterfly | ||

| Koop | 1 x AEX jun20 400 put | € 8,35 |

| Verkoop | 2 x AEX jun20 360 put | € 4,60 |

| Koop | 1 x AEX jun20 320 put | € 2,55 |

| Expiratiedatum | Vrijdag 19 juni 2020 | |

| Maximaal verlies | -€ 170,00 | |

| Maximale winst | € 3.830,00 |