Wat zijn Inflation Linked Obligaties?

Inflation Linked Obligaties (ILO’s) zijn obligaties waarvan de rente en aflossing is gekoppeld aan de inflatie. Ze worden ook wel indexleningen genoemd, omdat de kasstromen of uitkeringen geïndexeerd worden met de ontwikkeling van een bepaalde consumentenprijsindex. Deze leningen bieden beleggers koopkrachtbehoud, wat vaak een belangrijk doel is van beleggen.

Wat zijn de kenmerken en risico’s van Inflation Linked Obligaties en wanneer zijn ze interessant voor u als belegger?

Bescherming door indexatie

Een inflatiegerelateerde obligatie heeft, net als een reguliere staatsobligatie, een vast couponpercentage en afloopdatum. Daarnaast wordt de cumulatieve inflatie gedurende de looptijd van de lening tot uitdrukking gebracht in de zogenoemde indexratio. De hoofdsom wordt jaarlijks aangepast aan de inflatie (indexatie) waardoor de hoogte van de couponuitkering en aflossing meebeweegt met de inflatie. De indexratio stijgt in geval van inflatie en daalt in geval van deflatie en kan daardoor ook onder de 100% uitkomen. De aflossing van Europese en Amerikaanse ILO’s is echter minimaal gelijk aan 100%. De inflatiecomponent wordt bepaald aan de hand van een consumentenprijsindexcijfer, dat meestal met een vertraging van drie maanden wordt meegenomen in de indexratio.

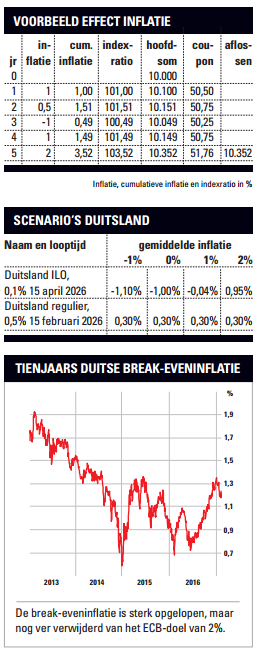

Voorbeeld-ILO

Stel dat de couponvergoeding van een ILO 0,5% per jaar bedraagt. U koopt de lening uit emissie op 100%. De inflatie bedraagt in het eerste jaar 1%. In jaar twee is deze 0,5% en in jaar drie is sprake van deflatie. De prijzen dalen met 1%. In de jaren vier en vijf stijgen de prijzen vervolgens weer met 1% respectievelijk 2% (zie de tabel hiernaast). Omdat de hoofdsom jaarlijks wordt vermeerderd met de inflatie, neemt ook de couponvergoeding toe tot boven de 0,5%. Bovendien ontvangt de belegger aan het eind van de looptijd niet 100% van de hoofdsom, maar de geïndexeerde hoofdsom.

1-op-1 gecompenseerd

Inflatiegerelateerde obligaties bieden dus zekerheid over de compensatie van de werkelijk opgetreden inflatie. Beleggers worden hier namelijk altijd één-op-één voor gecompenseerd. Hiermee verschilt een ILO van een reguliere obligatie. De couponrente van een reguliere obligatie is namelijk opgebouwd uit een reële rentevergoeding én de inflatieverwachting. De couponrente van een ILO is daardoor meestal ook lager dan die van een vergelijkbare reguliere obligatie. Dit komt omdat deze dus slechts bestaat uit de reële rentevergoeding. De werkelijke inflatie komt daar nog apart bovenop.

In tegenstelling tot een ILO is bij een reguliere obligatie dan ook pas achteraf vast te stellen of het gerealiseerde rendement voldoende is geweest om de inflatie te compenseren.

Break-eveninflatie cruciaal

Hoe kunnen we nu vaststellen welke obligatie de voorkeur heeft: de ILO of de reguliere obligatie? Om dit te bepalen vergelijken we de effectieve rendementen van beide obligaties met elkaar. Het verschil tussen deze twee geeft namelijk de door beleggers ingeprijsde inflatie weer. Dit noemen we de break-eveninflatie.

Simpel gezegd kunnen we stellen dat als een belegger verwacht dat de inflatie in werkelijkheid hoger uitkomt dan de break-eveninflatie, een ILO aantrekkelijker is dan de reguliere obligatie en vice versa. Op dit moment schommelt het break-evenpunt van een Duitse ILO tot 2026 bijvoorbeeld rond de 1,3%. Dit betekent dat de Duitse ILO beter rendeert dan de reguliere obligatie als de inflatie in de eurozone de komende jaren gemiddeld genomen hoger uitkomt dan 1,3% per jaar (zie tabel).

Meebewegen met reële rente

Er zijn ook risico’s verbonden aan een belegging in inflatiegerelateerde obligaties. Het renterisico van een ILO is minder duidelijk dan dat van een reguliere obligatie.

Als de nominale rente stijgt door een oplopende inflatie, dan houdt een ILO zijn waarde, terwijl de waarde van een reguliere obligatie daalt. Maar stijgt de nominale rente om een andere reden, dan daalt de koers van een ILO, net als bij een reguliere obligatie. De koers van ILO’s beweegt vooral door veranderingen in de reële rente. Deze zijn vaak, maar zeker niet altijd, minder groot dan veranderingen in de nominale of kapitaalmarktrente. Het is dus niet zo dat een belegging in ILO’s de rentegevoeligheid elimineert.

In leningen of met fonds

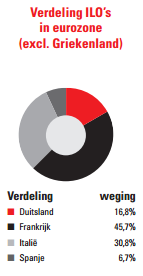

ILO’s kunnen een waardevolle toevoeging zijn in een beleggingsportefeuille vanwege de bescherming tegen geldontwaarding. U kunt in individuele leningen met verschillende looptijden beleggen of in (passief beheerde) beleggingsfondsen. Het zijn vooral landen die ILO’s uitgeven. In de eurozone zijn dit Duitsland, Frankrijk, Italië en Spanje.

Achtergronden

Bekijk hier het Dossier Educatie

Wie mag dit artikel niet missen? U kunt als abonnee dit artikel cadeau geven aan uw vrienden of familie. Klik bovenaan het artikel op de link en het artikel wordt per e-mail doorgestuurd.