Europese aandelen in de lift

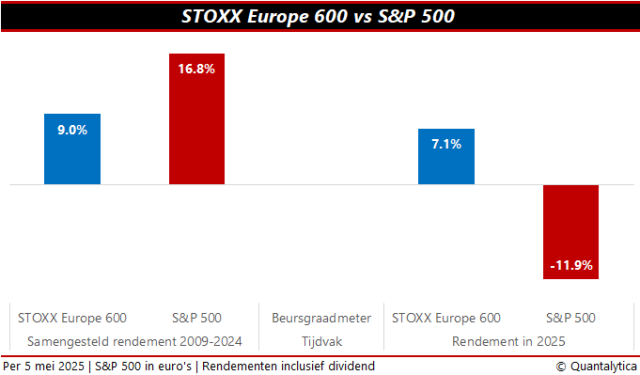

Omgerekend in euro’s bleef de STOXX Europe 600 vorig jaar bijna 25 procentpunt achter op de S&P500. Dat is het grootste verschil sinds de officiële start van de Europese index in 1998. In de afgelopen vijftien jaar presteerde de STOXX Europe 600 slechts drie keer beter dan de S&P500. Telkens met een interval van vijf jaar, namelijk in 2012, 2017 en 2022.

Na een periode waarin beleggers Europese aandelen meden, zitten ze in 2025 eindelijk weer in de lift. Als die ontwikkeling doorzet, zou dat weleens het grootste verschil ten nadele van Amerikaanse aandelen kunnen zijn. Tot dusver harkten Europese aandelen 7,1% aan rendement binnen en liepen Amerikaanse na correctie voor valutaverschillen 11,9% averij op.

Amerikaanse dominantie

De grote vraag is nu: hoe verder? Wat staat beleggers op basis van recente ontwikkelingen de komende maanden te wachten? Is de dominantie van Amerikaanse aandelen voorbij?

De periode van vijftien jaar tot 2024 kenmerkte zich op Wall Street door een seculiere bullmarkt, vooral dankzij technologiebedrijven. Na de Grote Financiële Crisis groeide de omzet en winst van bedrijven als Amazon, Apple, Facebook (Meta), Google (Alphabet), Microsoft, Nvidia en Tesla structureel.

Mede door het ruime monetaire beleid van de Federal Reserve, met historisch lage rentevoeten en kwantitatieve verruiming, vloeide er veel geld richting Wall Street. Tevens voerde de Amerikaanse overheid een expansief fiscaal beleid om de consumptie en investeringen aan te wakkeren. Al gooide covid-19 kortstondig nog roet in het eten, dankzij deze ontwikkelingen herstelde de Amerikaanse economie sterk van de financiële crisis van 2009.

Europese aandelen

De Europese aandelenmarkten daarentegen bleven tussen 2010 en 2024 duidelijk achter op Wall Street. Het positieve rendement ten spijt, reikt het resultaat van de STOXX Europe 600 amper tot aan de helft van de S&P500. Enerzijds het gevolg van de opbouw en samenstelling van de index, anderzijds door de lagere economische groei, wat in de bedrijfscijfers doorsijpelt en resulteert in mindere beursprestaties.

Europa kreeg het in geopolitiek opzicht ook voor zijn kiezen. Zo was er in 2011-2012 de Griekse schuldencrisis, in 2016 de Brexit, in 2020 de coronapandemie en sinds februari 2022 de escalatie van de Russisch-Oekraïense oorlog na de annexatie van de Krim acht jaar eerder. Daarnaast worden veel Europese economieën afgeremd door de vergrijzing, hoge werkloosheid en lage productiviteitsgroei.

Al deze factoren leidden ertoe dat beleggers Europese aandelen structureel lager waardeerden. De lage koers-winstverhouding reflecteerde de lagere groeiverwachtingen en het politieke risico. Maar met de herverkiezing van Donald Trump als president van de Verenigde Staten veranderde dit. In zijn verkiezingscampagne betoonde hij zijn protectionistisch beleid en na zijn inauguratie voegde hij met zijn importheffingen de daad bij het woord.

Wispelturige Trump

Het wispelturige beleid van Trump veroorzaakt onzekerheid bij bedrijven en is zichtbaar op de financiële markten. Wereldwijd zakten aandelen tussen 19 februari en 8 april hard weg. Op Wall Street nog harder dan in Europa. Zowel de dollar als Amerikaanse staatspapieren dreigden hun status als veilige haven te verliezen.

Er zijn twee drijvende krachten achter de koersbewegingen op de aandelenmarkten: waardering en momentum. Eind 2024 werden Europese aandelen nog met een korting verhandeld, Amerikaanse met een premie. Na de sterke start in 2025 zijn de waarderingen opgelopen en kunnen beleggers niet meer bouwen op aantrekkelijke rendementen. De Europese onderwaardering is uit de markt gelopen, net als de Amerikaanse overwaardering.

Wall Street staat er nu per saldo beter voor dan de Europese aandelenmarkten. Het momentum is aan Amerika’s zijde. De S&P500 poetste ruim de helft van zijn berenmarktverlies al weg! In het verleden een teken dat het ergste achter de rug is. Of Europese aandelen in de lift blijven zitten, hangt dan ook af van het eigenzinnige (handels)beleid van de Amerikaanse president Trump.

n

n