Aandelen met een veilig dividend

De Europese Centrale Bank roept financiële instellingen op om voorlopig geen dividend uit te keren, omwille van de coronacrisis. De gedachte achter dit dringende (of dwingende) verzoek is dat banken hun geld beter in kas kunnen houden om zo het bedrijfsleven meer te kunnen ondersteunen. Banken staan er nu beter voor dan in de financiële crisis van 2008, toen ze door hun overheden gered moesten worden. De ECB verwacht dat banken door de uitbraak van het coronavirus verliezen zullen lijden doordat bedrijven waaraan ze geld hebben geleend failliet zullen gaan.

Inmiddels hebben de Nederlandse grootbanken gehoor gegeven aan de oproep van de ECB, maar ze zijn lang niet de enige bedrijven die het mes hebben gezet in de dividenduitkering. Ook bedrijven als Accell, Boskalis, Heijmans, Intertrust en Randstad hebben maatregelen genomen. Als gevolg van de coronacrisis zijn het vooral bedrijven met een groot omzetverlies die het dividend opschorten dan wel schrappen. Boeing, Delta Air Lines, Ford, Marriott International en Occidental Petroleum zijn enkele in het oog springende namen in de Verenigde Staten. Ook hebben grootbanken aldaar de inkoop van eigen aandelen tijdelijk stopgezet, net als AT&T, Intel en McDonald’s en hier in Nederland Royal Dutch Shell.

Eigen aandelen inkopen

Het nieuws dat bedrijven de inkoop van eigen aandelen opschorten komt ook tot uitdrukking in het koersverloop van zogeheten buyback-indices. Tussen 19 februari en 23 maart dit jaar kelderde de koers van de S&P500 Buyback Index 10 procentpunt harder dan de S&P500. Dat klinkt dramatisch, maar het is niet uitzonderlijk. Ook tijdens de crisis van 2008 kreeg de buyback-index het hard voor zijn kiezen. De wederopstanding was er echter niet minder groot om.

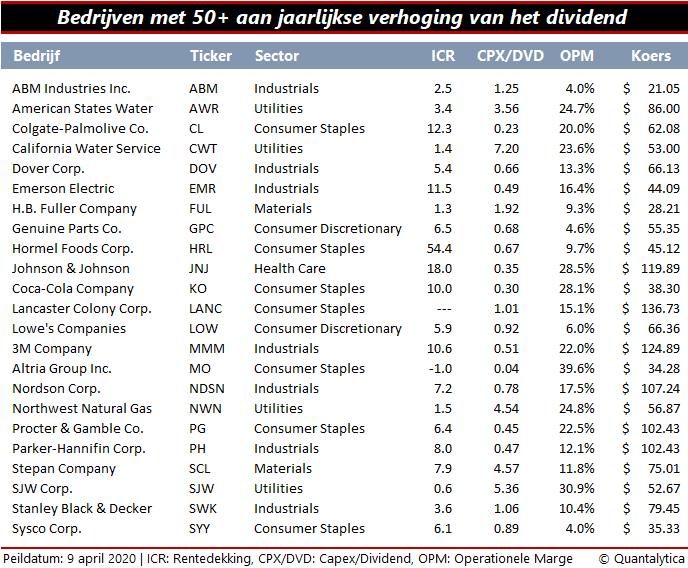

Het coronavirus mag dan wel bedrijven aanzetten tot het opschorten of schrappen van het dividend, sommige ervan gooien hun reputatie niet zomaar te grabbel. Wie een blik werpt op de lijst met bedrijven die hun dividendpolitiek hebben gewijzigd onder druk van het coronavirus, ziet dat het veelal bedrijven betreft met een kort trackrecord. Het zijn vooral bedrijven die het dividend minder dan tien jaar progressief hebben verhoogd. Op Wall Street noteren echter tientallen bedrijven met een perfecte dividendgeschiedenis van 25 jaar, de zogeheten Dividend Aristocrats. Sommige daarvan zelfs 50 jaar, en voeren de eretitel Dividend Kings.

Beleggen in turbulente tijden

Het dividend bewijst zijn nut in alle beurstijden, maar vooral in tijden van grote turbulentie. Dividenden schommelen minder dan koersen en bieden daarom houvast. En zolang het dividendrendement ruim hoger is dan de couponrente van obligaties, verdienen beleggingen in dividendwaarden de voorkeur. Het dividend moet dan echter wel houdbaar zijn.

Strikt genomen is het dividend de sluitpost van het grootboek, want het komt na de nettowinst. Je zou dus verwachten dat bedrijven enkel dividend betalen als ze winst maken, maar de praktijk is anders. Draait een bedrijf verlies of is de winst te laag, dan wordt het dividend uit de opgebouwde winstreserve betaald. Zijn de reserves niet toereikend, dan mogen bedrijven interen op hun maatschappelijk kapitaal of ervoor lenen. Maar let op: die leningen moet je niet alleen terugbetalen, er moet ook rente over worden betaald.

Aandelen waarvan het dividend veilig is

Of een bedrijf aan zijn renteverplichtingen kan voldoen, valt af te lezen aan de rentedekkingsfactor. Omdat de rentelasten door het bedrijfsresultaat worden gedragen, is de dekkingsgraad bij voorkeur hoger dan 3. Bij bedrijven met een rentedekking kleiner dan 1 is de kasstroom niet toereikend om de rentelasten te betalen, laat staan het dividend. Niettemin leert de praktijk dat bepaalde bedrijven daar toch in slagen.

Aan de operationele winstmarge en de kapitaalkosten ten opzichte van de dividenden kan men zien of het dividend veilig is. Het verleden leert dat bedrijven met verhoudingsgewijs lage kapitaalkosten en hoge operationele winstmarges zelden in het dividend hebben moeten snoeien. Sterker nog, zij zetten vaak ook de jaarlijkse verhoging ononderbroken voort.