Voorbeeldportefeuilles | (Beperkt) herstel of topweek

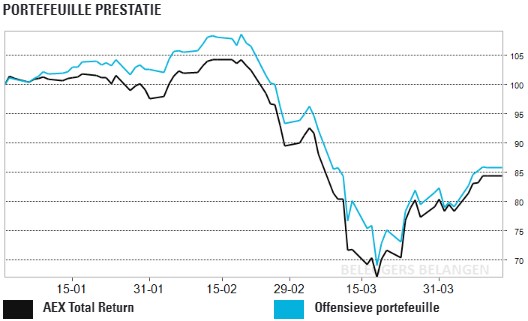

Offensieve portefeuille | Sterkste posities wegen zwaar

Het herstel van de Offensieve portefeuille zette de afgelopen week door. Het verlies over 2020 van het aandelensegment daalde van 14,3% naar 11,3%.

Toch zijn toch nog acht aandelen die dit jaar een verlies kennen van meer dan 20%. Het gaat om Aalberts (-38%), Adidas (-25%), Allianz (-26%), Eckert & Ziegler (-32%), Heineken (-23%), Pharming (-30%), TKH (-43%) en UniQure (-21%). Het merendeel van deze posities heeft een lichte weging in de portefeuille. Heineken (3,3%) en Adidas (3,0%) wegen van het het zwaarst. Ik vertrouw erop dat de dalers op termijn herstellen.

De best presterende aandelen, met koerswinst of slechts een lichte daling, hebben een relatief zware weging. Het gaat dan om Amazon (4,7%), ASML (5,9%), Intel (5,1%), Microsoft (6,6%) en Wolters Kluwer (4,7%). Dit verklaart het beperkte verlies van het aandelensegment. Met de kaspositie van 11% erbij is het jaarverlies 14,8%. De beleggingswinst sinds de start van de portefeuille is deze week opgelopen van 63,1 naar 68,1%.

- Rendement 2020: -14,8%

- Sinds start (2 november 2010): +68,1%

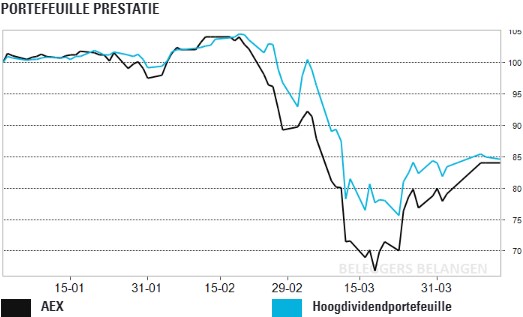

Hoogdividendportefeuille | Prima week met uitschieters

De Hoogdividendportefeuille kende een uitstekende week, waarin het verlies over 2020 werd teruggebracht tot 15,4%. Het totaalrendement sinds de start is inmiddels weer positief, met +1,3%.

Op weekbasis was er winst voor alle posities, uitgezonderd de olie-aandelen. De grootste stijgers waren allebei afkomstig uit Frankrijk. Ze werden aangevoerd door het hard afgestrafte vastgoedaandeel Klépierre, dat bijna 22% aandikte. Ook Bouygues deed het uitstekend op weekbasis, met een winst van bijna 20%.

In 2020 is er inmiddels één stijger: de Zwiterse farmaceut Roche plust 1%. De grootste daler in 2020 is, ondanks het sterke herstel afgelopen week, nog altijd vastgoedfonds Klépierre met -44%. In juli gaat het aandeel ex-dividend. Het dividendrendement is opgelopen tot ruim 11%.

- Rendement 2020: -15,4%

- Rendement sinds start (29 juni 2018): +1,4%

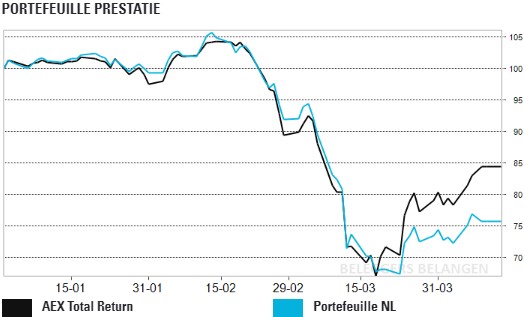

Portefeuille NL | Beperkt herstel voor Vastned

Vastned liet herstel zien in een hoopvolle korte week voor Goede Vrijdag en het Paasweekeinde.

Omdat in enkele grote Europese landen wordt gesproken over het opheffen van een deel van de beperkende corona-maatregelen, waardoor winkels volgende maand wellicht hun deuren weer zullen openen, was het vastgoedfonds met +14,8% de grootste stijger. Met -36,5% is het aandeel echter nog steeds de op een na grootse verliezer in de Nederlandse voorbeeldportefeuille over 2020, dus is er slechts sprake van een beperkt herstel.

Ook de grootse verliezer in de voorbeeldportefeuille dit jaar, ING, behoorde met +7,2% tot de grootste winnaars van de korte vorige week. De enige verliezer vorige week in de Portefeuille NL was SBM Offshore. De aandeelhouders gingen vorige week woensdag tijdens de jaarvergadering akkoord met het dividendvoorstel. Het dividend zal op 6 mei worden uitgekeerd.

- Rendement 2020: -24,3%

- Sinds start (1 juli 2013): +60,3%

Dividendportefeuille | Topweek (voor Eastman Chemical)

De Dividendportefeuille liet een fraai herstel zien op weekbasis, waardoor het verlies over 2020 is teruggebracht tot 14,1%. Het totaalrendement sinds de start in 2011 nadert inmiddels weer de +200%.

Een van de grootste stijgers op weekbasis was chemiebedrijf Eastman Chemical, dat bijna 28% opliep in lijn met het herstel van cyclische aandelen. JPMorgan verhoogde het advies naar ‘kopen’ en wijst er op dat de cyclische koerscorrectie een mooi instapmoment oplevert voor de langetermijnbelegger. Andere uitblinkers waren veelal (te) hard afgestrafte aandelen als Ecolab, H.B. Fuller, PPG Industries, Parker Hannifin en Arkema, allemaal met koerswinsten van 15-20%.

Ook de Amerikaanse healthcare-aandelen blijven het uitstekend doen, mede omdat ze profiteren van de coronapandemie. Zo pluste Medtronic, dat beademingsapparatuur maakt, ruim 16% waarmee de grens van $100 weer in zicht komt. Ook farmaceut Bristol-Myers deed het uitstekend met +16% nadat toezichthouder FDA een belangrijk nieuw medicijn (Reblozyl) tegen bloedziekten had goedgekeurd. Ook scoorde het bedrijf punten met het nieuws dat het alle Amerikanen die hun baan en ziektekostenverzekering hebben verloren vanwege de coronapandemie gratis medicijnen zal verstrekken.

Helaas was er een tegenvaller op dividendgebied: SEB liet weten het dividend met een derde te verlagen vanwege het coronavirus.

- Rendement 2020: -14,1%

- Rendement sinds start (6 september 2011): +197,0%

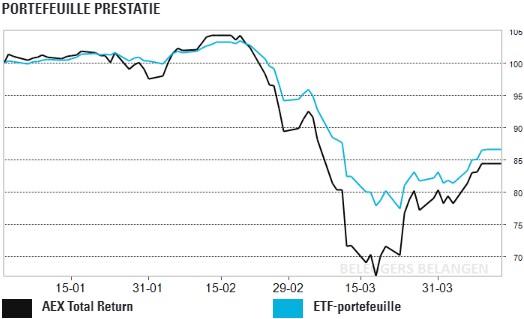

ETF-portefeuille | Eén ETF dit jaar in de plus

De 13 ETF’s in onze ETF-portefeuille hebben dit jaar 20,7% verloren. Dat is ronduit dramatisch. Het jaarverlies voor de totale portefeuille is kleiner (-14,9%) door de kaspositie van 32%.

Vorige week stond elke ETF op een negatief jaarrendement, maar deze week is dat anders. De DB x-trackers iBoxx Global inflation-linked UCITS ETF € (isin: LU0290357929), een ETF met obligaties die worden gecorrigeerd voor inflatie, staat dit jaar 2,0% in de plus. Daarmee is deze ETF ook meteen de enige met een positief jaarrendement.

Gegarandeerd rendement

De jaarwinst van de ETF wordt veroorzaakt door de alsmaar toenemende steunmaatregelen van overheden en centrale banken. Dit beleid gaat hoogstwaarschijnlijk op enig moment voor inflatie zorgen. Dan is een gegarandeerd rendement, dat ook nog eens gecorrigeerd wordt voor inflatie waardoor de koopkracht in stand blijft, aantrekkelijk.

- Rendement 2020: -14,9%

- Sinds start (14 maart 2014): +29,9%

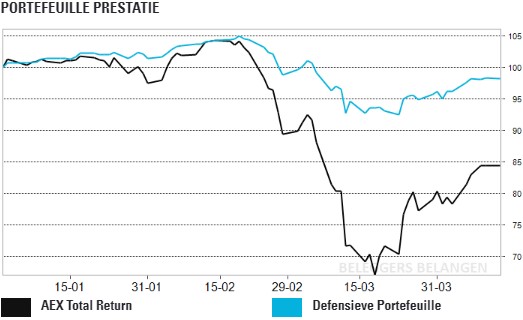

Defensieve portefeuille | Bijna geen verlies dankzij goud

Het jaarverlies van de Defensieve portefeuille is gedaald tot 0,6%. De belangrijkste oorzaak is de goudprijs. Die bereikte afgelopen maandag, uitgedrukt in euro’s, een nieuw record.

Dit jaar is het rendement van het belangrijkste edelmetaal 12,1%. De grote weging van 22,7% zorgt ervoor dat de portefeuille prima blijft liggen.

We zitten wel nog in onze maag met Münchener Rück. De Duitse herverzekeraar is dit jaar 28,5% kwijtgeraakt door de verzekeringen en herverzekeringen die moeten worden uitbetaald vanwege alle grote sportevenementen die de komende maanden niet kunnen doorgaan. Wij denken echter dat dit inmiddels in de koers verwerkt is en daarom verkopen wij Münchener Rück niet.

- Rendement 2020: -0,6%

- Sinds start (9 november 2010): +50,5%

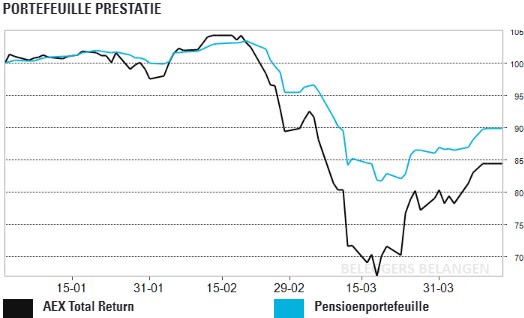

Pensioenportefeuille | Herstel aandelen en obligaties

De Pensioenportefeuille zette het herstel van de vorige week voort, maar staat ondanks forse winsten voor aandelen en obligaties dit jaar nog wel in de min. Goud boekte een bescheiden winst.

Het rendement van de Pensioenportefeuille is afgelopen week met ruim 2,2 procentpunt gestegen. Over heel 2020 staat de portefeuille nog wel op een verlies van bijna 9,9%. Alle vermogenscategorieën waar de portefeuille in belegt – aandelen, obligaties en goud – boekten afgelopen week winst. Goud steeg bijna 1,9%, maar door de zwakkere dollar bleef daar in euro’s slechts 0,7% van over. Het obligatiesegment van de portefeuille won afgelopen week ruim 3%. Grote uitblinker was de iShares $ Corp Bond ETF met een plus van bijna 4,9%. Met een rendement van 5,2% is deze ETF, die belegt in in dollars uitgegeven, solide bedrijfsobligaties, na goud (+13,4%) veruit de best renderende portefeuillepositie dit jaar.

Uitblinker

Het aandelensegment van de portefeuille won bijna 4,3%. Met een winst van 12,2% was het in Amerikaanse aandelen beleggende Dodge & Cox U.S. Stock Fund afgelopen week de absolute uitblinker. Over heel 2020 staat het fonds echter nog wel 21,7% in de min. Het Comgest Growth Europe Fund presteert met een verlies van ‘slechts’ 10,5% het beste. De MSCI Europe Index – de benchmark van het fonds – staat dit jaar 20,4% in de min.

Net als vorig jaar, profiteert het Comgest-fonds van de bewuste keuze om niet in financials te beleggen. Die hebben een weging van 15,6% in de MSCI Europe Index. Dit jaar is de sector met een verlies van 33% de slechtst presterende in Europa. Gezondheidszorg – dat een weging van ruim 27% heeft in het Comgest-fonds – doet het met een verlies van 5,4% relatief zeer goed.