Voorbeeldportefeuilles profiteren van groene weken

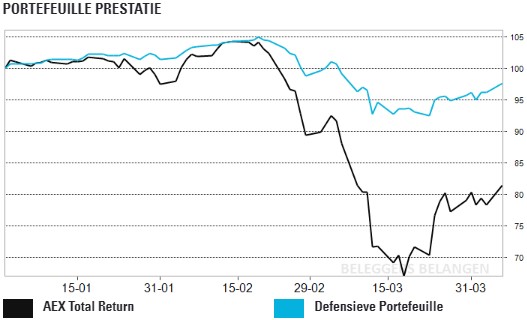

Defensieve portefeuille sterk hersteld

De elf fondsen van de Defensieve portefeuille staan gemiddeld 9,7% in de min. Ter vergelijking: de MSCI World is 16,5% kwijtgeraakt.

Een aantal fondsen begint ook weer mooie rendementen te laten zien. De aanvoerder is Walmart met 8,4%, maar Microsoft (+6,3%) en Roche (+6,8%) presteren ook prima. Er zijn nog altijd wel flinke bleeders in de Defensieve portefeuille. Münchener Rück heeft over 2020 31% verloren. Het Asian Dividend Fonds staat 21,9% lager en onze Vanguard ETF in de opkomende markten 20,2%.

Maar de combinatie van goud (+12,6) dat een weging heeft van 21% en 41% cash zorgt ervoor dat er over 2020 een verlies is van slechts 2,2%.

YTD: -2,15%

TR: 48,74%

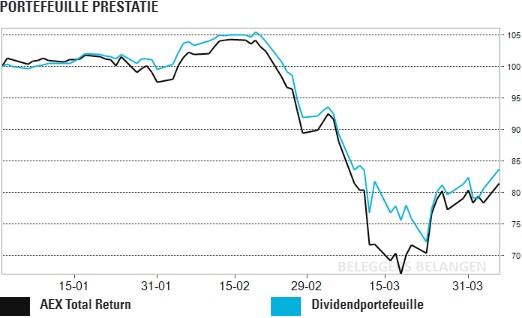

Dividendportefeuille beleeft topweek met sterk herstel en exit Accor

Wie vol belegd zit heeft de afgelopen dagen genoten van het sterke koersherstel, met tientallen procenten koerswinst binnen enkele dagen voor nagenoeg alle aandelen.

Binnen de Dividendportefeuille was er met name een sterk herstel voor de aandelen die in 2020 het hardst waren gedaald vanwege de corona-pandemie, met VF Corp als grootste stijger maandag, in lijn met alle Amerikaanse restaurantketens en (kleding)retailers die vele tientallen procenten stegen binnen enkele dagen tijd.

Helaas moest ik, zoals eerder van Marriott, ook afscheid nemen van Accor, dat dit jaar ook geen dividend zal uitkeren. Door de verkoop van de twee hotelaandelen is er nu een kaspositie van 2,9%, die ik zal inzetten als de golf van dividendverlagingen achter ons ligt.

Rendement 2020: -16,2%

Rendement sinds start: +188,0%

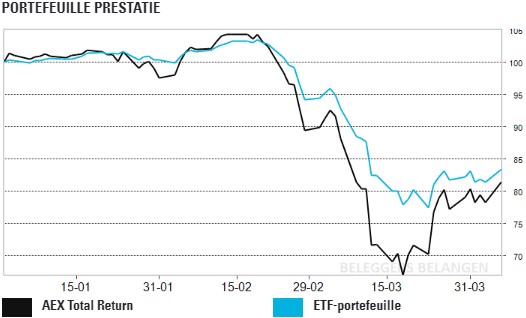

ETF-Portefeuille: technologie steekt positief af tegen de rest

Door herstellende aandelenkoersen van de laatste weken is het verlies van de ETF-portefeuille voor dit jaar afgenomen. Het jaarrendement staat nu op -16,6%, het totaalrendement staat op 27,4%.

Een ETF die een relatief klein verlies heeft is een opvallende: de iShares S&P 500 IT sector ETF (ISIN-code: IE00B3WJKG14). In deze ETF zitten aandelen zoals Microsoft, Apple en Intel. In perioden met negatieve koersuitslagen op de aandelenmarkten doen technologie-aandelen het meestal slechter dan gemiddeld. Dat is dus nu niet het geval.

De Amerikaanse technologie-index, de Nasdaq 100, heeft de afgelopen twee maanden beter gepresteerd dan de bredere S&P 500. Een verklaring is niet zo moeilijk te vinden: de wereld werkt nu massaal thuis, en voor thuiswerken is technologie nodig. Met software programma’s kan er worden vergaderd, en met hardware zoals digitale camera’s en monitors kan een geschikte thuiswerkplek gecreëerd worden. De coronamaatregelen zijn dus niet voor alle sectoren negatief.

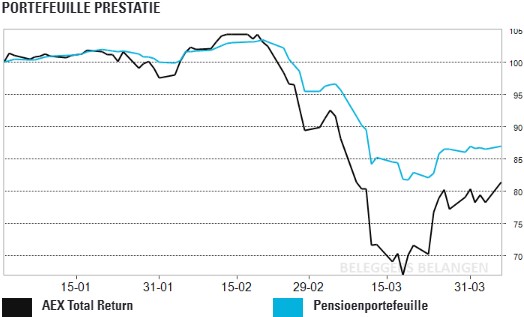

Pensioenportefeuille: aandelen, obligaties én goud in de plus

Het rendement van de Pensioenportefeuille is afgelopen week met 1,3 procentpunt opgelopen. Over heel 2020 staat de portefeuille nog wel op een verlies van 12,2%. Zowel aandelen als obligaties en vooral goud wonnen afgelopen week.

Het aandelensegment van de portefeuille won 2,2%. Het UBS Equity European Opportunity Unconstrained Fund (+6,0%), de iShares EM Dividend ETF (6,0%) en de iShares Stoxx Europe 600 Oil & Gas ETF (+5,9%) waren de opvallendste winnaars. Het obligatiedeel van de portefeuille won, mede dankzij een sterkere dollar, afgelopen week precies 1%.

De iShares Physical Gold ETC won 2% in dollars en dankzij de gestegen dollar 4,3% in euro’s. Over heel 2020 staat goud nu 12,6% in de plus. Daarmee is goud de enige vermogenscategorie uit de portefeuille die dit jaar in de plus staat.

Rendement 2020 -12,2%

Sinds start (1 juli 2011) +33,9%

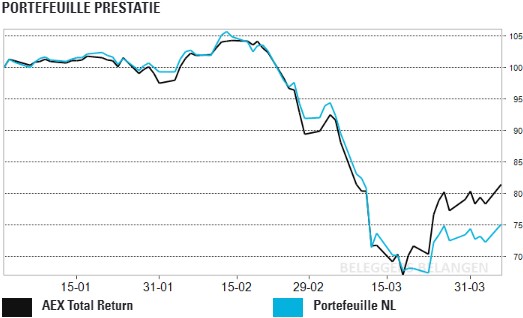

Portefeuille NL: cyclische fondsen voorop in herstel

Het verlies van de Portefeuille NL over 2020 is in een week tijd teruggelopen van -29,7% begin vorige week naar -24,9% met slotkoersen van afgelopen maandag.

De koplopers waren cyclische fondsen als AMG (+10,8%), OCI (+9,3%) en SBM Offshore (+8,3%). Vooral de eerste twee behoorden eerder dit jaar tot de grootste verliezers en in dat beeld veranderde ook na deze mooie week niet zoveel. Tot en met afgelopen maandag bedroeg het verlies over 2020 van AMG 35,3% en van OCI 34,4%. Alleen Vastned (-44,6%) en ING (-52,8%) deden het dit jaar nog slechter.

Er was weinig bedrijfsspecifiek nieuws over de genoemde fondsen. Wel verlaagde Berenberg donderdag het koersdoel voor OCI van €22,00 naar €18,00 euro bij een ongewijzigd koopadvies. De analisten voorzien dat de vrije kasstroom positief zal blijven gedurende 2020 en OCI heeft voldoende liquiditeit om de huidige crisis te doorstaan. En SBM Offshore rondde vrijdag zijn aandeleninkoopprogramma af van circa €150 mln. Tussen 13 februari en 3 april 2020 kocht SBM een totaal van ruim 12 miljoen aandelen terug voor een gemiddelde prijs per aandeel van €12,40.

Het kwartet aandelen dat de afgelopen week juist terrein verloor, was Heineken (-0,4%), Fagron (-1,6%), AkzoNobel (-2,4%) en ASR (-4,6%). ASR maakte bekend net als Aegon en NN Group voorlopig geen dividend uit te keren en het aandeleninkoopprogramma op te schorten. AkzoNobel trok vorige week dinsdag vanwege de coronacrisis de outlook voor 2020 in. Daarop volgden koersdoelverlagingen van Berenberg, Credit Suisse en KBC Securities. In de Nederlandse portefeuille is nu één positie, Ahold Delhaize, teruggekeerd naar een positief rendement over dit jaar tot nu toe.

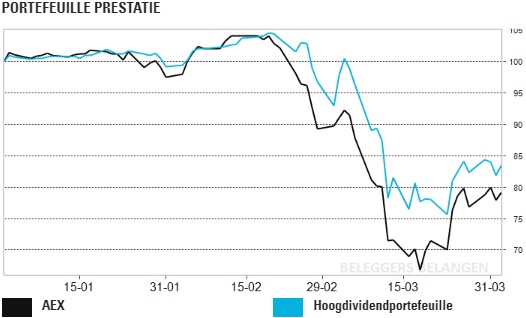

Hoogdividendportefeuille – Allianz keert wel uit, NN Group niet

Het rendement op de Hoogdividendportefeuille liep afgelopen week met bijna 2 procentpunten op. Over heel 2020 staat de portefeuille nog wel 17,4% in de min.

Het meest opvallende van de afgelopen week was het uiteenlopende dividendbeleid van de drie verzekeraars uit de portefeuille. Na de verklaring van EIOPA – het Europese adviesorgaan voor de Europese verzekeringssector – en de aanbeveling van de DNB besloot NN Group de betaling van het slotdividend op te schorten. Maar de Duitse toezichthouder BaFin volgde de aanbeveling van EIOPA niet op waardoor Allianz en Münchener Rück wel hun dividend uitkeren. Allianz heeft – net als Sanofi – besloten een ‘virtuele’ aandeelhoudersvergadering te houden waardoor het dividend toch op tijd betaald kan worden. Wel hebben Allianz en Münchener Rück hun aandeleninkoop opgeschort.

Rendement 2020 -17,4%

Sinds start (29 juni 2018) -1,1%

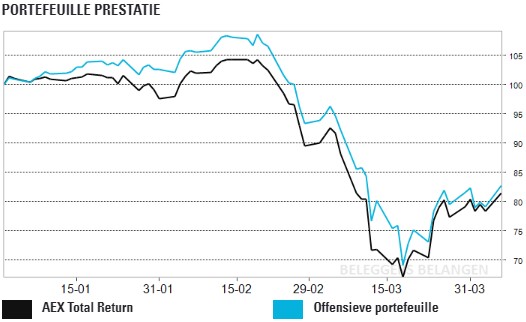

Offensieve portefeuille: geringe verbetering

De meeste aandelen in de Offensieve portefeuille stegen in koers, maar er waren ook nog dalers. Per saldo steeg het jaarrendement van het aandelendeel in de portefeuille daardoor slechts van -15,3% naar -14,3%.

Grootste stijgers en dalers

Veel aandelen stegen met 4-5 procentpunt. ASMI, Just Eat Takeaway.com en Vertex waren bij de stijgers de uitzondering met respectievelijk 7, 8 en 9 procentpunt. Veel dalers zaten in de 2-3 procentpunt verliesmarge. Experian, Eckert & Ziegler en Splunk sprongen daar met 6, 6,5 en 10 procentpunt bovenuit. Al met al was het herstel van de portefeuille beperkt.

De totale portefeuille (inclusief kasgeld) kende over 2020 een daling van 17,3%. Het rendement sinds de start van de portefeuille op 2 november 2010 bedraagt 63,1%.