Zo maak je gebruik van de rentecurve

Veel obligaties geven een negatief effectief rendement tot het einde van de looptijd. Actieve beleggers kunnen waarde toevoegen, en mogelijk zelfs een positief rendement genereren, door rekening te houden met het verloop van de rentecurve. In vakjargon heet dit ook wel ‘rolling down the yield curve’.

Opwaarts verloop

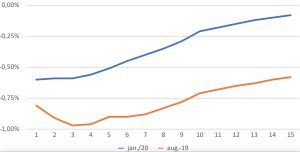

Veel uitgevende instellingen, waaronder landen, hebben obligatieleningen uitstaan met verschillende looptijden. Onder ‘normale’ economische omstandigheden geven obligaties die een langere looptijd hebben een hoger rendement dan obligaties met een kortere looptijd. Dit noemen we ook wel een opwaartse of steile rentecurve (zie onderstaande grafiek met Duitse rentecurves). Dit fenomeen is te verklaren doordat de onzekerheid voor beleggers groter is als de obligatielening nog een lange looptijd heeft. Zo daalt een obligatielening met lange resterende looptijd (hogere duration) sterker in waarde als marktrentes stijgen. Er zijn immers meerdere jaren waarover het renteverschil wijzigt. Bovendien is er een grotere kans dat de uitgevende instelling in financiële problemen komt.

Voorbeeld

Een Duitse staatsobligatie met een coupon van 0% tot februari 2030 geeft nu een negatieve vergoeding van 0,2% per jaar als u deze tot het einde van de looptijd zou aanhouden. Na drie jaar heeft u echter nog een obligatielening in bezit met een resterende looptijd van zeven jaar. Als we veronderstellen dat de renteniveaus en -curve niet veranderen, dan bedraagt het effectief rendement van de op dat moment 7-jaars Duitse lening -0,4%. Het effectief rendement is dus 0,2 procentpunt afgenomen, van -0,4 naar -0,2%. En een daling van het effectief rendement betekent een stijging van de obligatiekoers.

Lees ook: waarom de inverse rentecurve zo’n goede recessievoorspeller is

Als de belegger de lening na drie jaar verkoopt, bij ongewijzigde omstandigheden, incasseert hij dan een positief koerseffect van circa 2,0 procentpunt. Deze aanpak geeft een aanzienlijk beter resultaat dan dat de belegger direct een driejaarslening zou hebben gekocht, met een negatief effectief rendement van -0,6%, en deze tot de afloopdatum zou aanhouden. In dat geval resulteert namelijk een negatief koerseffect van 1,8 procentpunt (zie tabel).

| Resterende looptijd | Effectief rendement t=0 | Koerseffect na 3 jaar* |

| 3 jaar | -0,60% | -1,8 procentpunt |

| 7 jaar | -0,40% | +1,1 procentpunt |

| 10 jaar | -0,20% | +2,0 procentpunt |

| *Bij onveranderde renteniveaus en – curve | ||

Wanneer?

Het profiteren van het rolldown-effect werkt alleen als de rentecurve een stijgend verloop heeft. Daarbij geldt dat hoe steiler (een bepaald stuk van) de curve is, hoe gunstiger het uitpakt. Daarnaast is het van belang dat er geen substantieel hogere obligatierentes worden verwacht. Een stijgende obligatierente heeft immers een groter negatief koerseffect voor een langer dan voor een korter lopende lening. En hiermee zou dan het positieve effect van het korter worden van de obligatielening (ruimschoots) teniet worden gedaan.

De rentecurve van sterke eurolanden is sinds de zomer van 2019 behoorlijk versteild door de oplopende lange rente. Zo steeg de Duitse tienjaarsrente bijvoorbeeld van -0,7% naar -0,2%. De Europese Centrale Bank (ECB) is helder in haar beleid. Voorlopig hoeven we geen verhoging te verwachten van het officiële beleidstarief, dat nu op -0,5% staat. Dit zorgt ervoor dat de korte obligatierentes op de huidige lage niveaus kunnen blijven. En wij voorzien dit jaar geen zeer sterke stijging van de langere rentes. Dit komt aan de ene kant door de gematigde economische groei en inflatieverwachting en aan de andere kant door de opkoop van staatsobligaties door de ECB en het bescheiden extra aanbod van staatspapier door het begrotingsevenwicht in diverse landen.

Gebruik maken van de rentecurve

Bij een opwaarts lopende rentecurve heeft het verstrijken van de tijd een positief effect op de obligatiekoers. Veel beleggers kunnen gebruik maken van dit gegeven als ze verwachten dat renteniveaus en -curves niet substantieel zullen veranderen. Actieve beleggers in individuele obligaties kunnen hierop inspelen en het zogenaamde rolldown-effect tussentijds incasseren. Ook actieve obligatiefondsmanagers benutten deze strategie.

Ook voor buy-and-holdbeleggers is het gunstiger om te spreiden, door obligaties met langere looptijden op te nemen als de curve opwaarts loopt. Uiteraard geldt dat hoe steiler de curve is, hoe groter het rolldown-effect zal zijn. Wat dat betreft ziet de Duitse rentecurve er nu een stuk beter uit dan in de zomer van 2019 het geval was.

Ellen Engelhart is obligatieanalist bij Van Lanschot Kempen. Ze heeft geen belangen in de beschreven obligatietitels. Kijk voor meer informatie hier.