De inverse rentecurve | Waarom het zo goed recessies voorspelt

De belangrijkste economische gebeurtenis van 2019 deed zich vorige week voor, toen de Amerikaanse tweejaarsrente de tienjaarsrente oversteeg. Dit heet een inverse rentecurve. Zo’n beweging is ongebruikelijk, want wie zijn geld in de tienjaarsrente steekt is het vijf keer zo lang kwijt als wie een tweejaarslening koopt. Een lening met een langere looptijd betekent meer risico. Maar in plaats van voor dat extra risico te worden gecompenseerd, wordt de koper van een tienjaarslening bij een inverse rentecurve ‘beloond’ met een lager rendement dan wie een tweejaarslening koopt.

De inverse rentecurve en recessies in het verleden

Sinds in 1971 de gouden standaard werd losgelaten, die de koers van de dollar koppelde aan de goudprijs, is een inverse rentecurve zonder uitzondering de voorbode gebleken van een recessie. Ook is er nooit een recessie geweest zonder dat de rentecurve invers is gegaan. Dit is belangrijke informatie voor aandelenbeleggers, omdat in recessies de aandelenkoersen sterk dalen. Tijdens de vorige Amerikaanse recessie, in 2008, raakte de S&P500 – de belangrijkste Amerikaanse index – maar liefst 57% van zijn waarde kwijt.

In 2001 was dat 49% en in 1990 was het 20%. (Dat er in 1990 zo veel minder van de koersen af ging dan in 2001 en 2008 komt doordat de aandelenkoersen het in de jaren ervoor al niet zo goed hadden gedaan. Zo was de S&P500 bij de crash van oktober 1987 in één dag bijna 25% in waarde gedaald. De waardering van aandelen was in 1990 dan ook een stuk lager dan in 2001 en 2008.)

Waarom de inverse rentecurve een recessie voorspelt

De reden dat de inverse rentecurve zo goed werkt als indicator, is dat de tweejaarsrente meebeweegt met het rentetarief van de Amerikaanse centrale bank, de Fed. Tijdens een fase van hoogconjunctuur verhoogt de centrale bank de rente om te zorgen dat de economie niet oververhit raakt. De tweejaarsrente beweegt dan mee omhoog. Voert de Fed de renteverhogingen echter te ver door, dan begint de economie af te koelen. Investeerders zien dan geen mogelijkheden meer om te investeren en kopen de tienjaarsrente als veilige haven. De bewegingen van de obligatierente zijn tegengesteld aan de koers. Het aankopen van de tienjaarsrente, ook wel de lange rente genoemd, zorgen er dan dus voor dat de tienjaarsrente daalt.

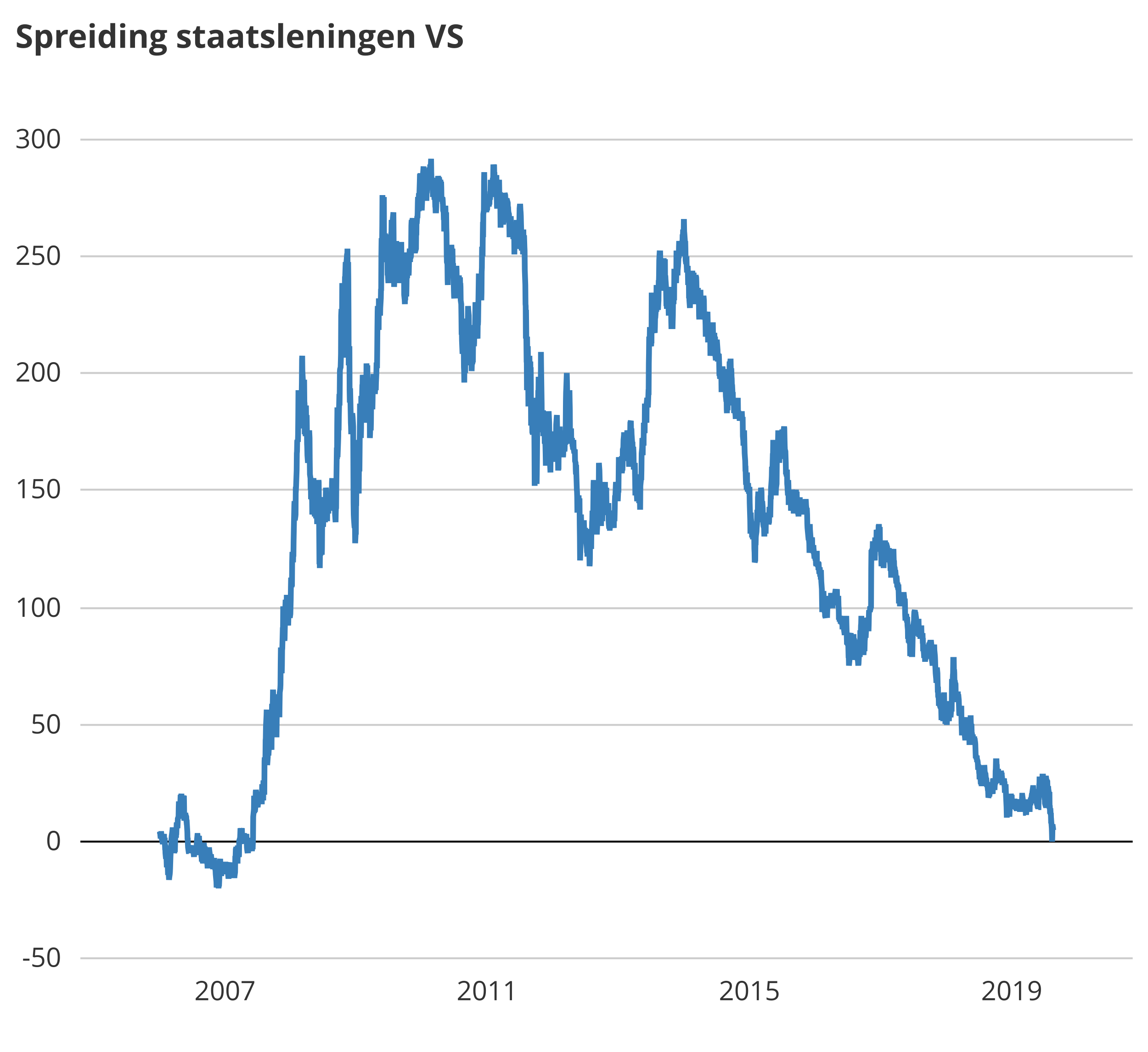

Op 18 februari 2010 bereikte het verschil tussen de tweejaarsrente en de tienjaarsrente met 294 basispunten de hoogste stand van de huidige cyclus. Het businessmodel van banken laat zien dat dit goed werkt voor een economie. Ze lenen hun geld lang uit (denk bijvoorbeeld aan hypotheken) en financieren dit met kortlopende leningen. Het is lekker geld verdienen voor banken als de spread tussen lange en korte leningen bijna drie procentpunt bedraagt. Zien banken echter geen mogelijkheid om hun geld winstgevend uit te lenen, dan draaien ze de kredietkraan dicht. Dat versterkt de kans op een recessie.

Twintig maanden wachten

De toegenomen waarschijnlijkheid van een Amerikaanse recessie wil echter niet zeggen dat de belegger meteen weg moet uit (Amerikaanse) aandelen. In het verleden hebben aandelen meerdere nieuwe recordstanden neergezet nadat de rentecurve invers is geraakt. Het duurde gemiddeld zo’n twintig maanden voordat de recessie eindelijk een feit was. Dat zagen we bijvoorbeeld een kleine vijftien jaar geleden. Op 27 december 2005 raakte de rentecurve invers. Beleggers die toen verkochten, liepen een rendement van 28% mis op de S&P500. Pas in oktober 2007 zette de index namelijk de laatste all time high neer van de toenmalige bullmarkt.

De mooiste rendementen van een bullmarkt liggen altijd aan het begin en aan het einde. En toen de bullmarkt in oktober 2007 eindigde, lag de tienjaarsrente 65 basispunten hoger dan de tweejaarsrente. Het gevaar is dus niet zozeer een rentecurve die invers is, maar een inverse rentecurve die opeens weer positief is en sterk begint op te lopen (zie grafiek).

Aandelen verkopen bij een inverse rentecurve?

Het is dus zonde om te verkopen zodra de rentecurve invers wordt. Maar wie blijft zitten, moet wel goed weten wat het moment is om uit te stappen. Het snelle draaien van de rentecurve wordt veroorzaakt door het beleid van de Amerikaanse centrale bank(FED), die in rap tempo de rente verlaagt omdat de Amerikaanse economie sterk vertraagt. Dit trekt de tweejaarsrente naar beneden, waardoor hij weer onder de tienjaarsrente komt te liggen.

De positieve rentecurve zorgt ervoor dat banken voor de korte termijn goedkoop kunnen lenen om dat geld voor de langere termijn duurder uit te lenen. De kredietgroei komt daardoor weer op gang, wat de economie gezond maakt. Zo begint de volgende cyclus.