Correctie of nieuwe berenmarkt?

Traditiegetrouw waren in de maand oktober de koersschommelingen op de aandelenmarkten groter dan in de andere maanden. Uit onderzoek komt duidelijk naar voren dat oktober de meest volatiele maand is van het jaar, zelfs wanneer men de beurskracht van 1987 en 2008 buiten beschouwing laat. Dit jaar werden beleggers wereldwijd nerveus door een opeenstapeling van zorgen. De onrust wordt gevoed door de Chinese groeivertraging, de handelsoorlog, de hogere rente, de Italiaanse begrotingsplannen, de olieprijs, de overwaardering van aandelen, de vrees voor een nieuwe wapenwedloop…

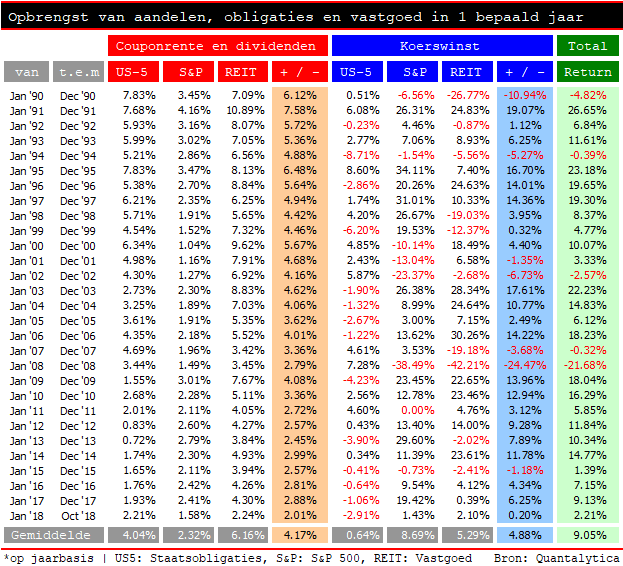

Gemiddeld genomen

Het goede nieuws is dat de volatiliteit op de markten in de regel na oktober snel afneemt en dat aandelen in de laatste twee maanden van het jaar flink stijgen. Maar ja, dat is gemiddeld genomen. Beleggers die nerveus worden van correcties van 10 à 15%, hebben eigenlijk weinig te zoeken op de beurs. Om de elf maanden is er een correctie van 10%, elke tweeënhalf jaar een van 20% en om de dertig jaar volgt een bloedbad, zoals in 2008. En ja, de volgde beurskrach komt eraan, maar het kan nog anderhalf jaar duren…

Correctie hoort erbij

De kans dat aandelenmarkten met 20% stijgen, is vier keer groter dan de kans dat ze met 20% dalen. Maar ook koersdalingen van 30% horen erbij. Op tijd verkopen is het devies, maar dat is gemakkelijker gezegd dan gedaan. Achteraf gezien is het een eitje om te zeggen waar en wanneer men welk aandeel had moeten kopen en verkopen, maar zo simpel is het niet. Als u vandaag tien beursexperts vraagt wat u moet doen, dan krijgt u tien verschillende antwoorden, allemaal gericht op de korte termijn. Zij worden immers betaald om handel (aan- en verkooptransacties) te generen. Het is net zoals aan een kapper vragen of uw haar geknipt moet worden, dan mag er altijd wat vanaf.

Essentie van beleggen

Natuurlijk, als u tijdig uit de markt stapt, blijven pijnlijke koersverliezen u bespaard. Maar de focus op timing gaat voorbij aan de essentie van beleggen. Het bepalen van het juiste instap- en uitstapmoment, is een kunst die weinig beleggers beheersen. Volgens velen is diversificatie (spreiding) het toverwoord. Het doel van diversificatie is het verlagen van het algehele portefeuillerisico door het vermogen te spreiden over activa die los van elkaar staan en samengebracht minder risicovol zijn. Door obligaties en vastgoed toe te voegen aan uw aandelenportefeuille, doet u al aan diversificatie.

Diversificatie werkt

Om aan te tonen dat diversificatie werkt, spreiden we het beschikbare werkkapitaal evenredig over obligaties, aandelen en onroerend goed. Waarom? Dit zijn drie beleggingscategorieën waarmee men inkomen kan genereren. Zij betalen op regelmatige basis couponrente en dividend, wat bij grondstoffen en derivaten niet het geval is. Tegelijkertijd leggen we de focus op de lange termijn. Dat wil zeggen dat telkens de beleggingshorizon vijf jaar is. In die blokperiode worden geen titels verkocht, noch bijgekocht. Omdat dit een vorm van passief beleggen is, beleggen we uitsluitend op indexniveau. En ten slotte focussen we ons op de financiële markten van de Verenigde Staten. Wall Street is niet alleen de best gedocumenteerde markt ter wereld, de tijdreeksen in Bloomberg reiken verder terug in de tijd dan de versnipperde markten van Europa.

Vorm van inkomen

Voor beleggers die couponrentes en dividenden als een vorm van inkomen zien, is het behoud van kapitaal essentieel. Eigenlijk geldt dat voor elke belegger, maar wie inkomensgericht gaat beleggen, wil ook zijn koopkracht behouden. De inleg mag zeker niet in het gedrang komen. Meer nog, het werkkapitaal moet groeien om de geldontwaarding tegen te gaan. Obligaties bieden an sich op het einde van de looptijd geen koerswinst. De belegger die in de onderzoeksperiode na een jaar toch onverhoopt zijn schuldpapieren moest verkopen, kon niettemin op een kleine koerswinst rekenen. Die winst gaat echter volledig op conto van de dalende rente… Aandelen doen het wat dat betreft stukken beter. Door de jaren heen komt het gemiddelde uit op 7%. Dat is het twee keer zoveel als de gemiddelde koersontwikkeling van vastgoedaandelen.

De linkerhelft van de bovenstaande tabel somt de couponrentes en de dividendrendementen van Amerikaanse obligaties en (vastgoed)aandelen op, de rechterhelft de koersontwikkeling in individuele jaren. De onderstaande tabel toont de opbrengst van aandelen, obligaties en vastgoed door de jaren heen, dat wil zeggen over perioden van vijf jaar.

De belegger die een gespreide beleggingsportefeuille aanhoudt, harkte door de jaren heen aan dividenden en couponrentes een rendement van 4,9% binnen, terwijl de waarde van de onderliggende vermogenstitels ook nog eens met 4,1% steeg. Het gemiddelde totaalrendement van alle 5-jaarperiodes komt hiermee uit op 9,1 rond, op jaarbasis wel te verstaan.

Discipline, diversificatie en dividend

Bovenstaande opbrengsttabel toont aan dat op een beleggingshorizon van vijf jaar het totaalrendement telkens positief is, ook al daalden de aandelenkoersen op Wall Street. Natuurlijk is het een vereenvoudigde weergave van de werkelijkheid, maar het gaat erom dat een gezonde diversificatie onnodige risico’s verwijdert zonder dat men aan rendement inboet. Kortom, met de drie d’s van beleggen komt u een heel end. Met discipline, diversificatie en dividend verdwijnt de vraag ‘correctie of nieuwe berenmarkt’ naar de achtergrond. An sich zijn koersschommelingen een bron van risico, maar als door de volatiliteit de naald van het koerskompas op tilt slaat, ontstaan er ook mooie koopkansen. U krijgt dan namelijk de gelegenheid om goede aandelen voor spotprijzen in te slaan.