Column: wat ging er in vredesnaam door u heen?

Hij sprak achteraf de aandeelhouders toe die Sun hadden aanschaft voor $64 per stuk. Op deze koers was de beurswaarde van het bedrijf tien maal hoger dan de omzet.

Confronterende vragen

McNealy hield zijn toehoorders een aantal confronterende vragen voor. Of ze wel wisten dat die koers van $64 betekende dat het bedrijf de volgende tien jaar de volledige omzet zou moeten uitkeren als dividend, wilden ze hun investering terugverdienen. Hoe ze in vredesnaam konden denken dat het bedrijf de komende tien jaar geen kosten zou maken. Of ze niet beseften dat hij de ceo was van een computerbedrijf. Of ze soms dachten dat er 39.000 mensen gratis voor hem zouden werken. Hoe het toch zou komen dat de Amerikaanse overheid geen belasting van Sun Microsystems wilde hebben. En of ze dachten dat het bedrijf over tien jaar nog steeds de beste zou zijn en zijn producten nog steeds zou kunnen verkopen als er tot die tijd niets zou worden uitgegeven aan onderzoek en ontwikkeling.

Daarna deed McNealy er nog een schepje bovenop. Of de aandeelhouders wel beseften hoe belachelijk hun aannames waren. Hoe ze het in hun hoofd haalden om de aandelen van zijn bedrijf te kopen op een koers van $64. Waarom hij überhaupt een jaarverslag maakte. Wat er in vredesnaam door deze beleggers heen was gegaan.

Extreem duur

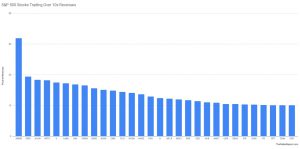

Er waren in het jaar 2000 28 bedrijven in de S&P500 die een beurswaarde hadden van 10 keer de omzet. Vandaag de dag zijn het er 30. Amerikaanse aandelen zijn zonder twijfel extreem duur.

Neem bijvoorbeeld de creditcardmaatschappij Visa. In 2013 had die een omzet van $12,8 mrd. Dit jaar stevent Visa af op $20 mrd. Dat is 56% groei in vijf jaar. De beurswaarde is in deze periode echter gegroeid met maar liefst 148%: van $123 mrd naar $ 305 mrd.

Miljardenomzet

Andere Amerikaanse bedrijven met een beurswaarde van boven de $100 mrd en een waardering van minstens 10 keer de omzet zijn Facebook ($460 mrd), Mastercard ($231 mrd), Nvidia ($174) mrd), Netflix ($164 mrd), Adobe ($133 mrd) en Salesforce ($119 mrd). De andere 24 bedrijven vallen allemaal in de orde van grootte van tientallen miljarden aan beurswaarde.

Dit zijn geen kleine jongens, die hun omzet op korte termijn kunnen laten exploderen. Er kunnen dan ook mijn inziens twee dingen gebeuren. In het gunstigste geval blijven op een termijn van vijf jaar de marktwaardes van deze 30 bedrijven in stand en loopt hun omzet sterk op. De belegger heeft dan geen koerswinst, maar de waarderingen zijn normaler. In het ongunstigste geval gaan deze 30 aandelen naar een normale waardering. Als dat gebeurt, kijkt de belegger tegen grote koersverliezen aan. Geen van beide perspectieven is erg aanlokkelijk.