Beleg nu in grondstoffen | Twee ETF’s voor komende bullmarkt

Een analyse van de grondstoffenmarkt deed mij besluiten om voor het eerst met koopadviezen te komen voor de gehele markt. Met ‘grondstoffenmarkt’ doel ik voor alle duidelijkheid niet op de edelmetalen, want daarvoor gelden andere drijfveren en waarderingsmethoden.

Ik heb nooit eerder de volledige grondstoffenmarkt geadviseerd, omdat ik altijd wil zeilen met de wind in de rug. Dat uitgangspunt staat haaks op het belangrijkste gegeven van de grondstoffenmarkt, namelijk dat grondstoffenprijzen op lange termijn altijd dalen.

Waarom beleggen in grondstoffen weinig rendabel is

De oudste grondstoffenindex ter wereld is de CRB-index, die dateert van 1958. Hierin zitten allerlei producten, uiteenlopend van koper tot staal, van wol tot rubber en van suiker tot levend vee. In totaal omvat de index de negentien belangrijkste grondstoffen voor de wereldeconomie. Onderzoeksbureau BCA Research heeft volgens de daarvoor geldende criteria de CRB-index teruggerekend tot 1802.

Vervolgens corrigeerde BCA Research voor inflatie, waardoor een index is ontstaan van reële grondstoffenprijzen. En wat blijkt? Grondstoffenprijzen laten een voortdurende daling zien. In de afgelopen 219 jaar bedroeg de gemiddelde prijsdaling 0,8% per jaar.

In de praktijk is het verlies echter nog groter dan die 0,8% per jaar. Dat komt omdat de inflatiecijfers van de overheid niet de werkelijke jaarlijkse inflatie weergeven. Wordt een product te duur, dan komt er immers een vergelijkbaar, goedkoper product in het inflatiemandje.

Of de overheid doet de zogeheten Toblerone-truc: zelfde prijs, maar er gaat een stukje minder chocola in de verpakking. Een werkelijk inflatiecijfer dat hoger is dan het gerapporteerde, impliceert een groter verlies aan waarde.

Goud en aandelen

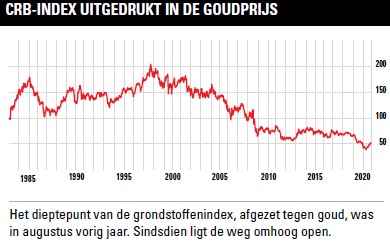

De beste maatstaf voor inflatie over de extreem lange termijn is goud. Goede wijn kostte in het Romeinse rijk, uitgedrukt in goud, evenveel als nu. Maar de afgelopen veertig jaar daalde de CRB-index uitgedrukt in goud met 2,1% per jaar. Dat verklaart eens te meer waarom u van mij nooit het advies hebt gekregen om voor de lange termijn te beleggen in grondstoffen.

Aandelen daarentegen hebben op de lange termijn altijd de wind in de zeilen. Professor Jeremy Siegel, verbonden aan de Wharton School van de Universiteit van Pennsylvania, heeft in zijn boek Stocks for the Long Run aangetoond dat het aandelenrendement tussen 1802 en 1994 gecorrigeerd voor inflatie 7% per jaar bedraagt. Amerikaanse aandelen hebben de afgelopen 27 jaar hetzelfde resultaat geboekt. Hoe langer de belegger aandelen kan aanhouden, hoe dichter bij de 7% per jaar of 100% per tien jaar de belegger uitkomt.

Aandelen stijgen op lange termijn altijd meer dan de inflatie, terwijl grondstoffen op lange termijn altijd minder stijgen dan de inflatie. Zie daar het fundament onder mijn overtuiging dat een belegger zich op aandelen moet richten en niet gaat beleggen in grondstoffen.

Technologische vooruitgang

Er is maar één oorzaak voor het al meer dan tweehonderd jaar aanhoudende negatieve sentiment op de grondstoffenmarkt, en dat is de technologische vooruitgang. De ontwikkelingen zijn zo snel gegaan, dat het ons nu minder moeite kost om 7,8 miljard mensen te eten te geven dan in 1890 om 900 miljoen mensen te voeden. Ondertussen verbruiken alle aardbewoners vandaag de dag samen ook nog eens veel meer grondstoffen dan hun voorvaderen ruim een eeuw geleden deden.

Een simpel voorbeeld van technologische vooruitgang biedt de olie-industrie. In 2008 was de olieprijs $147 per vat en volgens velen onderweg naar een veelvoud daarvan, simpelweg omdat de olie bijna op was. Vervolgens ontdekten we dat we in plaats van verticaal ook horizontaal konden boren, waarna de olieprijs acht jaar later 80% lager stond.

Wanneer je wel kunt beleggen in grondstoffen

Toch is het niet altijd kommer en kwel voor wie wilde beleggen in grondstoffen. In de afgelopen ruim 200 jaar zijn er af en toe extreem sterke rally’s geweest, waarin de prijzen in korte tijd meer dan verdubbelden. Dat was het geval tijdens de Amerikaans-Britse oorlog van 1812-1815, de Amerikaanse burgeroorlog (1861-1865), de Eerste Wereldoorlog (1914-1918) en de Vietnamoorlog (1955-1975). Dit zijn altijd perioden dat overheden veel meer geld uitgeven dan dat er binnenkomt. Dat jaagt de inflatie aan en daar profiteert de grondstoffenmarkt van.

Wie wil weten wanneer de grondstoffenmarkt weer in vuur en vlam komt te staan, moet dus voorzien wanneer de overheidsuitgaven flink zullen toenemen, met inflatie tot gevolg.

In de jaren na de oorlog bracht vooral inflatie de schulden terug naar lagere niveaus, veel meer dan de economische groei. In 1980 was de Britse schuld gedaald naar 30%. Tegelijkertijd stond de CRB-grondstoffenindex aan het eind van de Tweede Wereldoorlog op 50, en in 1980 op 330.

De geschiedenis herhaalt zich

Ik denk dat de huidige situatie op de Amerikaanse financiële markten, vanaf 2000 tot nu, veel overeenkomsten vertoont met de financiële markten in de periode 1929 tot 1942. De jaren 1929 en 2000 staan ieder voor zich bekend vanwege het knappen van een enorme zeepbel op de beurs. Het leeglopen van beide bubbels leidde tot een enorme deflatoire druk op het financiële systeem.

De Fed van deze eeuw wil niet dat de extreme deflatoire omstandigheden van de jaren dertig zich herhalen, en bracht de rente in een paar jaar tijd fors omlaag naar uiteindelijk 1% in juli 2003.

Vervolgens ging de Fed nog een stap verder door in de eerste jaren van het herstel van de financiële markten, in de periode 2003-2004, de rente op 1% te laten. Werkelijk alles was geoorloofd, want de centrale bank wilde koste wat kost deflatie zoals in de jaren dertig voorkomen.

Fed vs deflatie

Ondanks alle extreem stimulerende maatregelen van de Fed is het gemiddelde Amerikaanse inflatiepercentage over de afgelopen twintig jaar blijven steken op 1,7%, terwijl het doel 2% was. Dit geeft aan hoe extreem sterk de deflatoire krachten zijn en dat het alles behalve zeker is dat de Fed de deflatie zal verslaan.

De Amerikaanse centrale bank heeft onlangs aangekondigd het doel van 2% inflatie per jaar te hebben losgelaten. Nu wordt gemikt op gemiddeld 2% over een langere periode. Dit staat garant voor nog meer stimulerende maatregelen van de Fed en ongetwijfeld nog meer speculatie op de aandelenmarkten.

Inflatie is extreem vervelend in een economie waarbij er nauwelijks schulden zijn. Het leidt er immers toe dat de reële waarde van vermogens daalt. De Amerikaanse overheidsschulden bedroegen aan het begin van de jaren tachtig maar 30% van de totale omvang van de Amerikaanse economie. Er was dus wat te beschermen.

Hoewel inflatie een kwestie van tijd is, is het nog niet zo ver. Maar als de inflatie zich daadwerkelijk aandient, zal er onder de huidige omstandigheden geen Volcker opstaan bij de Fed. De actuele Amerikaanse overheidsschuld is daarvoor met 135,6% simpelweg te hoog.

Coronavirus

De Amerikanen lieten de periode van deflatie van de jaren dertig pas achter zich toen ze betrokken raakten bij de Tweede Wereldoorlog. Dit was het moment dat de overheidsuitgaven door het dak gingen. Centrale banken stimuleren vooral de financiële markten en overheden stimuleren vooral de economie.

De afgelopen jaren dacht ik dan ook dat er een grote oorlog nodig was om de deflatoire krachten te verslaan. Het coronavirus heeft er echter voor gezorgd dat overheden geld zijn gaan uitgeven alsof er een grote oorlog gaande is.

Vorig jaar zijn de overheidsuitgaven weer door het dak gegaan. De Amerikaanse begroting werd afgesloten met een recordtekort van $3,13 bln. Dat is ruim drie keer zoveel als het tekort van $984 mrd van 2019, en ruim het dubbele van het vorige record ($1,4 mrd in 2009, tijdens de wereldwijde financiële crisis.)

Ik denk dan ook dat dit het moment is dat de deflatoire krachten definitief worden verdrongen door de inflatiekrachten, die wereldwijd onvermijdelijk de kop zullen opsteken. Daarom denk ik dat het een mooie moment is om te beleggen in grondstoffen.

Goud delen door CRB

Vanaf het dieptepunt in 1933 tot 1951 ging de CRB-index van 29,30 naar 134,86 punten. Een rally van 360%, gecorrigeerd voor inflatie. Delen we de goudprijs door de CRB-index, dan lag het dieptepunt van de grondstoffenindex op 5 augustus 2020.

Door de CRB-index te delen door goud, op lange termijn de beste maatstaf voor inflatie, krijgen we reële rendementen en kun je daarmee dus goed vergelijken wat de resultaten van verschillende beleggingen zijn. De CRB heeft de afgelopen maanden een enorme rally laten zien en won uitgedrukt in goud 33,0%.

Andere ontwikkelingen

Er zijn nog andere ontwikkelingen die de inflatie gaan versnellen. Vroeger bracht de wereld veel werk naar China omdat het land het goedkoopst kon produceren. Nu worden er bij deze route steeds meer vraagtekens gezet. Deze productie nu weer naar het thuisland terughalen betekent dat de prijzen stijgen.

Daarnaast zijn er steeds meer landen die grondstoffenvoorraden aanleggen omdat de wereldpolitiek hun te onzeker is. Net als tijdens de Koude Oorlog. Dit gaf in de jaren zestig en zeventig extra opwaartse druk op de grondstoffenprijzen. Zo’n 90% van de grondstoffenmarkt kampt al met tekorten. Een langjarige bearmarkt zoals die bij de grondstoffen is geweest, wakkert immers geen investeringen aan.

Daarnaast leidt klimaatverandering tot een enorme druk om over te gaan naar duurzaam. Veel grondstoffen zijn alles behalve duurzaam en zelfs als de olieprijs naar $100 gaat, zal bijna geen enkel bedrijf er gezien de maatschappelijke druk aan denken om naar extra olie te gaan zoeken.

Door die groene revolutie nemen de tekorten nog verder toe en zullen de prijzen sterk stijgen. Tel daarbij extra inflatie en grondstoffen zullen meer gaan stijgen dan veel mensen nu denken.

Hoe te beleggen in grondstoffen

Ik wil dit thema bespelen via ETF’s en juist niet met individuele grondstoffen omdat ik een zo hoog mogelijk rendement wil met een zo laag mogelijk risico. Bij sommige grondstoffen speelt het weer een zeer sturende rol in de prijs en daar wil ik geen blootstelling aan hebben.

Daarnaast kan het gebeuren dat een grondstof door technologische vooruitgang opeens minder gevraagd is; toen er aardgas in Nederland kwam gingen de kolenmijnen dicht. Ook dat risico ga ik uit de weg.

Grondstoffen ETF’s

Ik kom uit bij twee aantrekkelijke grondstoffen-ETF’s: de Lyxor CRB ETF en de iShares Diversified Commodity Swap ETF. In de iShares zit wel een grote weging voor goud (13,8%) en zilver (4,1%). In de CRB-index bedraagt deze weging respectievelijk 5,7 en 1,01%, terwijl de CRB in tegenstelling tot de iShares juist weer zwaar in olie zit (23%). Als u een positie heeft in edelmetalen, zou ik voor Lyxor gaan. Heeft u geen edelmetalen, dan adviseer ik u iShares.

De enige kanttekening bij grondstoffenbeleggingen is dat het altijd synthetische beleggingen zijn. Dit betekent dat de onderliggende waarde niet in bezit is van de partij die de ETF uitgeeft, maar dat er een tegenpartijrisico is.

Lyxor en iShares zijn professionele partijen die er zonder problemen in zijn geslaagd het grootste tijdperk van tegenpartijrisico (2008) door te komen. Daarnaast hebben zij ook onderpand van de tegenpartij in bezit (bijna altijd staatsobligaties) wat extra zekerheid geeft.

| Naam | Lyxor CRB ETF | iShares Diversified Commodity Swap ETF |

| Code | CRB | EXXY |

| ISIN: | LU1829218749 | DE000A0H0728 |

| Notering | EPA | XET |

| AUM | €785 mln | €1,3 mrd |

| Kosten | 0,35% | 0,46% |

| Opbouw | synthetisch | synthetisch |