Portefeuilles | Verkopen, aankopen en afwachten

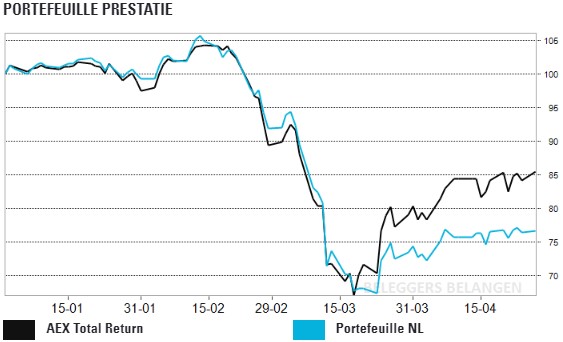

Portefeuille NL | Twee aankopen en een verkoop

Twee nieuwe aanwinsten voor de Portefeuille NL na het verkoopadvies van vorige week op Heineken. De bierbrouwer haal ik tegen de slotkoers van dinsdag 28 april uit de Nederlandse voorbeeldportefeuille.

De trading update van vorige week viel onze sectorredacteur Jaap Barendregt tegen. De lagere afzet door de horecasluiting bleek zwaarder te wegen dan het hogere thuisgebruik van licht- en non-alcoholische drank. Aangezien de Portefeuille NL in beginsel bestaat uit de Nederlandse favorieten van onze sectorredacteuren, is verwijdering van Heineken uit de voorbeeldportefeuille onontkoombaar.

Nieuwe aanwinsten

Met de cash van Heineken en dat van het eerder dit jaar verkochte Basic-Fit doe ik, ook tegen slotkoetsen van 28 april, twee nieuwe aankopen. Dat zijn Altice Europe, favoriet in de sector Telecommunicatie, en CM.com, favoriet in de sector Technologie (onderdeel software en dienstverlening).

- Rendement 2020: -23,3%

- Sinds start (1 juli 2013) +62,4%

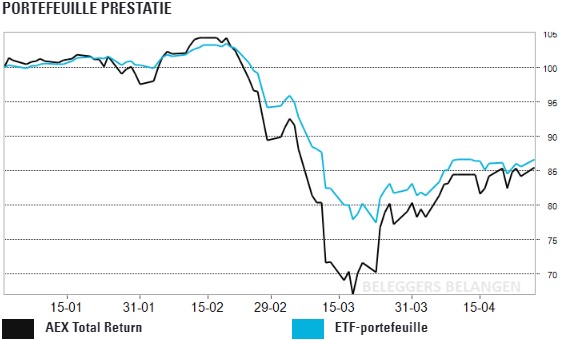

ETF Portefeuille | Hoofdpijn van UK Dividend ETF

De ETF-portefeuille is afgelopen week verder hersteld, tot de hoogste koers sinds begin maart.

Sinds deze week is er naast de DB X-trackers iBoxx Global Inflation-linked een tweede fonds dat over 2020 in de plus staat. Dit is de iShares S&P 500 IT Sector. De plussen zijn met respectievelijk 2,3% en 0,8% echter wel klein.

De 13 ETF’s staan dit jaar gemiddeld 18,4% in de min. Vooral de iShares UK Dividend geeft ons hoofdpijn met een verlies van 37,6% over 2020. De positie heeft het overigens nooit goed gedaan, met een negatief rendement van 22,6% sinds de opname in 2014.

We houden nog steeds 32,3% in kasgeld aan. De stevige rally van de afgelopen weken heeft ons verrast, dus we doen geen aankopen.

- Rendement 2020: -13,2%

- Sinds start (14 maart 2014): +32,5%

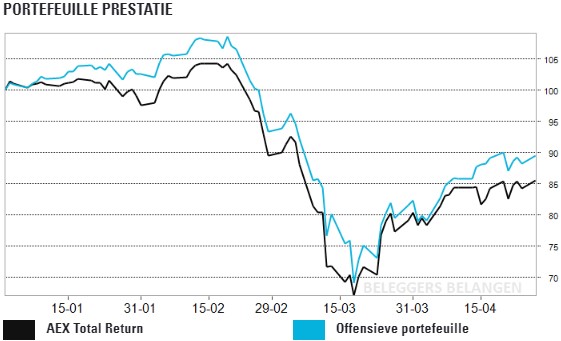

Offensieve portefeuille | Geen beweging

De Offensieve portefeuille bewoog de afgelopen week niet. De koersbewegingen compenseerden elkaar, waardoor het jaarrendement over 2020 met -10,5% gelijk bleef.

De grote verandering van de laatste week was de verwijdering van Heineken. Aangezien de opening van de horeca op zich laat wachten, komt er na maart ook in april, mei en juni nog een dramatische omzetdaling die niet kan worden gecompenseerd door toenemende bierconsumptie thuis. En wie weet houdt de omzetdaling nog langer aan, want het coronavirus kwam van Oost naar West en zo zal hij waarschijnlijk ook weer verdwijnen. Voor Heineken liggen met Mexico en Brazilië twee belangrijke markten in het westen. Alleen in het voor de brouwer belangrijke Vietnam zal de omzet snel weer flink klimmen.

Van de 28 fondsen in de Offensieve portefeuille staan er 11 inmiddels weer op een positief rendement over 2020. Amazon is met +33% de grootste stijger, gevolgd door Vertex met +20%. De grootste dalers zijn de Nederlandse aandelen TKH (-41%) en Aalberts (-40%). Dit tweetal staat op de lijst van twijfelgevallen.

- Rendement 2020: -10,5%

- Sinds start (2 november 2020): +76,6%

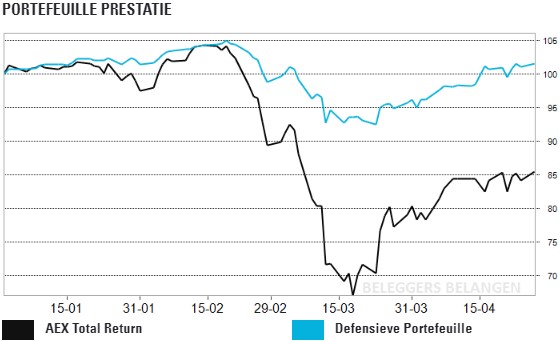

Defensieve portefeuille | Positief jaarrendement

De Defensieve portefeuille heeft de zware verliezen van eerder dit jaar omgebogen in een bescheiden jaarwinst. Dat is met name te danken aan goud, technologie en voeding.

Afgelopen week steeg de Europese goudprijs naar een nieuw record. Op 16 maart hadden wij onze positie in goud via de iShares Physical Gold ETC (ISIN: IE00B4ND3602) uitgebreid van 17 naar 23%. Sindsdien is de goudprijs gestegen met 19,9%. Het gevolg is dat de Defensieve portefeuille over dit jaar in de plus staat.

Een aantal aandelen begint goed op dreef te komen. De grote winnaars dit jaar zijn Microsoft (+14,5%), Roche (+14,3%) en Walmart (+12,0%). Daarnaast staan ook Sanofi (+4,2) en Apple (+0,1%) over 2020 in de plus. Het zijn allemaal fondsen die iets met medicijnen, technologie en voeding doen, sectoren waarin wij in deze tijd in geloven.

Versoepeling beperkingen

De afgelopen week werd overheerst door goed nieuws. Zo zijn er steeds meer landen die besluiten tot versoepeling van de beperkingen die werden ingesteld om het coronavirus in te dammen, waardoor de economie weer op gang kan komen. Ook kwam Deutsche Bank met onverwacht goede winstcijfers over het eerste kwartaal.

Binnen de Defensieve portefeuille is het echter nog lang niet allemaal koek en ei. Nog altijd zijn er grote bleeders, met Münchener Rück (-21,8%), de Vanguard FTSE EM ETF (-17,2%) en het Henderson Asian Dividend Fund (-16,7%) als grootste achterblijvers. Laatstgenoemde fondsen blijven echter in portefeuille, omdat wij verwachten dat opkomende markten in de komende jaren goed zullen presteren. En Münchener Rück is een goed geleid bedrijf. De herverzekeraar zag in de donkerste beursdagen van maart het verlies oplopen tot meer dan 40%, maar de meeste herverzekeringsrisico’s zijn inmiddels bekend en het aandeel herstelt. Wij denken dat Münchener Rück een belangrijke partij zal blijven in de herverzekeringswereld en daarom houden wij het aandeel vast.

Rendement 2020: +1,7%

Sinds start (9 november 2010): +54,6%

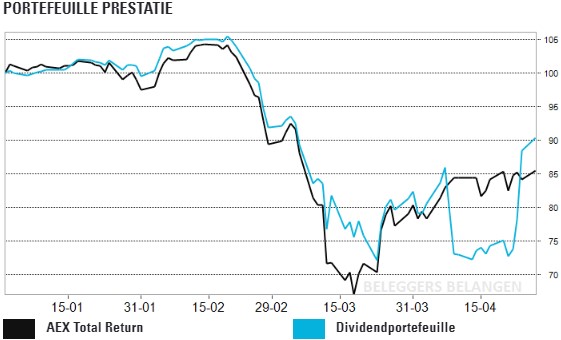

Dividendportefeuille | Vierde winstweek op rij

De Dividendportefeuille steeg voor de vierde week op rij. Hierdoor is het verlies in 2020 teruggebracht tot minder dan 10%. Daarmee doet de portefeuille het beter dan zowel de AEX (-14%) als de S&P500 (-10,9%).

Een belangrijke periode is aangebroken, want veel aandelen in Europa zullen de komende weken ex-dividend noteren. Als eerste is dat Bayer op 29 april, gevolgd door Assa Abloy (30 april), DSM (12 mei), SEB (22 mei) en Arkema (25 mei). Henkel, Danone en L’Oréal stelden hun aandeelhoudersvergadering uit en zullen pas later ex-dividend noteren. Het complete overzicht vindt u later deze week in het (e)magazine, inclusief alle ex-dividenddata en rendementen.

Grote stijgers op weekbasis waren Eastman Chemical en HB Fuller (chemie) en spoorwegaandelen Union Pacific en CSX. Alle vier boekten ruim 10% koerswinst.

- Rendement 2020: -9,7%

- Sinds start (2011): +212,1%

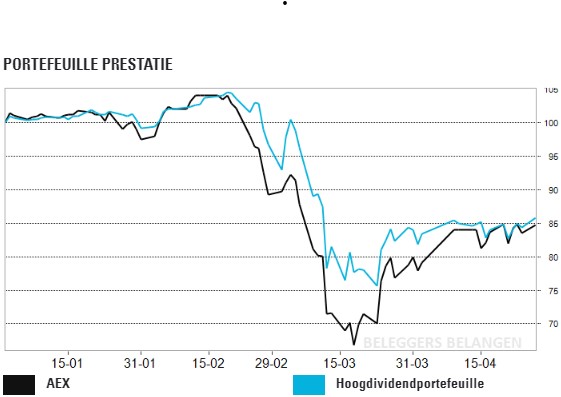

Hoogdividendportefeuille | Chevron ontstijgt malaise

De Hoogdividendportefeuille is in 2020 goed voor een min van 14,1% en blijft daarmee achter bij de ‘gewone’ Dividendportefeuille, die qua sectoren en posities natuurlijk een andere indeling heeft.

In de Hoogdividendportefeuille zitten drie olieaandelen die in 2020 fors onder druk staan. Het beste jongetje van de klas is Chevron, dat op weekbasis met +7,3% de grootste stijger is en het dit jaar met -25% veel beter doet dan Total en Shell, die allebei ruim 35% inleveren. Chevron profiteerde van enkele upgrades van analisten en herstelt binnen deze geplaagde sector.

Veilig dividend

Als er één oliemajor is waarvan het dividend voor nu veilig is, dan is het wel Chevron, dat er veel beter voor staat dan zijn sectorgenoten. Het Noorse Equinor verlaagde het dividend en het zou best goed kunnen dat Shell en/of Total volgen. Ze zouden daarvoor nu ze een goed excuus hebben, midden in coronatijd. En ze zouden bepaald niet de enigen zijn, met die honderden dividendverlagingen in Europa.

De grootste verliezer dit jaar blijft Klépierre met -50%. Uitblinker is Roche met +12%.

- Rendement 2020: -14,1%

- Sinds start (29 juni 2018): +2,8%

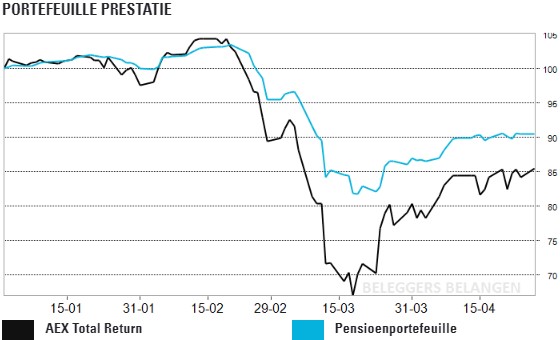

Pensioenportefeuille | Goud en de dividendaristocraten

De Pensioenportefeuille verloor in een rustige week 0,1 procentpunt. Over heel 2020 staat de portefeuille daarmee op een verlies van 9%.

Het obligatiedeel van de portefeuille leverde 0,5% in. Dat kwam vooral door een min van 1% bij de twee ETF’s die beleggen in obligaties – zowel uitgegeven in dollars als in lokale valuta’s – uit opkomende landen.

Beperkt verlies aandelen

Het aandelensegment van de portefeuille verloor een kleine 0,3%. Zwaargewichten als het Comgest Growth Europe Fonds (-1,4%) en het UBS Equity European Opportunity Unconstrained Fonds (-1,7%) deden een stapje terug. Maar dankzij kleine winsten van de meeste aandelenposities in opkomende landen en de grote winnaar SPDR S&P U.S. Dividend Aristocrats ETF (+2,7%) bleef het verlies van het aandelensegment beperkt. Ook goud kende met een plus van 1,5% in euro’s opnieuw een prima week.

- Rendement 2020: -9,0%

- Sinds start (1 juli 2011): +38,7%