Voorbeeldportefeuilles in het rood door oliecrash

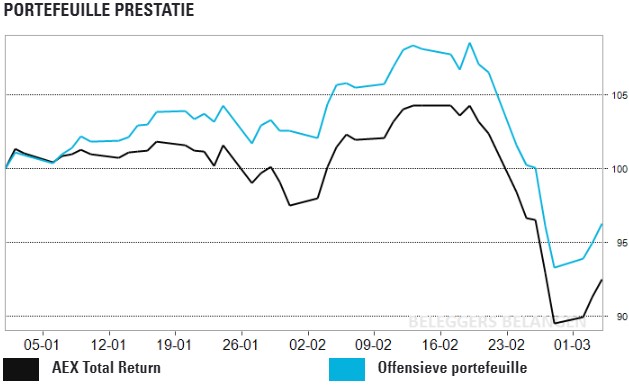

Offensieve portefeuille kleurt donkerrood

Geen enkel aandeel uit de Offensieve portefeuille ontkwam de afgelopen week aan een daling. En daar waren zeer forse koersuitslagen bij.

Zo liep het rendement op IT-bedrijf Splunk met 17 procentpunt terug na cijfers die niet eens zo slecht waren. Spoorwegbedrijf CSX zag het rendement met ruim 15 procentpunt afnemen, branchegenoot Union Pacific met 14 procentpunt en Microsoft met 13 procentpunt. Deze verliezen weerspiegelen de vrees voor dalende omzet- en winstcijfers als gevolg van afnemende opdrachtenstromen uit de zakelijke markten.

Geen olie

Het is goed dat er geen oliebedrijven meer in de Offensieve portefeuille staan, gezien de enorme koersverliezen in die sector. Nu zijn het vooral de bedrijven uit de toeristensector die klappen krijgen. Booking.com staat in 2020 op -27% en Intercontinental Hotels op -28%. Er is slechts één bedrijf dat dit jaar een plus noteert: afvalbedrijf Republic Services met +0,6%.

- Rendement 2020: -14,5%

- Sinds start (2 november 2010): +68,7%

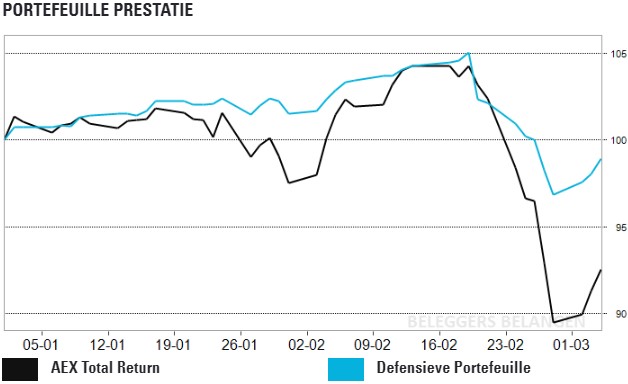

Defensieve portefeuille: corona slaat toe

Het coronavirus heeft afgelopen week flink huisgehouden in de Defensieve portefeuille. Het jaarrendement daalde naar -3,5%.

Het enige portefeuille-aandeel dat in 2020 zijn hoofd boven water weet te houden is Enel. De Italiaanse energieleverancier staat op een winstje van 0,5% (exclusief dividend). De andere elf aandelen staan allemaal in het rood, waarbij Cisco de grootste klappen heeft gekregen. De ontwikkelaar en verkoper van netwerkhardware heeft dit jaar 22,5% verloren. De twaalf aandelen in de Defensieve portefeuille zijn gemiddeld 12,0% kwijt. Daarmee doen ze het een paar procent beter dan de MSCI World Index, die 16,8% is kwijtgeraakt.

Extreme daling dollar

De dollar valt tegenover de euro als een baksteen. Op 9 maart stond de EUR/USD nog op 1,07, op 20 maart was dat al 1,15. Dit zijn extreme bewegingen. De oorzaak ligt bij de Fed, die vorige week onverwacht een dubbele renteverlaging doorvoerde. De markt gaat nu uit van nog drie renteverlagingen per uiterlijk 18 maart. Dit geweld van de Amerikaanse centrale bank zet de dollar onder druk.

Onze positie in de iShares JPMorgan USD Emerging Markets Bond ETF (obligaties in de opkomende markten uitgegeven in dollars) staat door de daling van de dollar dit jaar 6,4% in de min. Een week geleden stond er nog een plus van 2,7%.

De best presterende portefeuillepositie is goud. Het edelmetaal staat over 2020 7,4% hoger. De cashpositie is 46,8%.

- Rendement 2020: -3,5%

- Sinds start (9 november 2010): +46,6%

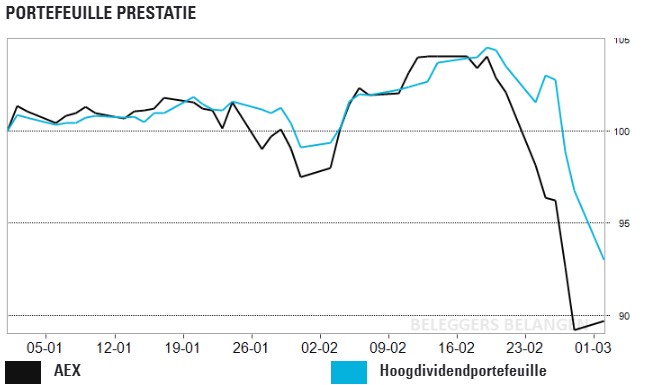

Hoogdividendportefeuille: olie slaat gat in rendement

Het rendement van de Hoogdividendportefeuille kelderde afgelopen week met ruim 7 procentpunt. Daardoor is het verlies – inclusief ontvangen maar niet herbelegd dividend – over heel 2020 opgelopen tot 14,4%.

Onze drie olieposities behoorden uiteraard tot de grootste verliezers. Chevron, Royal Dutch Shell en Total staan over heel 2020 op verliezen van respectievelijk 33,3%, 40,0% en 35,6%. Ook Klépierre en BASF tikten de laagste koers van de afgelopen twaalf maanden aan. Zelfs Enel verloor afgelopen week 8%, maar is met een jaarrendement van +2,7% nog wel de best presterende portefeuillepositie.

- Rendement 2020: -[sta_anchor id=”divport”]14,4%[/sta_anchor]

- Sinds start (29 juni 2018): +2,5%

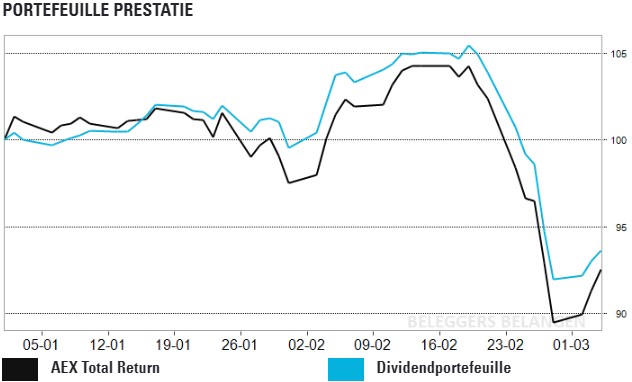

Dividendportefeuille bijna 19% kwijt vanaf top

Het beursdrama resulteert voor de Dividendportefeuille in een verlies van 15,2% in 2020. Vanaf de top op 18 februari bedraagt de daling bijna 19%.

Deze ongekende koersklap is zeer vervelend en pijnlijk, maar is voor de langetermijnbelegger eigenlijk alleen maar gunstig. Het Europese dividendseizoen staat voor de deur en dat betekent dat de ontvangen dividenden dit jaar stuk voor stuk tegen zeer aantrekkelijke koersniveaus kunnen worden herbelegd. Dat geeft op langere termijn enkel maar een hoger totaalrendement.

Gemiddeld dividendrendement omhoog

Door de koersdalingen is het gemiddelde dividendrendement voor de portefeuille opgelopen naar 2,5%. Het Zweedse Castellum is op 20 maart het eerste Europese aandeel dat ex-dividend noteert. De ex-dividendpiek ligt in april en mei.

- Rendement 2020: -15,2%

- Sinds start (6 september 2011): [sta_anchor id=”portnl”]+193,1%[/sta_anchor]

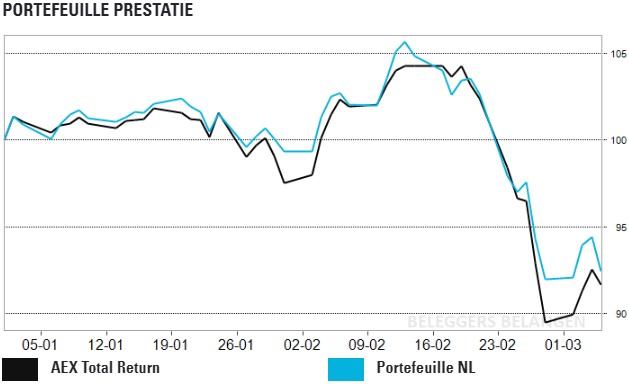

Grote verschillen binnen Portefeuille NL

Grote verschillen kwamen afgelopen week aan het licht binnen de Portefeuille NL. In een bloedrode week verloren alle vijftien posities terrein, maar in acht gevallen bleef dat verlies beperkt. Daar tegenover stond echter een vijftal zeer zware verliezers.

Het vijftal zeer zware verliezers – tot -26% – bestond uit AMG, ING, SBM Offshore, ASR en OCI. Het gaat dus om twee aandelen uit de financiële sector en drie aandelen met een stevige blootstelling aan de ontwikkelingen bij olie en andere grondstoffen. Alle vijf de aandelen blijven wij met een beleggingshorizon van twaalf maanden koopwaardig vinden.

De fondsen die het afgelopen week – tegen slotkoersen van maandag – beter deden dan de AEX (-9,5%) waren Ahold Delhaize, Pharming, Wolters Kluwer, AkzoNobel, Vastned Retail, Value8, Fagron en Heineken. Met uitzondering van Ahold Delhaize en AkzoNobel, waarop we houdadviezen hanteren, blijven we ook deze aandelen met een horizon van een jaar koopwaardig vinden.

Grote verschillen

Door de zware verliesweek met grote verschillen liep het rendement van de Portefeuille NL over 2020 in vijf handelsdagen terug van -7,9% naar -16,1%. Een schrale troost: de AEX deed het met -18,9% nóg beroerder. Voor de komende twaalf maanden ga ik uit van sterk herstel van de portefeuille.

- Rendement 2020: -16,1%

- Sinds start (1 juli 2013): [sta_anchor id=”portetf”]+77,7%[/sta_anchor]

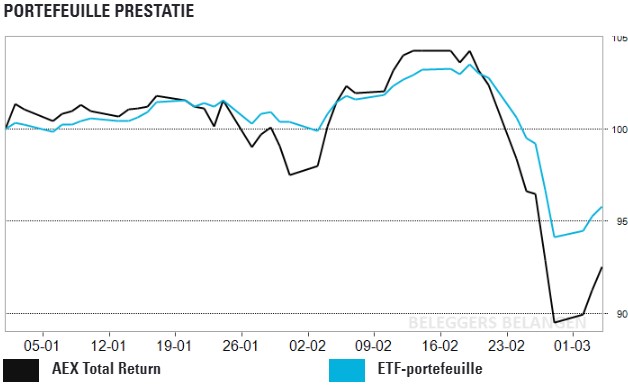

ETF-portefeuille: snel herstel of verder omlaag?

De ETF-portefeuille heeft ook flink last van de malaise op de beurs. Het jaarresultaat staat op -10,0%. De cashpositie beperkt het verlies enigszins.

Deze cashpositie kan ook gebruikt worden om op de lagere koersen bij te kopen. De vraag daarbij is of de koersen de komende tijd nog lager kunnen gaan.

1987 op herhaling?

Het is mogelijk dat dit een soort 1987 wordt, met een snelle, diepe koersval en vervolgens ook weer een vrij snel herstel. Als dit het geval is, is enige haast geboden voor een aankoop. Als het daarentegen langer kwakkelen (of erger) wordt, is juist wachten de beste keuze. Precies op de bodem kopen lukt zelden, dus ik kijk het nog even aan.

- Rendement 2020: -10,0%

- Sinds start (14 maart 2014): [sta_anchor id=”pensport”]+37,5%[/sta_anchor]

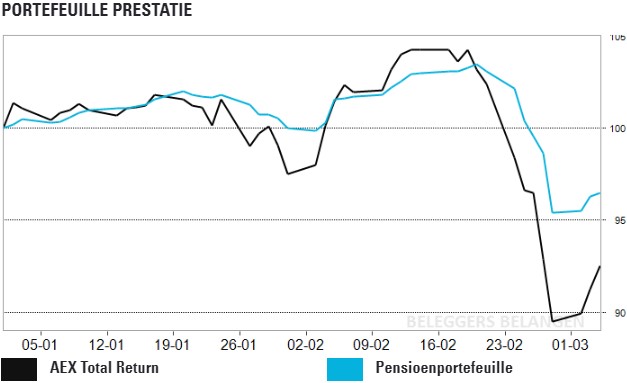

Pensioenportefeuille: alleen goud houdt stand

Het rendement van de Pensioenportefeuille is de afgelopen week met 3,2 procentpunt gedaald. Daarmee staat de portefeuille over heel 2020 op een verlies van 7,5%.

Het aandelensegment van de portefeuille verloor 5,4%. De grootste verliezer was, niet geheel verrassend, de iShares Stoxx Europe 600 Oil & Gas ETF met een min van 17,2%.

Ook obligaties onderuit

Ook het obligatiedeel van de portefeuille hield het afgelopen week niet droog en verloor 3,5%. Het grootste verlies kwam hier voor rekening van de iShares J.P. Morgan $ EM Bond ETF. Deze ETF belegt hoofdzakelijk in staatsobligaties uit opkomende landen die in dollars zijn uitgegeven. De in lokale valuta’s uitgegeven variant van deze ETF presteerde met een verlies van 5,1% slechts iets beter.

Goud was met een plus van 1,7% in euro’s de enige winnaar van de zware afgelopen week.

- Rendement 2020: -7,5%

- Sinds start (1 juli 2011): +41,0%