Drie solide dividendaandelen door dik en dun

Londen en Brussel hadden een juridisch akkoord op hoofdlijnen over hun scheidingsverdrag. Maar de afspraak dat er geen harde grens komt tussen Ierland en Noord-Ierland ligt bij de Britten gevoelig. Want het zou betekenen dat het Verenigd Koninkrijk binnen de buitengrens van de Europese Unie blijft en gehoor moet geven aan allerlei Europese regels. Als het VK de EU zonder een akkoord zou verlaten, zou dat de Belgische en de Nederlandse economie miljarden kosten. Inmiddels is een harde brexit op 31 oktober weliswaar afgewend, maar wat er wel gaat gebeuren en wanneer is onduidelijk.

Er is ook weinig hoop op een doorbraak bij de voortslepende handelsoorlog tussen de Verenigde Staten en China. Hoewel Donald Trump met zijn importtarieven op Chinese producten mikt, gaan Europese bedrijven gebukt onder het handelsconflict. Als de veldslag tussen China en de VS verder escaleert of nog lang doorgaat, wordt de EU het kind van de rekening. De Duitse economie lijdt nu al schade onder de importheffingen van de VS en de tegenmaatregelen van China.

Voorlopig niet

De VS weten voorlopig nog te ontsnappen aan de nul-rente die Europa teistert. Steeds meer Europese landen betalen een negatieve rente op hun staatsobligaties. Dat ligt deels aan de structuur van de economie, maar ook aan het feit dat de Europese economieën kort na 2008 opnieuw in een recessie belandden. Dit lot bleef de economie van de Verenigde Staten in 2012 bespaard. Een recessie zou de Federal Reserve dwingen de basisrente tot nul procent te verlagen en opnieuw goudgerande schuldpapieren te kopen. Laten we elkaar niets wijsmaken, eens in het drijfzand van de nul-rente, komt men er maar moeilijk weer uit. Renteverlagingen tot onder het ‘nulpunt’ zetten weinig zoden aan de dijk als budgettaire maatregelen uitblijven.

En of dit alles nog niet genoeg is, voorspelt de termijnstructuur van de Amerikaanse rente een periode van economische neergang in de Verenigde Staten in 2020. Als Amerika niest, wordt Europa verkouden. Denk maar aan de wijze waarop de Amerikaanse kredietcrisis in 2008 omsloeg in een Europese schuldencrisis. Europa is te zwak in de strijd tegen president Trump. Als de handelsoorlog echt uit de hand loopt, zijn Amerikaanse consumenten meer geld kwijt aan ‘goedkope’ goederen uit China.

Door dik en dun

Bedrijven die over een langere periode hun dividend consequent verhogen, bewijzen dat ze goed kunnen omgaan met economische tegenslagen. Op dit moment maken beleggers zich zorgen over de brexit, de handelsoorlog, de negatieve rente, de naderende recessie, maar in het verleden was de sores soortgelijk. In de afgelopen 25 jaar hadden beleggers bekommernissen als de Azië-crisis, LTCM en de Ruslandcrisis, de internetzeepbel, de vliegtuigaanslagen van 9/11 en de Grote Financiële Crisis.

Op de aandelenmarkten van Wall Street noteert een honderdtal aandelen die in de afgelopen 25 jaar hun dividend elk jaar opnieuw hebben verhoogd. Een aantal daarvan doet dit al meer dan 50 jaar. Dit zijn de zogeheten Dividend Kings. Dit is een selecte groep van 26 aandelen die door dik en dun dividend betalen. Vaak zijn het bedrijven met weinig spraakmakende activiteiten, om niet te zeggen saaie bedrijven.

Drie stabiele dividendaandelen

Onder het motto saai is fraai brengen we drie aandelen voor het voetlicht. In de regel zijn saaie aandelen van gevestigde bedrijven uit de levensmiddelenindustrie en producenten van reinigings- en verzorgingsproducten een betere belegging dan de hippe aandelen uit de computerindustrie of biotechnologie.

Genuine Parts, GPC

Dit bedrijf is actief in een weinig opwindend segment van de automobielindustrie: het verkoopt automaterialen en wisselstukken. Voor een snelle groei moet u niet in Genuine Parts beleggen. Het is vooral een rendementsaandeel. Het jaarlijkse dividend stijgt sinds 1956 ononderbroken. De specialist in auto-onderdelen komt daarmee op een trackrecord van 63 jaar.

Momenteel bedraagt de koers-winstverhouding 16,9 en keert het bedrijf 55,2% van de nettowinst uit als dividend. Bij een koers van 90,82 dollar komt dat neer op een dividendrendement van 3,36%.

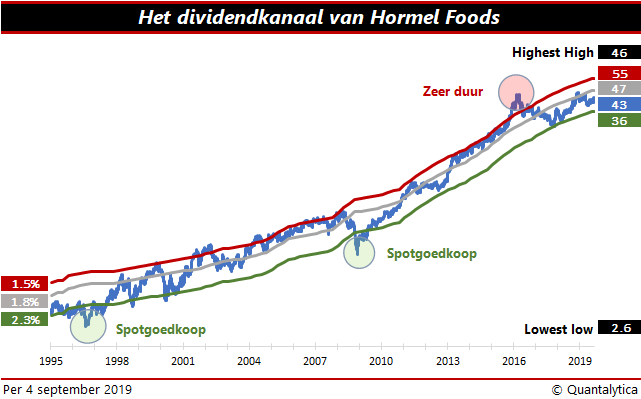

Hormel Foods, HRL

De Amerikaanse producent is onder andere bekend van Spam (boterhamworst in blik). Hormel Foods nam in 2013 Skippy (pindakaas) over van Unilever. Daarnaast verwierf het bedrijf de afgelopen jaren een aantal biologische (vlees)merken om de nieuwe generatie consumenten aan te spreken. Het dividend wordt sinds 1965 jaarlijks verhoogd.

Hormel Foods is met een dividendrendement van 1,98% het laagst renderende aandeel van de drie. Maar wel met een startrendement dat hoger is dan de couponrente van obligaties. Ook is het aandeel met een koers-winstverhouding van 23,5 aan de dure kant. Maar daar staat dan weer een conservatieve pay-out van 43,9% tegenover.

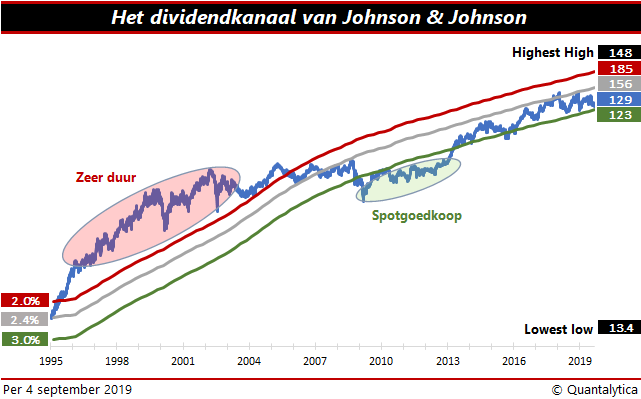

Johnson & Johnson, JNJ

De bedrijvengroep Johnson & Johnson heeft drie divisies: geneesmiddelen, medische apparatuur en verzorgingsproducten. Enkele bekende consumentenmerken zijn Acuvue (contactlenzen), Compeed (pleisters), Listerine (mondspoeling), OB (tampons) en RoC (gezichtscrème). De medische bedrijvengroep begon in 1962 aan zijn reeks van jaarlijkse dividendverhogingen.

Het dividendrendement van Johnson & Johnson bedraagt thans 2,95%. Het bedrijf keert 59,8% van de nettowinst uit als dividend en heeft een koers-winstverhouding van 21,4.

Dividendkanaal

Het dividendkanaal visualiseert het koerskanaal van het dividendrendement. Op basis van het historische dividendrendement kan men de intrinsieke waarde van aandelen bepalen en de grenzen van over- en onderwaardering vaststellen. De boven- en ondergrenzen zijn voor elk aandeel verschillend. De grijze lijn geeft een beeld van de intrinsieke waarde. Als de koers (blauwe lijn) boven deze lijn ligt, is het aandeel duur. Onder de grijze lijn is het aandeel goedkoop. Als een aandeel door de groene lijn zakt, is het te koop voor een sportprijs. Boven de rode lijn is een aandeel peperduur.