Mooi dividend of sterke groei? Beide!

Het antwoord op de vraag wie Chowder precies is, moet ik u schuldig blijven. Bij hem – ogenschijnlijk een Britse institutionele belegger – draait alles om het dividend. De richtlijnen van Chowder vindt u niet terug in leerboeken, noch behoren zij tot het standaardgereedschap van analisten. Toch geniet Chowder wereldfaam onder beleggers die de groei van het dividend vooropstellen.

Vuistregels

Chowder formuleerde begin jaren negentig vuistregels om dividendaandelen te selecteren op basis van het rendement en de groeivoet van het dividend. Als het dividendrendement lager is dan 3%, moet het dividend in de vijf jaar daarvoor gemiddeld met 12% zijn toegenomen. Als het rendement hoger uitvalt, dan is de ondergrens voor de samengestelde groeivoet van het dividend vastgesteld op 9%. Voor nutsbedrijven (elektriciteitsproducenten en waterleidingbedrijven) volstaat echter een som van het dividendrendement (dR) en de dividendgroei (dG) die hoger is dan 8%.

Zonder dividend

Een aandeel zonder dividend is net als een film zonder muziek. Oftewel, waarom het geluk in kleine dingen zit. Alles van waarde is weerloos, schreef Lucebert in een gedicht Het is een dichtregel die vele betekenissen oproept, maar vooral verwijst naar het kleine, het alledaagse, het kwetsbare en het vergankelijke.

Individuele fondsen

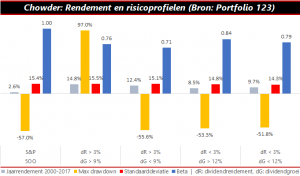

Hoe geniet je echt van de kleine dingen van het dividend? Kurtis Hemmerling zocht het begin 2017 uit. Op de website van Seeking Alpha vertelt de kwantitatieve analist van Portfolio 123 over zijn bevindingen. Hierbij zij opgemerkt dat hij enkel kijkt naar individuele fondsen die in de afgelopen tien jaar hun dividend hebben verhoogd. Het onderzoek bestrijkt een periode van 17 jaar, te weten: 2000-2016.

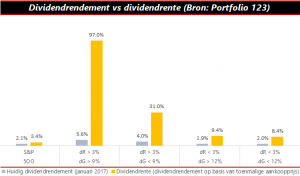

Tot slot keek hij ook naar de dividendrente, in het Engels: yield on cost. Daaruit blijkt dat aandelen met een hoog dividendrendement en een hoge groeivoet van het dividend de voorkeur verdienen. Dit geldt vooral voor beleggers die aandelen kopen omwille van de stroom aan inkomsten.

Wie echter een blik werpt op de Chowder-score van dividendaristocraten ziet dat ze in de verste verte niet in aanmerking komen voor selectie. Dat geldt ook voor populaire aandelen als Coca-Cola (tickersymbool: KO) en Johnson & Johnson (JNJ).

Op dit moment voldoen alleen 3M (MMM) en Archer Daniels Midland (ADM) aan de strenge eisen van Chowder. Bij deze aandelen zijn zowel het dividendrendement als de gemiddelde dividendgroei hoger dan 3% respectievelijk 9%. Echter, de index van de S&P500 Dividend Aristocrats telt ook een dozijn aandelen waarvan het dividendrendement lager is dan 3% en de dividendgroei hoger dan 12%. De twaalf aandelen in kwestie zijn: AO Smith (AOS), Ben Franklin (BEN), Cintas (CTAS), Ecolab (ECL), Hormel Foods (HRL), Illinois Tool Works (ITW), Lowe’s (LOW), Medtronic (MDT), Roper Technologies (ROP), S&P Global (SPGI), T Rowe Price (TROW) en VF (VFC).

Financiële bijsluiter

Ook bij de Chowder-rule is de vrijwaringsclausule ‘in het verleden behaalde rendementen bieden geen garantie voor toekomstige beleggingsresultaten’ van toepassing. Dingen kunnen lang goed gaan, totdat de wal het schip keert. Chowder adviseert beleggers dan ook met klem om een blik te werpen op de kwaliteit van de onderneming. Hemmerling gaat een stap verder. Hij betrekt de trend van het moment erbij. Naar verluidt, verbetert het beleggingsresultaat aanzienlijk als u de aandelen links laat liggen die in het afgelopen halfjaar duidelijk ondermaats hebben gepresteerd.