Bèta als toekomstwijzer

Op het eerste gezicht is bèta een simpel getal. Het meet hoe gevoelig een financieel product is voor de bewegingen van de markt, in Nederland gewoonlijk gesymboliseerd door de AEX. De index heeft als referentiegraadmeter een bèta van 1.

Verwachten we een opgaande beurs, dan kopen we aandelen met een bèta hoger dan 1, want die stijgen meer dan de index. Voorzien we onrust en koersdalingen, dan beleggen we in defensieve aandelen met een bèta kleiner dan 1.

Een bèta kleiner dan 1 wil zeggen dat de belegging minder volatiel of risicovol is, maar houdt ook in dat het een lager rendement laat zien dan de markt en dat eventuele beleggingsverliezen minder uitgesproken zijn. Vice versa impliceert een bèta hoger dan 1 dat de belegging risicovoller is dan de index, wat op zijn beurt resulteert in een hoger verwacht rendement.

Negatieve bèta

Er bestaan ook beleggingen met negatieve bèta’s. Een bèta van -1 betekent dat het financieel product invers reageert op de bewegingen van de markt. Een typisch voorbeeld van een aandeel met een negatieve bèta is Flow Traders. De beurshandelaar profiteert als geen ander van grote koersschommelingen en als de beweeglijkheid op de markten toeneemt, loopt het verschil tussen bied- en laatprijzen op.

Het Capital Asset Pricing Model (CAPM) is een theoretisch kader waarmee het rendement van een belegging kan worden vergeleken met het rendement van de markt. Analisten en fondsbeheerders gebruiken het model om te zien of een belegging, na risicocorrectie, voldoende rendement heeft opgeleverd.

Volgens CAPM wordt het (verwachte) rendement van een belegging (Ri) bepaald door de som van risicovrije rente en het product van de bèta van die belegging (ßi) en het verschil tussen het verwachte rendement van de markt (RM) en de risicovrije rente (Rf). In formulevorm: Ri = Rf + ßi x (RM – Rf).

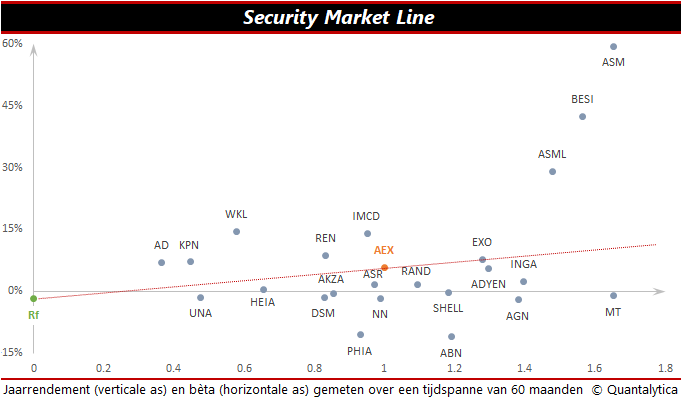

De kern van CAPM wordt uitgebeeld door de hellingshoek van de Security Market Line die het risicovrije rendement (ß = 0) verbindt met het rendement van de markt (ß = 1) en met combinaties waarbij een hoger rendement het hogere risico compenseert.

CAPM laat zien dat alle aandelen van de AEX zich op deze lijn bevinden, omdat volgens de hypothese van de efficiënte markten rendement en risico steeds in evenwicht zijn. Hoe anders is de praktijk! Dit blijkt slechts voor de Italiaanse houdstermaatschappij Exor op te gaan.

In de huidige samenstelling van de hoofdindex belonen Ahold-Delhaize, ASM International, ASML, Besi, IMCD, KPN, RELX en Wolters Kluwer de belegger ruimschoots voor het marktrisico. De overige hoofdfondsen slagen er niet in om deze barrière te overwinnen.

Opmerkelijk is dat aandelen die voldoende presteren veelal een lage bèta hebben, ß < 1. Dit strookt niet met CAPM. Deze conclusie is niet geheel onverwacht. Institutional Investor kopte in 1980 al ‘Is beta dead?’ Het punt is dat bèta’s niet stabiel zijn. Hierdoor hebben historische bèta’s beperkte relevantie.

Bèta van morgen

Het voorspellen van de bèta van morgen is een delicate aangelegenheid. De grafiek illustreert het probleem. DSM is nu DSM-Firmenich, Shell is geen Koninklijke Olie meer en RELX niet langer Elsevier. Dat zijn ontwikkelingen die ook hun bèta heeft beïnvloed.

Onderzoek toont aan dat de bèta van een aandeel de neiging heeft om naar één te gaan. Om de relevantie van historische bèta’s te verbeteren, hanteert Merrill Lynch de formule ßnew = 0,33743 + 0,66257 ßi. De kommagetallen van deze wiskundige formule worden in de praktijk vaak gemakshalve gereduceerd tot ßnew = 0,33 + 0,67 ßi.

Het zal duidelijk zijn dat bèta niet het ultieme middel is om een optimale beleggingsportefeuille samen te stellen. Ze geven wel een indruk van het risico van een aandeel ten opzichte van andere aandelen en van de markt. Toch is bèta tegelijkertijd een verkapte momentumindicator. Aandelen met een bèta hoger dan 1 stijgen in een opgaande beurs meer dan de markt.