Advieswijziging | Air France-KLM laat corona achter zich

Air France-KLM boekte over het eerste kwartaal een omzet van €6,3 mrd, 5,7% boven dezelfde periode in 2019 en 42% hoger dan vorig jaar. Uiteraard zitten hier flinke prijsstijgingen in, maar het illustreert het herstel van de groep. Boekingen voor de zomerperiode liggen weer op vertrouwde niveaus, ondanks alle problemen op de luchthavens. De vrije kasstroom kwam met €683 mln zelfs bijna drie keer zo hoog uit als in het eerste kwartaal van 2019.

Door hoge kosten van met name brandstof en salarissen, is het operationele kwartaalverlies van €304 mln vlak versus pre-coronatijd. De verwachting lag op een verlies van €282 mln. Het nettoverlies van €344 mln was wel conform verwachting en is fors beter dan een jaar terug (nettoverlies €552 mln), maar door aanhoudend hoge rentelasten nog wel hoger dan vier jaar geleden (verlies €320 mln).

Schuldafbouw

Het concern is inmiddels volledig verlost van alle overheidsleningen met bijbehorende restricties. Zo loste het €300 mln af aan hybride eeuwigdurende obligaties geplaatst bij de Franse staat, al financierde Air France-KLM dit weer met soortgelijke leningen bij de Franse overheid, maar dan zonder restricties. Door de goede kasstroom kon de schuldenlast met €859 mln omlaag tot €5,48 mrd.

De verhouding nettoschuld/ebitda bedraagt per eind maart 1,5 tegen nog 1,8 eind 2022. Verdere schuldafbouw is het doel, zonder dat dit tot winstverwatering moet leiden. Zo zal Apollo Global Management mogelijk €500 mln aan quasi eigen vermogen inbrengen in een dochterbedrijf van Air France-KLM op het gebied van Engineering en onderhoud. Air France-KLM kampt nog wel altijd met een negatief eigen vermogen van €3,4 mrd, waarmee een nieuwe aandelenemissie niet van de baan is.

Aandeel Air France naar ‘houden’

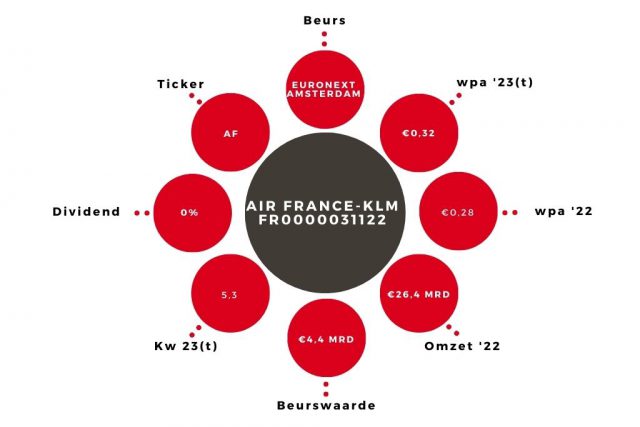

Voor geheel 2023 rekent de groep op een bezettingsgraad van 95% versus 2019, tegen nog 80% vorig jaar. Wij taxeren een winst per aandeel van €0,32 Dat geeft een k/w van 5,3. Inherent aan de sector zijn er veel onzekere omgevingsvariabelen. Maar nu het ergste achter de rug lijkt en de waardering bescheiden oogt, verhogen wij ons advies voor het aandeel Air France-KLM naar ‘houden’.

De operationele marge dient dan 7-8% te bedragen. Vorig jaar zijn al stappen gezet want toen kwam de marge uit op 4,5%, hoger dan de 4,2% over 2019 ondanks stijgende brandstofprijzen. De beoogde margeverbetering gecombineerd met lagere rentelasten zou de winst per aandeel tegen 2025 richting de €0,50 kunnen stuwen.