Stop met buy the dips!

De winsten van bedrijven zouden naar beneden gaan en aandelen zouden volgen. Toen ik één keer te vaak geld had verloren met deze strategie, ben ik ermee gestopt. Mijn volgende strategie was het kopen van de crash en de dip. Het idee is simpel: spaar een gedeelte van je inkomen en schuif het in de markt wanneer aandelen naar beneden gaan. Ik bedacht echter dat ook dit niet echt ideaal is. Aandelen stijgen al meer dan 400 jaar met gemiddeld 7% per jaar, en gemiddeld 100% per 10 jaar. In een dergelijk klimaat wil je als belegger altijd in de markt zijn.

Volledig belegd zijn

In de JPMorgan Retirement Guide editie 2019 staat een voorbeeld van het kopen van de S&P500 in 1999. Dit was een extreem ongunstig jaar, want de prijs van Amerikaanse aandelen was opgelopen tot het hoogste niveau sinds minimaal 1802. In de twintig jaar erna behaalde de S&P500 een rendement van 5,62% per jaar. Had je als belegger echter de beste tien dagen van de markt gemist, was het rendement slechts 2,01% per jaar geweest. Had je de beste twintig dagen gemist, dan stond je zelfs op een gemiddeld rendement van -0,33% per jaar.

Kijken we naar de beste 25 dagen ooit voor de aandelenmarkt, dan liggen deze voor de volle 100% zeer dicht in de buurt van absolute dieptepunten in de markt. Dit laat het gevaar van een stoploss zien. Het automatisch verkopen na een enorme koersdaling zorgt ervoor dat je uit de markt bent vlak voordat een van de allerbeste beursdagen aanbreekt. Op zulke dagen wil je dus altijd 100% belegd zijn.

Buy the dip vergelijken

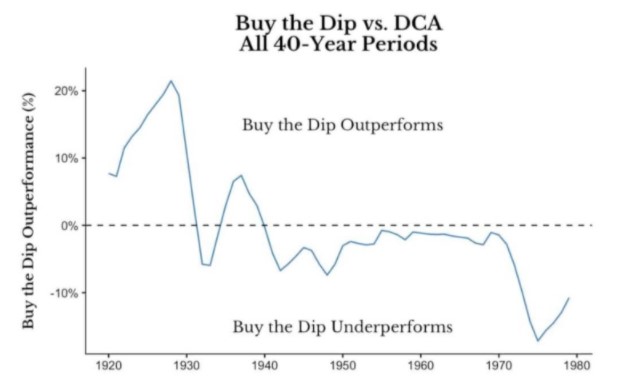

Van de week stuitte ik op onderzoeksgegevens van de Universiteit van Yale, bewerkt door de website ofdollarsanddata.com, met een vergelijking van twee strategieën: koop 40 jaar lang elke maand voor $100 aandelen in de S&P500 of koop precies op het absolute dieptepunt tussen twee all time highs. Het is dus óf elke maand kopen, of denken dat je precies weet wanneer je moet kopen. Het onderzoek gebruikte data vanaf 1920.

In bovenstaande grafiek is goed te zien dat buy the dip tot wel 15 procentpunt slechter presteert dan het maandelijks kopen van aandelen. Mijzelf is het niet één keer gelukt om een bodem tot op de dag nauwkeurig te voorspellen. Zou ik dat hebben geprobeerd, dan zou ik de beste beursdagen hebben gemist, met funeste gevolgen voor mijn rendement. De enige periode waar instappen op het absolute dieptepunt beter rendeerde dan maandelijks kopen, was in 1932, na de grootste crash uit de Amerikaans geschiedenis. Aandelen daalden toen met 86%. Het is een scenario dat zich niet snel zal herhalen.