De formule voor goedkope en kwalitatieve aandelen

Banken betalen nauwelijks nog rente op hun betaalrekeningen en spaardeposito’s. Sterker nog, het effectieve rendement op Nederlandse staatsleningen is negatief! Een negatieve rente geeft aan dat beleggers bereid zijn geld toe te leggen op hun investering. Het zegt ook dat de overheid bij de uitgifte van nieuwe schuldpapieren in principe gratis zou kunnen lenen.

Eigenlijk wijzen de bodemrentes op een zeer lange periode van lage groei en inflatie. Normaal gesproken is de langetermijnrente gelijk aan de nominale groei van de economie. Als we veronderstellen dat de Nederlandse economie met 1% per jaar groeit en de inflatie de doelstelling van bijna 2% benadert, dan is een langetermijnrente van 3% normaal.

Lager dan normaal

In beginsel zijn er twee redenen aan te wijzen waarom de langetermijnrente veel lager is dan normaal. De eerste reden is dat de inflatieverwachtingen laag zijn als gevolg van het pessimisme over de economische groei. In het kort komt het erop neer dat de groeiverwachtingen op de lange termijn laag zijn omwille van demografische ontwikkelingen zoals de vergrijzing. Wat daarnaast ook een rol speelt is het monetaire beleid van de Europese Centrale Bank (ECB). Met haar grootschalige opkoopprogramma van goudgerande obligaties drukt zij het effectieve rendement.

Het monetaire beleid sorteert ook de gewenste positieve effecten. Het drukt in de eerste plaats de wisselkoers van de euro. Dat stimuleert de export en bevordert daarmee de economische groei. Daarnaast kunnen bedrijven en consumenten goedkoop lenen. Dat heeft een positieve invloed op de consumptie, op de investeringen en uiteindelijk ook op de begrotingstekorten.

Maar er zijn ook negatieve gevolgen. Voorzichtige beleggers krijgen nauwelijks nog rente op hun (spaar)tegoeden. Pensioenfondsen en verzekeraars kost het de grootste moeite om de rendementen te halen die ze hun klanten hebben voorgespiegeld. De vlakke rentecurve drukt tot slot de rentemarge en de rentabiliteit van banken.

Een ander gevolg van het ruimhartige monetaire beleid is dat de aandelenmarkten worden overspoeld met liquiditeit. De waarderingen van aandelen zijn niet altijd leidend voor het koersverloop op de effectenbeurzen. Hoe lang roepen beleggers al niet dat Wall Street rijp is voor een stevige correctie? Toch boekte de S&P500 afgelopen week een nieuw hoogterecord, het vijftiende van dit jaar. Daarmee staat de teller sinds de bodem van 2009 op 222, of beter gezegd sinds de top van 2007.

Schuilen en hoogtevrees

Wanneer pieken beurzen? De bull-run van de Amerikaanse aandelenmarkten zorgt voor hoogtevrees. Met name bij obligatiebeleggers die in dividendaandelen willen schuilen voor de lage rente. Maar stierenmarkten sterven niet van ouderdom, wel door het toedoen van centrale banken of door excessen. De belangrijkste centrale banken ter wereld, de Federal Reserve, de ECB en de Bank of Japan, voeren op dit moment geen verkrapend monetair beleid.

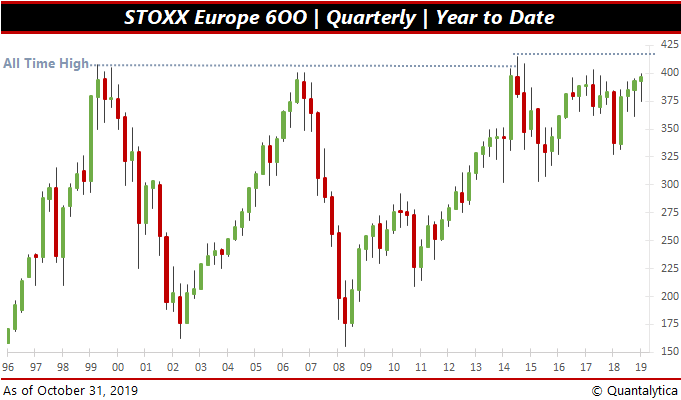

De vraag die zich dan aandient is of er sprake is van excessen op de aandelenmarkten. En zo ja, wat zijn de mogelijke triggers? Die vragen zijn vooral relevant voor Wall Street. De S&P500 rijgt in tegenstelling tot de Europese aandelenmarkten de records aan elkaar. Met moeite tekende de pan-Europese Stoxx600-index in april 2015 een handvol nieuwe all-time highs op.

Aandelen worden als duur beschouwd, maar er is geen enkel alternatief. In Europa is de rente overwegend negatief, in de Verenigde Staten niet. Wel is de rente er met 1,9% op tien jaar ongeveer even hoog als het dividendrendement van de S&P500, wat min of meer overeenkomt met de jaarlijkse inflatie. Dat betekent dat je met obligaties nauwelijks geld verdient. Je kunt dit ook zeggen van aandelen. Echter, de meeste bedrijven laten het dividend meegroeien met de nettowinst.

Door de bank genomen groeit het dividend van Amerikaanse aandelen met 5%, dat van koninklijke dividendaandelen zelfs 7%. Door de lage rente is de populariteit van de zogeheten dividendaristocraten de laatste jaren sterk toegenomen. Beleggers zien in dit soort aandelen een alternatief nu obligaties weinig tot niets opleveren.

Echter, het dividend is niet zo gegarandeerd als de coupons van een obligatie. Bedrijven zijn niet verplicht om (een deel van) hun nettowinst als dividend uit te keren. Het is daarom belangrijk dat ze een progressief dividend bieden. Het binnendruppelen van dividenden zorgt voor inkomsten, zoals coupons obligatiebeleggers voorzien van een constante inkomstenstroom.

Kwaliteit en zekerheid

Hoe selecteer je de juiste aandelen? Kwaliteit gaat boven prijs en kies voor zekerheid, niet voor belofte. Dividendaristocraten zijn aandelen van bedrijven die over een langere periode het jaarlijkse dividend verhogen. Indexbeheerder S&P Global hanteert per regio selectiecriteria. Voor Amerikaanse aandelen is het criterium van 25 opeenvolgende dividendverhogingen een harde eis. Ten aanzien van Europese en Japanse aandelen volstaat echter een trackrecord van tien jaar bij intrede. Als het om Britse en Canadese dividendaristocraten gaat, dan wordt de toelatingseis zelfs verlaagd tot vijf jaar.

De eretitel van koninklijk dividendaandeel alleen is onvoldoende. Ook voor de aandelen van dividendaristocraten geldt dat het om bedrijven gaat met een hoge winstgevendheid, een stabiele en voorspelbare omzet die in directe relatie staat tot de cashflow. Daarnaast moeten ze een sterke balans hebben. De schuldenbergen mogen niet zo hoog zijn dat in enkele magere jaren de rentebetalingen het dividend om zeep helpen.

Ook blijkt dat aandelen van dit soort bedrijven relatief laagvolatiel zijn. Het lijkt erop dat het dividend ervoor zorgt dat beurskoersen niet te drastisch bewegen. De overlap tussen laagvolatiele aandelen en dividendaristocraten is immers erg groot. De impact van het dividend wordt nog duidelijker als het herbelegd wordt. Door het rente-op-rente-effect bouw je sneller vermogen op. De kracht zit hem in het sneeuwbaleffect van de samengestelde rente. In het begin is dat nog beperkt, maar naarmate de jaren vorderen neemt dit effect meer en meer toe.

Omdat het vaak om kleine bedragen gaat, zou je denken: hoe hoger het dividend, hoe beter. Maar zo werkt het niet. De stille kracht van de samengestelde rente is de dividendgroei, niet het dividendrendement. Je ziet wel dat bedrijven streven naar een dividend dat hoger is dan de risicovrije rente. Anders kun je net zo goed niet beleggen. Bovendien verhogen veel bedrijven het dividend met een percentage dat hoger ligt dan de inflatie. Dit ter compensatie van de geldontwaarding en als beloning voor uw zitvlees.

De formule voor goedkope en kwalitatieve aandelen

Als je wilt beleggen in aandelen van bedrijven die decennialang het dividend laten groeien, moet je toch echt in Amerika zijn. Welgeteld 136 bedrijven verhogen in het land van de onbegrensde mogelijkheden het dividend al minimaal 25 jaar op rij. Daarvan maken er 54 deel uit van de S&P500.

Wat de meeste dividendaristocraten gemeenschappelijk hebben, is het duurzame voordeel op hun concurrenten. Over het algemeen zijn het dominante spelers met sterke merknamen en een groot marktaandeel. Zij kunnen hierdoor makkelijker hun prijzen verhogen zonder dat dit echt ten koste van de omzet gaat.

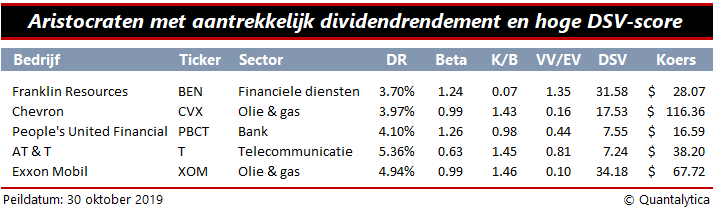

Maar welke dividendaristocraten zijn goedkoop en bieden kwaliteit en zekerheid? Want ook voor dividendaandelen geldt dat zij vanuit fundamenteel oogpunt goedkoop moeten zijn. Met de wiskundige formule van Dividend Stock Value (DSV) kun je snel zien of een dividendaandeel als belegging interessant is.

De vier kerningrediënten van DSV zijn:

- het dividendrendement (DR),

- de bèta van het aandeel (Bèta),

- de koers/boekwaarde (K/B) en

- de ratio van het vreemd vermogen en het eigen vermogen (VV/EV).

De formule ziet er als volgt uit:

DSV = DR ÷ Bèta ÷ K/B ÷ VV/EV

De formule geeft aandelen een hoge score die een hoog dividendrendement hebben, een lage bèta, een relatief hoge boekwaarde en weinig schulden. De doelstelling is dat dividendaandelen met de hoogste score worden behouden, waarbij de ondergrens (minimumscore) is vastgesteld is op 2

Bovenstaande tabel somt alle aandelen op uit de S&P500 Dividend Aristocrats-index waarvan het dividendrendement hoger is dan de economische groei (1,9%) en inflatie (1,7%) in de Verenigde Staten, en waarvan de DSV-score hoger is dan 2.

Beurskrach

De bull-run die sinds maart 2009 gaande is op Wall Street wordt vaak betiteld als de meeste gehate bullmarkt ooit. De reden hiervoor is de lage participatiegraad van de Amerikaanse bevolking. Maar als je wakker ligt van de all-time highs op Wall Street, vergeet dan de waarschuwingen van doemprofeten. Beurslegende Jim Rogers roept al jaren dat de grootste financiële crisis in aantocht is. Hij verdiende samen met George Soros grof geld toen hij op een waardedaling van het Britse pond speculeerde, maar vooralsnog is deze voorspelling van de beursveteraan niet uitgekomen.

Wie op een correctie wacht, laat vaak een pak rendement liggen. Er gaat meer geld verloren in het anticiperen dan in de daling zelf. Het laatste wat je als (beginnende) beleger wil, is echter instappen op de hoogtepunt van de markt.

Hoewel onderzoek uitwijst dat je in de regel het beste vol kunt instappen, kun je het risico op een slechte timing reduceren door gespreid in de tijd te kopen. Als het echt om grote bedragen gaat, verdeel het geld dan in vier evenredige delen over twaalf maanden. Mocht je de pech hebben om te kopen als de beurzen pieken, dan ben je spekkoper bij je vervolgaankopen. Je kunt dan bij een onverwachte crash voor hetzelfde (deel)bedrag meer aandelen kopen.

Bij dividendaristocraten en andere kwaliteitsaandelen zie je dat na verloop van tijd de dividendrente duidelijk hoger is dan het actuele dividendrendement. Op termijn is de dividendrente voor op inkomen gerichte beleggers de enige rente die ertoe doet. Het klinkt ietwat ingewikkeld, maar dividendrente is niets anders dan het dividendrendement uitgedrukt als percentage van de aankoopkoers. Die dividendrente biedt soelaas bij correcties en beurscrashes om je aandelen niet in paniek te verkopen. De koersval zelf kan voor andere beleggers dan weer een aanleiding zijn om de aandelen op te pikken.

Veerkracht

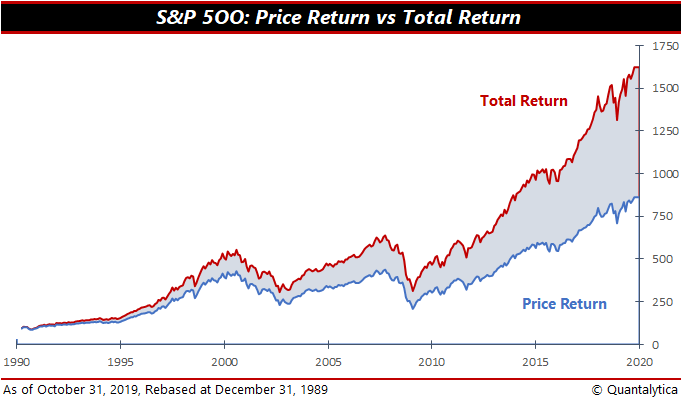

Een belegger die in 1990 voor $1000 aandelen van de S&P500 kocht, heeft nu $8595 op zijn beleggersrekening staan. Als het dividend steevast werd herbelegd, is er dankzij het rente-op-rente-effect zelfs sprake van $16.179.

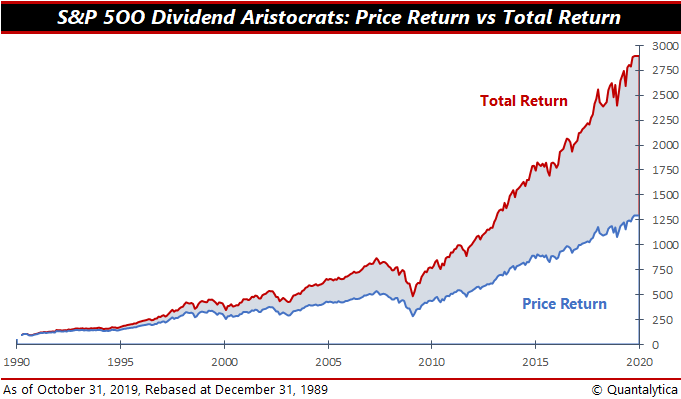

Eenzelfde investering in de S&P500 Dividend Aristocrats groeide inmiddels uit tot een kapitaal van $12.874. En met herbelegging van het dividend loopt het bedrag op tot $29.200.

Het is met het blote oog niet meteen zichtbaar, maar het herstelvermogen van dividendaristocraten is groter dan dat van andere aandelen. Uit de nabeschouwing van de dotcom-crash en de grote financiële crisis blijkt dat de beurskoersen van zogeheten koninklijke dividendaandelen na een beurskrach of een algemene correctie sneller opveren. Die veerkracht is voor menig spaarder en obligatiebelegger met hoogtevrees een bijkomende reden om in dividendaandelen te schuilen.