Dividend moet, dividend doet goed

Weliswaar gaat het om relatief kleine bedragen, maar dividend tikt wel lekker door. Naarmate aandelen langer worden aangehouden, stijgt het belang van het dividend en het aandeel daarvan in het totaalrendement. De gevleugelde uitspraak ‘een koe koop je voor haar melk, een kip voor de eieren en aandelen voor het dividend’ is overigens afkomstig van John Burr Williams. Hij was de pionier van het Dividend Discount Model. Met dit model kan men de contante waarde van aandelen berekenen aan hand van de toekomstige inkomsten, oftewel de dividendenbetalingen.

De S&P500 als voorbeeld

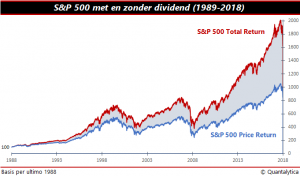

Door de bank genomen stegen de koersen op Wall Street de voorbije tien jaar met 10,7%. Houdt men echter rekening met het dividend, dan stijgt het gemiddelde jaarrendement naar 13,1%. Het extra rendement van dividend bedraagt derhalve ogenschijnlijk slechts 2,4 procentpunt.

Wie evenwel naar de totale waardeontwikkeling kijkt, weet beter. Tussen 1 januari 2009 en 31 december 2018 stegen de koersen op Wall Street met 177,5%. Dat is exclusief het dividend. Het totaalrendement loopt echter dankzij de opbrengst van de dividenden op naar 243%. Dat is een meeropbrengst van 65,5%. Per saldo komt dat neer op een extra rendement van 26,9%.

Gaat u nog verder terug in de tijd, dan zult u zien dat maar liefst de helft van het totaalrendement tot stand komt door de inbreng van het dividend. De S&P500 boekte de afgelopen dertig jaar een gemiddelde winst van 7,6%. Dat percentage stijgt inclusief dividend naar net geen 10%. Het extra rendement op jaarbasis bedraagt andermaal 2,4 procentpunt, maar dat is louter toeval. Het punt is dat de beurskoersen op Wall Street in de voorbije dertig jaar 802,6% gestegen zijn en dat het totaalrendement uitkomt op 1.629,9%. Oftewel een verschil van 50,8%.

Meer of minder dividend

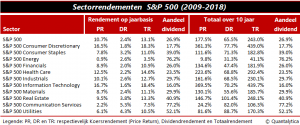

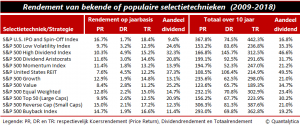

Terug naar de 10-jaarsperiode. Het samengestelde jaarrendement over 2009-2018 varieerde tussen de 3,5 en 18,4%. Dat is inclusief dividend. Echter, de bandbreedte van het jaarrendement exclusief dividend is 0,9-16,7%. Om te vermijden dat we appelen met peren vergelijken, leggen we eerst het rendement van de sectorindices naast elkaar, daarna volgt een keur aan bekende of populaire selectietechnieken.

Bij de sectoren valt op dat het basisrendement van de bedrijfstakken die erom bekendstaan dat ze nauwelijks dividend betalen, relatief hoog is. De gemiddelde koerswinst van de sectoren met ‘vette’ dividenden is daarentegen eerder laag. Kijk hiervoor enerzijds naar het rendement van duurzame consumptiegoederen en de technologiesector en anderzijds naar het rendement van de energiesector en de communicatiebedrijven. Het totaalrendement van de energiebedrijven en de communicatiesector komt voor driekwart tot stand door de opbrengst van de dividenden.

Het rendementsverschil tussen de beste en slechtste strategieën is bij de bekende dan wel populaire selectietechnieken beduidend minder groot. Dat neemt niet weg dat de strategieën met een laag basisrendement verblijden met een hoog dividendrendement en andersom.

Alle cijfers op een rij

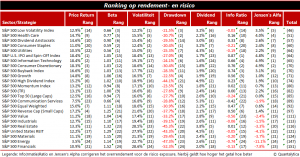

Wanneer u enkel en alleen naar het rendement van de verschillende sectoren en selectietechnieken kijkt, bent u snel geneigd om te kiezen voor de beleggingen met het hoogste totaalrendement. In de praktijk wordt het overrendement afgemeten aan de risicovrije rente en het opgelopen risico. Beleggingen met eenzelfde bèta, jargon voor marktrisico, laten soms uiteenlopende rendementen optekenen. Werp maar eens een blik op het totaalrendement van laagvolatiele aandelen en de communicatiesector. Of kijk eens naar de het totaalrendement van Amerikaanse beursnieuwelingen en zogeheten value-stocks.

Zet u echter de gangbare prestatie- en risicomaatstaven op een rij, dan verdienen laagvolatiele aandelen, dividendaristocraten of aandelen uit de gezondheidszorg de voorkeur. Aandelen van financials, energiebedrijven en de basisindustrie kon u in de voorbije tien jaar beter links laten liggen. Daarmee is niet gezegd dat zij het in de komende tien jaar slecht zullen doen. Maar als u in dit soort aandelen belegt, moet u over sterke (tegen)argumenten beschikken en zeker van uw stuk zijn.