Duurzaam beleggen: Wat levert het op aan geld?

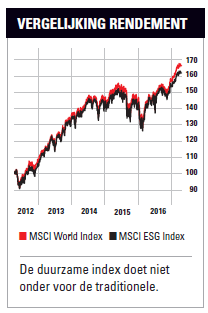

Duurzaam beleggen is niet langer het exclusieve terrein van wereldverbeteraars en idealisten. Grote fondshuizen en institutionele beleggers hebben de afgelopen jaren de beleggingsvorm met overtuiging omarmd. Die omslag heeft slechts voor een heel klein deel te maken met het beeld dat deze spelers voor de buitenwereld willen creëren. De belangrijkste factor is dat het misverstand is doorgeprikt dat duurzaam beleggen ten koste gaat van het rendement. Aanvankelijk was de gedachte dat investeringen in projecten voor bijvoorbeeld het terugdringen van waterverbruik of het energieverbruik ten koste zouden gaan van de winstgevendheid. Tegenwoordig hebben analisten vooral oog voor de periode waarbinnen deze investeringen worden terugverdiend en voor de wijze waarop het duurzame karakter bijdraagt aan een verbetering van de concurrentiekracht. Een onderneming die erin slaagt om het water- of energieverbruik terug te dringen, is immers een stuk minder gevoelig voor externe schokken zoals waterschaarste of een stijgende olieprijs dan de concurrentie.

Minder risico

De positieve effecten strekken overigens aanzienlijk verder dan de financiële voordelen. Het risico van een onderneming die op zorgvuldige wijze omspringt met maatschappij en milieu ligt aanzienlijk lager dan bij een bedrijf dat te veel nadruk legt op winstmaximalisatie. De voorbeelden van dit gevaar liggen bij vele beleggers nog vers in het geheugen, zoals de ramp bij het boorplatform van BP in de Golf van Mexico en het schandaal met de sjoemelsoftware bij Volkswagen.

Vermogensbeheerders proberen op allerlei manieren de voordelen van duurzame criteria een plaats te geven in het investeringsbeleid. Het Franse fondsenhuis Comgest kiest er bijvoorbeeld voor om bij het terugrekenen van de (verwachte) toekomstige winsten een lager rentepercentage te gebruiken voor bedrijven die vooroplopen op het vlak van duurzaamheid. Voor ondernemingen die gemiddeld of zwak scoren geldt juist een hogere rekenrente. Die kan oplopen tot 200 basispunten per jaar voor concerns in de ontwikkelde wereld en zelfs tot 300 basispunten voor ondernemingen in opkomende markten. Om in kaart te brengen hoe duurzaam een bedrijf is, gebruikt Comgest allerlei externe gegevens maar vooral ook de eigen kennis van een onderneming (zie kader rechts). Aangezien Comgest geconcentreerde portefeuilles heeft met enkele tientallen aandelen, is het voor de vermogensbeheerder mogelijk om via bedrijfsbezoeken en gesprekken met klanten, toeleveranciers en branchegenoten goed in beeld te krijgen hoe een bedrijf scoort aan de hand van verschillende ESG-criteria.

Voor fondsenhuizen met (veel) grotere portefeuilles is dat echter geen optie. Deze partijen zijn afhankelijk van externe dataleveranciers zoals Sustainalytics, die ondernemingen beoordelen aan de hand van 100 tot soms meer dan 150 duurzame criteria. Op het eerste gezicht ontstaat zo een heel compleet beeld van een concern. In de praktijk zullen actieve vermogensbeheerders vaak zelf ook nog kijken of daarachter geen onevenwichtigheden schuilgaan, waarbij een slechte score op milieuvlak bijvoorbeeld gecompenseerd wordt door een hoge score op sociaal gebied.

Studieresultaten

Het European Centre for Corporate Engagement werkt sinds 2014 samen met NN IP om beter inzicht te krijgen in de wijze waarop ESG-criteria doorwerken in aandelenrendementen. De studie leverde belangrijke conclusies op. Ten eerste werd duidelijk dat grotere bedrijven gemiddeld een hogere ESG-score halen. ‘Voor ons was dat geen verrassing’, vertelt Jeroen Bos, hoofd equity specialties NN IP: ‘Voor een grote onderneming is het makkelijker om een team vrij te maken voor het invullen van een vragenlijst of het maken van een ESG-rapport of -beleidsdocument dan voor een klein bedrijf. Beleggers die blind varen op ESG-factoren, laten dus largecapaandelen relatief zwaarder meewegen in de portefeuille.’

Het European Centre for Corporate Engagement werkt sinds 2014 samen met NN IP om beter inzicht te krijgen in de wijze waarop ESG-criteria doorwerken in aandelenrendementen. De studie leverde belangrijke conclusies op. Ten eerste werd duidelijk dat grotere bedrijven gemiddeld een hogere ESG-score halen. ‘Voor ons was dat geen verrassing’, vertelt Jeroen Bos, hoofd equity specialties NN IP: ‘Voor een grote onderneming is het makkelijker om een team vrij te maken voor het invullen van een vragenlijst of het maken van een ESG-rapport of -beleidsdocument dan voor een klein bedrijf. Beleggers die blind varen op ESG-factoren, laten dus largecapaandelen relatief zwaarder meewegen in de portefeuille.’

De volgende conclusie is dat het uitsluiten van bedrijven die controversieel gedrag vertonen meer oplevert dan het kost (alpha). Het vermijden van bedrijven die door hun controversiële gedrag in de problemen komen, weegt zwaarder dan het nadeel van een minder groot beleggingsuniversum. ‘De laatste conclusie is voor ons het meest verrassend’, zegt Bos. ‘Het blijkt dat aandelen waarvan de ESG-score stijgt een hoger rendement opleveren dan ondernemingen die al een heel hoge score hebben. Een mogelijke verklaring is dat van die laatste groep bedrijven de markt al weet dat ze uitblinken op ESG-gebied, zodat de waardering al wat hoger ligt. Bij bedrijven met een stijgende ESG-score kan de waardering dankzij de positieve nieuwsstroom juist oplopen.’

Lees ook: Is passief duurzaam beleggen mogelijk?

Wilt u op de hoogte blijven van alle actuele adviezen voor dit aandeel? U kunt u als abonnee aanmelden voor de alerts. Vink onderaan dit artikel het fonds aan of ga voor het volledige overzicht naar de alertspagina op onze website.