Tip dividend: Rustig wachten op herstel

Mijn kooptip destijds voor groeiaandeel De'Longhi was onder meer gebaseerd op de sterke (voorziene) omzetgroei in combinatie met een schuldvrije balans en de vooruitzichten voor toekomstige dividendverhogingen.

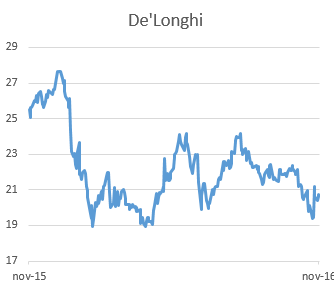

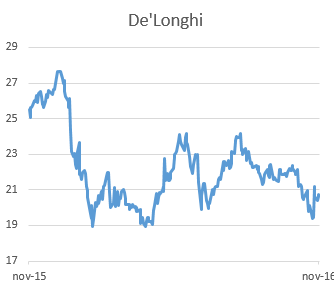

Sindsdien noteerde De'Longhi lange tijd rond €20 met pieken van iets boven €24 in juni en augustus. Enkele weken geleden zakte de koers weer terug tot minder dan €20 na zwakke cijfers over het derde kwartaal, wat voor broker UBS aanleiding was om het advies te verhogen naar buy (tegelijkertijd ging het advies voor SEB van buy naar neutral, zie ook Twitter).

De analisten van UBS spreken van een aanzienlijke discount van 30% ten opzichte van het pittig gewaardeerde SEB (k/w 2016 is 24,7) en verhoogden het koersdoel voor De'Longhi van €23 naar €26.

Momenteel zijn analisten gemiddeld genomen positiever over De'longhi (zes keer kopen, twee keer houden en geen verkoopadvies, overigens net als begin 2016) dan over SEB (acht keer kopen, vijf keer houden en twee keer verkopen).

Dat SEB het de voorbije jaren veel beter deed op de beurs is niet verrassend, gezien de sterke groei en - in tegenstelling tot De'Longhi - meestal positieve verrassingen bij de cijferpublicaties.

Alhoewel SEB op langere termijn het betere aandeel blijft, heeft De'Longhi bij de huidige koers van €20,42 voor de kortere termijn misschien wel het betere koerspotentieel. Na een zwak 2016 met een vlakke omzet rekenen analisten voor 2017 op een groei van ruim 5% tot een kleine €2 mrd, waarbij wel aangetekend moet worden dat de taxaties aan het begin van dit jaar ook duidelijk te positief bleken. Onveranderd echter blijft het feit dat De'Longhi over een schuldvrije balans beschikt met een voor dit jaar getaxeerde netto kaspositie van €278 mln.

Het dividend wordt bovendien ruimschoots gedekt door de beschikbare cashflow en zal ook de komende jaren verder opgeschroefd worden. Dit jaar verhoogde De'Longhi zijn dividend met 7,3% tot €0,44 per aandeel, vergelijkbaar met SEB, dat de jaarlijkse uitkering met 6,9% opkrikte. Wel biedt De'Longhi met 2,1% een flink hoger rendement dan SEB, dat na de koersexplosie blijft steken op een krappe 1,2%. De flinke koersdaling van De'Longhi biedt dan ook (opnieuw) een mooie koopkans, waarbij de belegger in afwachting van herstel ondertussen een veilig en jaarlijks groeiend dividend uitgekeerd krijgt.

Mijn kooptip destijds voor groeiaandeel De'Longhi was onder meer gebaseerd op de sterke (voorziene) omzetgroei in combinatie met een schuldvrije balans en de vooruitzichten voor toekomstige dividendverhogingen.

Sindsdien noteerde De'Longhi lange tijd rond €20 met pieken van iets boven €24 in juni en augustus. Enkele weken geleden zakte de koers weer terug tot minder dan €20 na zwakke cijfers over het derde kwartaal, wat voor broker UBS aanleiding was om het advies te verhogen naar buy (tegelijkertijd ging het advies voor SEB van buy naar neutral, zie ook Twitter).

De analisten van UBS spreken van een aanzienlijke discount van 30% ten opzichte van het pittig gewaardeerde SEB (k/w 2016 is 24,7) en verhoogden het koersdoel voor De'Longhi van €23 naar €26.

Momenteel zijn analisten gemiddeld genomen positiever over De'longhi (zes keer kopen, twee keer houden en geen verkoopadvies, overigens net als begin 2016) dan over SEB (acht keer kopen, vijf keer houden en twee keer verkopen).

Dat SEB het de voorbije jaren veel beter deed op de beurs is niet verrassend, gezien de sterke groei en - in tegenstelling tot De'Longhi - meestal positieve verrassingen bij de cijferpublicaties.

Alhoewel SEB op langere termijn het betere aandeel blijft, heeft De'Longhi bij de huidige koers van €20,42 voor de kortere termijn misschien wel het betere koerspotentieel. Na een zwak 2016 met een vlakke omzet rekenen analisten voor 2017 op een groei van ruim 5% tot een kleine €2 mrd, waarbij wel aangetekend moet worden dat de taxaties aan het begin van dit jaar ook duidelijk te positief bleken. Onveranderd echter blijft het feit dat De'Longhi over een schuldvrije balans beschikt met een voor dit jaar getaxeerde netto kaspositie van €278 mln.

Het dividend wordt bovendien ruimschoots gedekt door de beschikbare cashflow en zal ook de komende jaren verder opgeschroefd worden. Dit jaar verhoogde De'Longhi zijn dividend met 7,3% tot €0,44 per aandeel, vergelijkbaar met SEB, dat de jaarlijkse uitkering met 6,9% opkrikte. Wel biedt De'Longhi met 2,1% een flink hoger rendement dan SEB, dat na de koersexplosie blijft steken op een krappe 1,2%. De flinke koersdaling van De'Longhi biedt dan ook (opnieuw) een mooie koopkans, waarbij de belegger in afwachting van herstel ondertussen een veilig en jaarlijks groeiend dividend uitgekeerd krijgt.

In tegenstelling tot het Franse SEB Groupe, één van de absolute uitblinkers in de dividendportefeuille, presteert de kleinere Italiaanse concurrent dit jaar zwak. De geduldige belegger kan daarvan profiteren en krijgt in afwachting van herstel een veilig en jaarlijks groeiend dividend uitgekeerd.

Vergeleken met SEB Groupe, sinds januari 2015 opgenomen in de dividendportefeuille, presteert de Italiaanse concurrent De’Longhi relatief gezien zeer zwak. In 2016 staat de producent van kleine huishoudelijke apparatuur (De’Longhi voert ook de merknamen Kenwood, Ariete en ook Braun via een licentie voor bepaalde productcategorieën) op een koersverlies van 26%, terwijl SEB Groupe dit jaar bijna 37% stijgt.

Sinds 1 januari 2015 is het qua beurswaarde inmiddels twee keer zo grote SEB (€6,5 mrd tegen €3,2 mrd voor De’Longhi) goed voor een totaalrendement van 119%, tegen +51,2% voor De’Longhi, dat het daarmee overigens zeker ook niet onverdienstelijk doet. In het Dividend E-magazine van januari 2016 (‘Vijf pareltjes van smallcaps uit Europa’) tipte ik het aandeel De’Longhi al op €22,12, na een koerdaling van 20% ten opzichte van de slotkoers van eind 2015.

Mijn kooptip destijds voor groeiaandeel De’Longhi was onder meer gebaseerd op de sterke (voorziene) omzetgroei in combinatie met een schuldvrije balans en de vooruitzichten voor toekomstige dividendverhogingen.

Sindsdien noteerde De’Longhi lange tijd rond €20 met pieken van iets boven €24 in juni en augustus. Enkele weken geleden zakte de koers weer terug tot minder dan €20 na zwakke cijfers over het derde kwartaal, wat voor broker UBS aanleiding was om het advies te verhogen naar buy (tegelijkertijd ging het advies voor SEB van buy naar neutral, zie ook Twitter).

De analisten van UBS spreken van een aanzienlijke discount van 30% ten opzichte van het pittig gewaardeerde SEB (k/w 2016 is 24,7) en verhoogden het koersdoel voor De’Longhi van €23 naar €26.

Momenteel zijn analisten gemiddeld genomen positiever over De’longhi (zes keer kopen, twee keer houden en geen verkoopadvies, overigens net als begin 2016) dan over SEB (acht keer kopen, vijf keer houden en twee keer verkopen).

Dat SEB het de voorbije jaren veel beter deed op de beurs is niet verrassend, gezien de sterke groei en – in tegenstelling tot De’Longhi – meestal positieve verrassingen bij de cijferpublicaties.

Alhoewel SEB op langere termijn het betere aandeel blijft, heeft De’Longhi bij de huidige koers van €20,42 voor de kortere termijn misschien wel het betere koerspotentieel. Na een zwak 2016 met een vlakke omzet rekenen analisten voor 2017 op een groei van ruim 5% tot een kleine €2 mrd, waarbij wel aangetekend moet worden dat de taxaties aan het begin van dit jaar ook duidelijk te positief bleken. Onveranderd echter blijft het feit dat De’Longhi over een schuldvrije balans beschikt met een voor dit jaar getaxeerde netto kaspositie van €278 mln.

Het dividend wordt bovendien ruimschoots gedekt door de beschikbare cashflow en zal ook de komende jaren verder opgeschroefd worden. Dit jaar verhoogde De’Longhi zijn dividend met 7,3% tot €0,44 per aandeel, vergelijkbaar met SEB, dat de jaarlijkse uitkering met 6,9% opkrikte. Wel biedt De’Longhi met 2,1% een flink hoger rendement dan SEB, dat na de koersexplosie blijft steken op een krappe 1,2%. De flinke koersdaling van De’Longhi biedt dan ook (opnieuw) een mooie koopkans, waarbij de belegger in afwachting van herstel ondertussen een veilig en jaarlijks groeiend dividend uitgekeerd krijgt.