De Hoogdividendportefeuille ontwikkelt zich prima. Dividendverlagingen hebben zich nog niet voor gedaan en het rendement bedraagt dit jaar ruim 18%. Sectoren als Nuts en Persoonlijke Verzorging – vooral Procter & Gamble – presteren uitstekend, Farma en Olie & Gas blijven wat achter.

Beleggers Belangen Academy

Dit artikel is onderdeel van een maandelijkse special uit ons tijdschrift. Met steun van onze academy helpen wij onder andere met het gestructureerd opbouwen van vermogen, beter in opties te handelen en volgt altijd een update van de Hoogdividendportefeuille, die centraal staat in de opleiding dividendbeleggen. De andere academy-artikelen vindt u hier.

Rendement Hoogdividendportefeuille

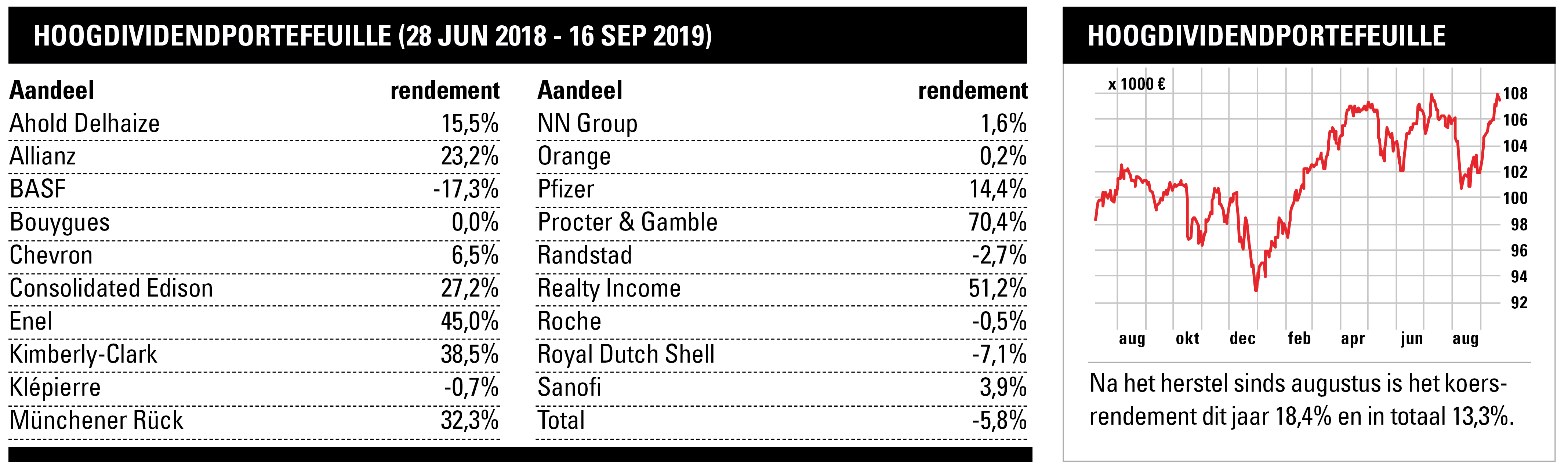

Na een duidelijk herstel sinds medio augustus is het rendement van de Hoogdividendportefeuille over dit jaar opgelopen tot 18,4%. Dat is inclusief ontvangen maar niet herbelegd dividend. Sinds de start (28 juni 2018) bedraagt het totaalrendement 13,3%.

Op sectorniveau vallen Farma en Olie & Gas in negatieve zin op. Twee van de drie farmaceuten uit de portefeuille staan in de min, Pfizer (-8,3%) en Roche (-0,5%). Sanofi, de derde farmaceut, noteert op een plus van 3,9%. UBS en Bernstein gaven recent koopaanbevelingen voor het aandeel. En terecht wat ons betreft, de koers-winstverhouding van Sanofi van 13,5 oogt wel erg laag voor de langzame maar zekere operationele vorderingen die de farmaceut maakt.

Dat geldt ook voor Roche op een koers-winstverhouding van nog geen 14 en een ijzersterke balans. Het dividend van de drie farmaceuten is veilig en relatief hoog: Sanofi noteert tegen een dividendrendement van 4%, Pfizer van 3,9% en Roche van 3,3%.

Achterblijver

Een andere sector die dit jaar iets achterblijft is Olie & Gas. De Hoogdividendportefeuille telt drie olie-aandelen: Chevron, Royal Dutch Shell en Total. De twee laatstgenoemde staan dit jaar op bescheiden winsten van respectievelijk 4,7 en 3,7%.

Chevron is witte raaf in de sector. Het rendement op het Amerikaanse olieconcern bedraagt dit jaar liefst 19,3% in euro’s. De sector Olie & Gas is met een weging van 12,8% de op een na belangrijkste sector in de portefeuille.

Alleen de sector Financials heeft met 15,7% nog een hogere weging. In de Hoogdividendportefeuille zijn geen banken maar wel drie verzekeraars opgenomen: Allianz, Münchener Rück en NN Group.

Deze drie aandelen lieten de afgelopen vier weken opvallende koersbewegingen zien. Tussen medio juli en medio/eind augustus kregen de drie verzekeraars er nog flink van langs. NN Group zakte begin september zelfs naar de laagste stand van de afgelopen twaalf maanden.

Sterk herstel

Sindsdien zijn de verzekeraars echter sterk hersteld. NN Group won meer dan 6%, Münchener Rück 5,7% en Allianz bijna 5%. De koersdaling en de daaropvolgende koersstijging hadden dezelfde oorzaak: de lange rente. Vanaf medio juli tot eind augustus daalde de Duitse tienjarige van -0,25% tot -0,71%.

De daling van de rente heeft twee negatieve aspecten voor de verzekeraars. Bij een lagere rente dalen de beleggingsinkomsten van de verzekeraars. Tegelijkertijd daalt – net als bij pensioenfondsen – de buffer wanneer de rente daalt. Dat uit zich bij verzekeraars in een dalende solvabiliteits-ratio, de verhouding tussen het eigen vermogen en het door de toezichthouder vereist vermogen. De koersstijging van de verzekeraars vanaf medio/eind augustus ging dan ook hand in hand met de stijging van de lange rente.

Het doel van de portefeuille is echter het genereren van een jaarlijks inkomen van gemiddeld 4%. In de eerste twaalf maanden van zijn bestaan genereerde de Hoogdividendportefeuille €4750 aan dividendinkomen. Ruim boven de doelstelling, deels dankzij een speciaal dividend van Randstad en de vervanging van Novartis door Sanofi waardoor we een ‘extra’ dividend ontvingen.

Procter & Gamble

Om het dividendrendement en -inkomen van de Hoogdividendportefeuille op peil te houden hebben we eind juni een aantal maatregelen genomen. Onder meer door de positie in Procter & Gamble met €2000 af te bouwen. Door de sterke koersstijging was het dividendrendement van dit aandeel tot slechts 2,7% gedaald.

Procter & Gamble blijkt echter een nauwelijks te temmen aandeel. Sinds eind juni is de waarde van onze positie, inclusief dividend van €35,88, alweer met €750 opgelopen. Met een totaalrendement van meer dan 40% dit jaar is Procter & Gamble dan ook het best presterende aandeel uit de portefeuille.

Ook in de eerste drie maanden van het tweede jaar van de portefeuille blijven de dividenden keurig binnen komen. We hebben inmiddels bijna €835 aan dividend ontvangen. Onder meer dankzij een uitkering van €83 van Ahold Delhaize, dat we eind juni – deels met de opbrengst van de deelverkoop van Procter & Gamble – hebben aangekocht.