Na drie magere jaren doen dividendaandelen het weer opvallend goed. Tot een jaar geleden ging er niets boven de FANG-aandelen in de technologiesector. Nu zijn de rollen omgekeerd en staat het rendement van deze dividendaandelen loodrecht op dat van de FANG’s.

FANG was oorspronkelijk het acroniem van Facebook, Amazon, Netflix en Google (de facto moederbedrijf Alphabet). Nu staat het letterwoord symbool voor een keur aan aandelen, waaronder ook Apple, Microsoft en Twitter, met aan internet gerelateerde diensten.

De grootste bedrijven ter wereld komen tegenwoordig niet meer uit de hoek van de oude economie, zoals Citigroup, General Electric of Royal Dutch Shell. Microsoft is een grensgeval: het computerbedrijf zit op de scheidslijn tussen oude en nieuwe economie.

Internetbedrijven groeien als kool. En net als destijds bij de dot.com-aandelen, lijken de beurskoersen van de FANG’s tot in de hemel te stijgen. Zo was het althans tot een jaar geleden.

Wereld toen en nu

Als je medio 2015 participeerde in het succes van de FANG, harkte je in de drie jaar erna een rendement van 167% binnen. Op jaarbasis is dit 38,7%! Het benadert ook het totaalrendement van Amerikaanse dividendaristocraten. Tussen juli 2015 en juni 2018 produceerden de indexleden van de S&P500 Dividend Aristocrats in totaal een opbrengst van 36,4%. Dat komt neer op een jaarlijks gemiddelde van 10,9%.

Twaalf maanden later blijkt dat het rendement van de ‘Koninklijke’ dividendaandelen haaks staat op dat van de FANG’s. Medio 2019 noteren de beurskoersen van de dividendaristocraten 11,5% in de plus, terwijl de selecte groep van internetaandelen -11,5% doet.

Ommekeer in sentiment

Die ommekeer in het sentiment werd veroorzaakt door het monetaire beleid van de Federal Reserve. De Amerikaanse centrale bank verhoogde een aantal keer de basisrente. Hierdoor verschoof bij beleggers de focus van groeiaandelen naar waarde- en dividendaandelen. De recente renteverlaging door de Federal Reserve heeft echter niet geleid tot afnemende vraag naar dividendaandelen. Na een lange periode van relatieve rust stijgt namelijk de nervositeit op de financiële markten, mede als gevolg van de handelsoorlog tussen de Verenigde Staten en China en de toenemende onzekerheid rond brexit onder de nieuwe Britse premier Boris Johnson.

De renteverlaging van de Amerikaanse centrale bank heeft bovendien effect op de termijnstructuur van de rente. Veel beleggers zien in de kortstondige inversie van de rentecurve een vroege waarschuwing voor een nakende recessie. Anderen voelen zich door de renteverlaging gedwongen om zoek te gaan naar alternatieve bronnen van rendement. De lagere rente duwt hen richting aandelen.

Dividendaandelen met opvallend goed rendement

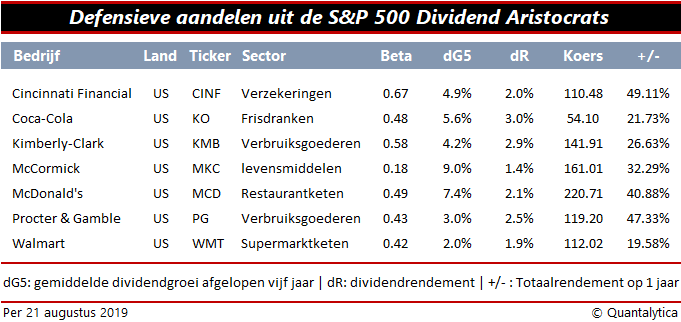

In de praktijk komen zij al snel uit bij de indexleden van de S&P500 Dividend Aristocrats. Over het algemeen zijn dit bedrijven van wereldfaam. Daarnaast hebben zij de naam om de markt door dik en dun te verslaan. Het zijn vooral aandelen van defensieve bedrijven met een progressief dividendbeleid. Denk aan namen als Cincinnati Financial, Coca-Cola, Kimberly-Clark, McCormick & Co, McDonald’s, Procter & Gamble en Walmart. Dit zijn koninklijke dividendaandelen die het laatste tijd duidelijk beter doen dan de markt.