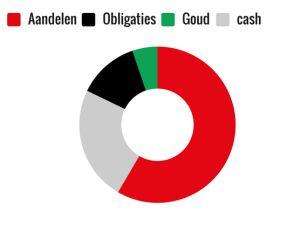

De Pensioenportefeuille boekte een bescheiden kwartaalwinst waarin de verliezers van 2022 zich ontpopten tot voorlopige winnaars van 2023, en omgekeerd.

De Pensioenportefeuille is dit jaar slechts gedeeltelijk hersteld van het verlies van 7,7% over 2022. Na het eerste kwartaal staat er een plus van 2,2% op de borden. Goud was met een rendement van 7,5% in euro’s de best presterende vermogenscategorie van de portefeuille. Ook vorig jaar behoorde goud met een plus van 6% in euro’s al tot de beter renderende posities van de Pensioenportefeuille. Het obligatiedeel verloor vorig jaar nog bijna 8% maar won in het eerste kwartaal 1,7%. Met een winst van 3,3% was de iShares J.P. Morgan EM Local Govt Bond ETF de meest opvallende winnaar onder de obligatiebeleggingen van de portefeuille.

Het aandelensegment boekte in 2022 een verlies van 11,5% waarna in het eerste kwartaal van dit jaar een bescheiden herstel van 2,8% volgde. Binnen het aandelensegment waren in het eerste kwartaal opvallende bewegingen te zien. De winnaars van 2022 blijven dit jaar namelijk duidelijk achter. De iShares Stoxx Europe 600 Oil & Gas ETF was in het afgelopen, moeizame, jaar goed voor een rendement van liefst 25%. Dit staat de in Europese olie- en gasaandelen beleggende ETF echter op een verlies van 1,9%. Daarmee behoort de olie- en gas-ETF tot de drie verliezers uit het aandelensegment dit jaar.

De andere twee zijn de SPDR S&P U.S. Dividend Aristocrats ETF – met een plus van 5,3% een andere, zeldzame, winnaar uit 2022 – en het Dodge & Cox U.S. Stock Fund dat vorig jaar met een verlies van slechts 2,9% nog tot de beter presterende posities behoorde. Dit jaar verliezen de dividendaristocraten echter 2,8% in euro’s en staat het Dodge & Cox-fonds 2,5% in de min.

Zwaargewichten

Na een zwak 2022 met verliezen van 12-16% zijn de drie aandelenposities in opkomende landen dit jaar iets in herstel. Het Comgest Growth Emerging Markets Fund, dat vorig jaar met een verlies van 16,1% nog tot de zwakste portefeuilleposities behoorde, is dit jaar met een plus van 3,6% juist onze best presterende opkomende marktenbelegging. Het Skagen Kon-Tiki Fund bleef daar met een winst van 2,8% iets bij achter en de iShares Core MSCI EM IMI ETF boekte een rendement van slechts 1,3% in het eerste kwartaal.

Onze Europese aandelenposities laten dit jaar zeer uiteenlopende rendementen zien. Het UBS Equity European Opportunity Unconstrained Fund en het Robeco Europe Conservative Equities Fund, die beide een vrij zware weging in de portefeuille hebben, sloten het eerste kwartaal met een relatief magere plus van respectievelijk 3,2 en 1,9% af. Beter verging het de vorig jaar nog zo bruut afgestrafte iShares Stoxx Europe Small 200 ETF die tot dusver 5% won.

De meest intrigerende aandelenpositie uit de Pensioenportefeuille blijft het Comgest Growth Europe Fund. Vorig jaar trok het verlies van deze zwaargewicht – met een weging van 11,2% – nog een flinke wissel op het totale rendement van de portefeuille. Het Comgest-fonds belegt in sneller groeiende bedrijven en de aandelen daarvan stonden vorig jaar onder druk door de stijgende lange rente.

Wat afgelopen jaar ook al niet hielp is dat het fonds niet in de sectoren Energie en Financials belegt, sectoren die afgelopen jaar de brede Europese aandelenindex ruim voor bleven. Ook de posities in de veelbesproken verpleeghuisexploitant Orpea en sportkledingfabrikant Adidas waren weinig gelukkig. Vorig jaar namen de Comgest-beheerders dan ook afscheid van onder meer Orpea, Prosus en Roche.

Linde

Dit jaar is alles anders en is het Comgest Growth Europe Fund met een rendement van bijna 11% de best presterende portefeuillepositie. Omdat het fonds niet in financials belegt, was de invloed van de recente onrust in de Europese banksector op het rendement zeer beperkt. Bovendien presteren de drie grootste posities – Novo Nordisk, ASML en LVMH, met een gezamenlijke weging van bijna 22% in het beleggingsfonds – dit jaar erg sterk met winsten van 15-24%. De top vijf grootste posities bestaat verder uit EssilorLuxottica en Linde.

Die laatste is een opvallende naam. Linde heeft namelijk eind februari zijn notering aan de beurs van Frankfurt opgeheven.

Navraag bij de fondsbeheerder leert dat het prospectus van het Comgest-fonds alle ruime biedt om flink van de benchmark af te wijken – het fonds telt bijvoorbeeld 35 posities tegen 424 voor de benchmark MSCI Europe Index – en om enkele ‘off-benchmark’ posities aan te houden. De fondsbeheerder wil het (deels) Duitse bedrijf dat geïncorporeerd is in het Verenigd Koninkrijk ondanks de Amerikaanse beursnotering vanwege de aantrekkelijke waardering en vooruitzichten niet kwijt.