Op zich moet je altijd inschrijven op een beursintroductie, omdat nieuwe aandelen meestal hoger dan de uitgiftekoers noteren. Bij bouwbedrijf Sif is dat moeilijk. Gelukkig komen er dit jaar met ASR, ForFarmers en Philips Lighting meer nieuwe beursnoteringen bij.

In februari nog zag Sif Holding (ticker: SIFG) op het allerlaatste moment af van de voorgenomen beursgang, vanwege de hoge volatiliteit op de aandelenmarkten. Op maandag 9 mei maakte het bouwbedrijf bekend dat ze opnieuw de sprong in het diepe wil wagen: vanaf donderdag 12 mei staat Sif op de beurs van Amsterdam genoteerd.

De IPO (Engelstalige afkorting van Initial Price Offering, wat staat voor eerste uitgifte van aandelen) verliep echter dermate snel dat particuliere beleggers niet eens de kans kregen om in te tekenen. Dat was mogelijk doordat Sif dezelfde prospectus kon gebruiken als in februari, waarbij de indicatieve prijsvork werd vastgesteld tussen de 14 en 17 euro per aandeel. Omdat investeringsmaatschappij Egeria, het moederbedrijf van Sif, geen enkel risico wil nemen, kiest het voor een ultrakorte beursgang en neemt daarbij een lagere intekenprijs voor lief.

Het is echter de vraag of voorlopige prijs van 14 euro, de ondergrens van de toenmalige bandbreedte, voldoende institutionele beleggers over de streep trekt. Want de vraag van 1 miljoen is waarom die grote haast? Het is overduidelijk dat Egeria snel wil cashen; komt er slecht nieuws aan?

Naar eigen zeggen, beschikt Sif (producent van stalen buizen voor de fundering van booreilanden en windmolens) over een goed gevulde orderportefeuille en als je particuliere beleggers bij een IPO betrekt, krijg je veelal een betere prijs. Of het moet zijn dat de opbrengst van de beursgang wordt aangewend om het gat bij andere tegenvallers te dichten. Het gebeurt wel vaker dat beleggers winstgevende (aandelen)posities sluiten om verliezen elders te compenseren.

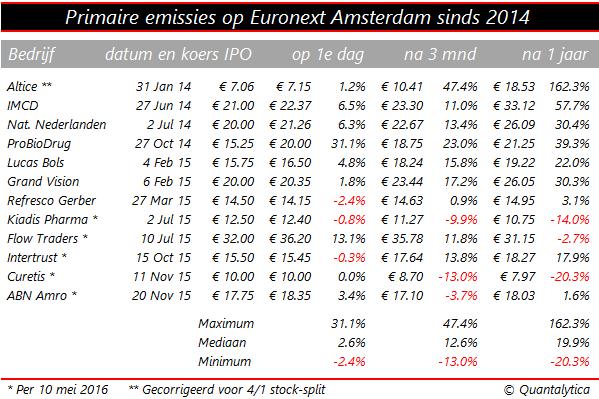

De winst op de eerste handelsdag bedraagt gemiddeld 2,6 procent, na drie maanden noteren de aandelen 12,6 procent hoger en na een jaar zelfs bijna 20 procent.

Hoe het ook zij, als je naar de beursintroducties van de afgelopen twee jaar kijkt, dan zie je dat het in de regel loont om in te tekenen. De winst op de eerste handelsdag bedraagt door de bank genomen 2,6 procent, na drie maanden noteren de aandelen 12,6 procent hoger en na een jaar zelfs bijna 20 procent. Dat is beduidend beter dan de AEX. Maar ja, dat geldt enkel voor IPO’s die de normale procedure volgen. En helaas, rendementspercentages of ervaringsgetallen voor versnelde beursgangen in Nederland bestaan niet.

Gelukkig komen dit jaar nog meer nieuwe beursnoteringen in Amsterdam. De voorlopige lijst met IPO’s bestaat voorlopig uit verzekeraar ASR, veevoederbedrijf ForFarmers en Philips Lighting, de lichtdivisie van Philips.

Beleggen in beursdebutanten is echter geen spel zonder nieten. Het lijkt een winstgevende strategie om elke IPO in te schrijven, maar het is algemeen bekend dat op langere termijn de rendementen een stuk minder zijn. Drie jaar na dato, kan driekwart van de beursdebutanten de markt niet bijbenen of erger nog koersen zij onder hun introductiekoers. Het is maar dat u het weet.

Lees ook: Beleggen zoals Buffett maar dan beter