Beleggen zonder risico bestaat niet. Als analisten met het begrip stoeien, vliegt als snel de term standaarddeviatie je om de oren. Fondsbeheerders hebben het dan over de mogelijkheid dat het beleggingsresultaat afwijkt van de benchmark. En de belegger, die associeert het woord risico eerder met een beurskrach.

In woordenboeken wordt risico omschreven als het gevaar voor schade of verlies. Maar is het niet eerder de onzekerheid omtrent de gewenste uitkomst? Met als complicerende factor dat het beeld dat beleggers hebben door hun ervaringen gevormd wordt. Zij die het knappen van de internetbubbel moesten doorstaan, hebben bij risico een ander beeld dan degenen die maar sinds kort beleggen. Maar wat is risico eigenlijk? De meest gangbare definitie van analisten en wetenschappers is volatiliteit. De beweeglijkheid van de koers ligt dan ook aan de basis van tal van risicomaatstaven.

Standaarddeviatie

De standaarddeviatie is de graadmeter om koersschommelingen te registreren. Het is een maatstaf uit de statistiek en het meet de afwijking van het gemiddelde. De berekeningswijze valt buiten de doelstelling van dit artikel, maar als de beweeglijkheid groot is, vertegenwoordigt de standaarddeviatie een hoge waarde, terwijl een lage waarde op kleine koersschommelingen duidt.

De standaarddeviatie brengt het niet-systematische risico in kaart. Het neemt de maat van het bedrijfsspecifieke risico en kan in drie categorieën worden onderverdeeld: financieel, operationeel en valutair. Het gebruik van vreemd vermogen brengt risico’s met zich mee. In mindere tijden romen rente- en aflossingsverplichtingen de bedrijfswinst behoorlijk af. Daartegenover staat dat in goede tijden een onderneming met geleend geld haar marktpositie kan verbeteren. Anderzijds kan bijvoorbeeld een devaluatie of een waardevermindering van een buitenlandse munteenheid ertoe leiden dat in het desbetreffende land aangeboden producten aanzienlijk in prijs stijgen. Waardoor de vraag mogelijk afneemt en de omzet daalt. Het operationele risico zit in de manier van werken met de producten dan wel diensten van een onderneming. Interne moeilijkheden, de toestand van het bedrijfsmaterieel en terugroepacties zijn hier voorbeelden van

Bèta

Bèta is de maatstaf voor het systematisch risico. Het is een indicator voor het marktrisico en geeft aan hoe sterk de koers reageert op de totale beursontwikkeling. Simplistisch gesteld wordt het marktrisico berekend door de koersbeweeglijkheid van het aandeel te delen door die van een gerenommeerde index.

Politieke, economische of sociale ontwikkelingen zijn factoren die het marktrisico beïnvloeden. Dit risico is drieledig: koopkracht, rente en herbeleggingsrisico. Een nieuwe regering kan bijvoorbeeld het begrotingstekort financieren door de inkomstenbelasting te verhogen. Dit impliceert dat belastingbetalers minder geld zullen overhouden. Als bovendien de rente stijgt, wordt geld lenen duurder. Hierdoor staat de winstmarge van het bedrijfsleven onder druk en neemt de koopkracht van consumenten af. Omdat obligaties nu aantrekkelijker zijn, komt de beurs extra onder druk te staan als beleggers massaal hun aandelenposities omzetten in vastrentende waarden.

Hand in hand

Omdat volgens de beleggingstheorie risico en rendement hand in hand gaan, beoordelen fondsbeheerders de performance van beleggingen aan hand van de Sharpe-ratio. Die deelt het rendement bovenop de risicovrije rente door de standaarddeviatie. De Sharpe-ratio kijkt dus zowel naar het behaalde resultaat als naar het opgelopen risico. Een hoge ratio duidt op een hoog rendement in verhouding tot het risico. An sich kunt u het overrendement net zo goed delen door de bèta. Maar het blijft moeilijk om beleggingsconcepten met elkaar te vergelijken, laat staan dat u het risico op koersdalingen ermee kunt meten.

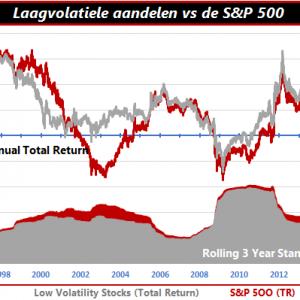

Dat kan ook niet met de standaarddeviatie, noch met bèta, maar het volatiliteitseffect laat wel zien dat u met een lager risico toch een hoger rendement kunt behalen. Hoe? Door simpelweg te beleggen in aandelen met kleine koersuitslagen. Al bezitten zij ook de onhebbelijke eigenschap dat de koersen tijdens beurscorrecties mee dalen, het voordeel van laagvolatiele aandelen is dat zij een hoger dividend betalen. Dat extra rendement kunt u aanwenden om uw portefeuille met putopties te verzekeren tegen ongewenste koersdalingen.

Lees ook: Snurer blikt vooruit: weten, denken, geloven

Wie mag dit artikel niet missen? U kunt als abonnee dit artikel cadeau geven aan uw vrienden of familie. Klik bovenaan het artikel op de link en het artikel wordt per e-mail doorgestuurd.