De omzet van Walt Disney (DIS) steeg in het derde kwartaal van gebroken boekjaar 2022 met 26% naar $21,5 mrd. Streamingdienst Disney+ draagt hier een steeds groter steentje aan bij.

Het bedrijf profiteert ervan dat veel pretparken de deuren na de pandemie weer hebben geopend. De inkomsten in dit segment schoten met 70% omhoog naar $7,4 mrd.

| Disney in cijfers | Q3 2022 | Q3 2021 |

| Omzet | $21.504 mln | $17.022 mln |

| Bedrijfsresultaat | $3.567 mln | $2.382 mln |

| Aangepaste winst per aandeel | $1,09 | $0,80 |

Het bedrijfsresultaat verbeterde van $356 mln naar $2,2 mrd. Er ligt zelfs nog ruimte voor verdere groei, aangezien bijvoorbeeld Shanghai Disney Resort bijna het hele kwartaal nog gesloten was.

Disney+

Bij de mediatak steeg de omzet met 11% naar $14,1 mrd. Die toename was voornamelijk te danken aan abonnementsdiensten zoals streamingdienst Disney+. De omzet in dit segment veerde met 19% op naar $5,1 mrd. Bij televisiekanalen kwam die groei op 3% naar $7,2 mrd.

Door oplopende verliezen (van $293 mln naar $1,1 mrd) bij abonnementsdiensten viel het bedrijfsresultaat van de mediatak wel terug van $2,0 naar $1,4 mrd. De komende jaren kan Disney+ zich binnen dit segment echter ontvouwen als aanjager voor omzet- en winstgroei.

Vliegwieleffect

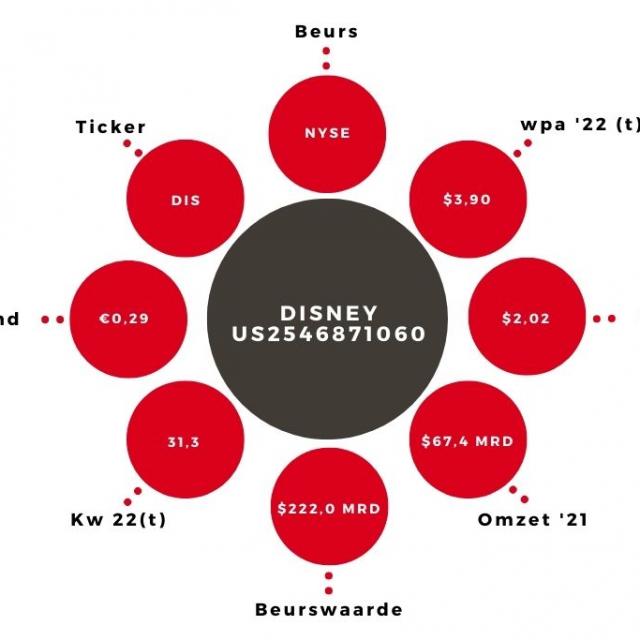

Onderaan de streep veerde de winst uit normale bedrijfsactiviteiten met 53% op naar $1,4 mrd. De aangepaste genormaliseerde winst per aandeel steeg met 36% naar $1,09. De goede resultaten geven aanleiding om de prognose voor boekjaar 2022 op te trekken naar $3,90.

De waardering van 31,3 oogt behoorlijk fors, maar door de goede groeikansen kan dat beeld de komende jaren snel veranderen. Als gevolg van het afschalen van coronamaatregelen en hogere abonnementsinkomsten bij Disney+ kan zowel de omzet als het bedrijfsresultaat verder oplopen.

De stevige prijsverhogingen wijzen erop dat het entertainmentconcern ook in een klimaat met hoge inflatie heel goed uit de voeten kan. Daar komt bij dat de inkomsten later dit jaar een boost kunnen krijgen als de nieuwe Black Panther-film (november) en Avatar 2 (december) in première gaan.

De wijze waarop Walt Disney de content van allerlei eigen producties kan uitbouwen naar bijvoorbeeld nieuwe series of pretparkattracties, geeft het bedrijf een enorme voorsprong op de concurrentie.

Aandeel Disney blijft op ‘kopen’

Het vliegwieleffect dat ontstaat door die brede inzetbaarheid van de content, de ijzersterke marktpositie en het vooruitzicht dat de winst per aandeel in het volgende boekjaar met ruim een derde kan toenemen tot bijna $5,50 vormen aanleiding om het koopadvies voor het aandeel Disney te herhalen.

Kostenpost wordt winstmachine

De entertainmentreus investeert stevig streamingdienst Disney+. De kwartaalcijfers wijzen erop dat Walt Disney in twee opzichten de vruchten daarvan kan plukken. In het afgelopen kwartaal is het aantal abonnees met 14,4 miljoen toegenomen tot 152,1 miljoen. Die groei steekt heel gunstig af bij concurrerende dienst Discovery van Warner Bros, waar slechts 1,7 miljoen klanten bijkwamen. Netflix verloor zelfs een miljoen abonnees.

Walt Disney verwacht dat het aantal klanten groeit tot circa 230 miljoen in boekjaar 2024. Die prognose is slechts iets lager dan een eerdere taxatie van 245 miljoen. De abonnementsprijzen gaan bovendien flink omhoog. De kosten voor een advertentievrije versie van Disney+ gaan van ,99 naar ,99 per maand.