Het conflict in het Midden-Oosten beïnvloedt de olieprijs direct. Escalatie kan een oliecrisis en dalende koersen veroorzaken. Toch jaagt de strijd tussen Iran en Israël beleggers maar beperkt schrik aan. Welke aandelen kunnen tegen een stootje?

Als de kanonnen bulderen moet je kopen, is een oude beurswijsheid. Het zegt dat je aandelen moet kopen zodra er een oorlog uitbreekt. Beurskoersen dalen meestal in de aanloop naar een militair conflict, bodemen als het vuren daadwerkelijk begint, om vervolgens weer te stijgen.

Het is een vereenvoudigde weergave, maar dit soort koersreactie zag je in 1964 op de Vietnamoorlog, de Jom Kippoeroorlog in 1973, de Golfoorlog in 1991, de Strijd tegen Terrorisme (militaire campagne na de vliegtuigaanslagen van 2001) in Afghanistan, op Irak in 2003, op de Russische annexatie van het Krim in 2014 en de Russische invasie van Oekraïne die op 24 februari 2022 begon.

Oorlogen zijn complexe gebeurtenissen met uiteenlopende gevolgen. Beleggen kent altijd risico, maar meestal hebben geopolitieke risico’s maar kort impact op de beurs. De onzekerheid die voorafgaat aan oorlogsdreiging en militaire conflicten leidt vaak tot dalende koersen, maar zodra de kanonnen bulderen, verdwijnt die onzekerheid en veren beurskoersen op.

Marktplaats voor risico

Anders dan veel beleggers denken, zijn aandelenmarkten geen marktplaats voor groeiwaarden, noch voor goedkope aandelen. De beurs is een marktplaats waar kopers en verkopers elkaar ontmoeten. Een oord waar vraag en aanbod van risicokapitaal samenkomen en waar mensen die hun aandelen te lang vasthouden hun vingers branden.

Grote koersdalingen worden niet altijd voorafgegaan door een oorlogsdreiging of militaire conflicten. Nog maar enkele maanden geleden zagen we een brede daling van de koersen op de aandelenmarkten. De onderliggende oorzaak was de angst voor de unilaterale handelstarieven van de Verenigde Staten. De S&P500, de richtinggevende beursgraadmeter van Wall Street, verloor dit voorjaar in eurotermen 22%. Terwijl de AEX, de belangrijkste beursindex van Amsterdam, slechts 16% averij opliep.

Daags voor de Israëlische aanval op Iran had zowel de AEX als de S&P500 nagenoeg alle koersverliezen weggewerkt. Het militaire conflict tussen beide landen jaagt beleggers weinig schrik aan, want het dagverlies op vrijdag 13 juni jl. bleef bij beide indices beperkt tot 1%. Op de grondstoffenmarkten echter steeg de prijs van een vat ruwe olie prompt naar $77, een stijging van 14%. Die winst halveerde later op de dag omdat de olieprijs terugplooide naar $73.

Tegenreactie bepalend

Wat nu? De tegenreactie van Iran zal bepalend zijn hoe en of het conflict verder escaleert. Israël heeft het militaire overwicht en zal mogelijk ook de olieproductie aanvallen, om het land verder te verzwakken. Het doembeeld voor de mondiale economie is een prijsexplosie van aardolie. Bedrijven en consumenten hebben er baat bij dat de rust snel weerkeert.

De prestaties van individuele aandelen kunnen sterk variëren, maar sommige zijn beter bestand tegen een stootje dan andere. Als het militaire conflict in het Midden-Oosten escaleert, dan kunnen de aandelen van oliemaatschappijen zich zowaar ontpoppen tot een verzekering tegen onheil.

Lees ook Invesco | Gevolgen van de oorlog in Israël

Niemand kan voorspellen of de huidige golf van geweld en dreigingen tussen Iran en Israël op de financiële markten ontaardt in een verkoopgolf. Als in de komende vier, vijf weken alles omlaag dendert, wacht de aandelenmarkten een correctie van 10 à 11%. Dat geldt zowel voor de S&P500 als de AEX.

Stootje van 10%

Als de markten de komende tijd daadwerkelijk met 10% corrigeren, dan loop je bij de hoofdfondsen met Adyen, de chipbedrijven en Prosus het risico op de grootste averij. In de midkap loert het gevaar op grote koersverliezen bij Just East TakeAway, de bouwbedrijven, Air France-KLM en Van Lanschot Kempen. En bij de smallcaps staan Avantium, AMG, Alfen, Pharming en Accsys op de shortlist.

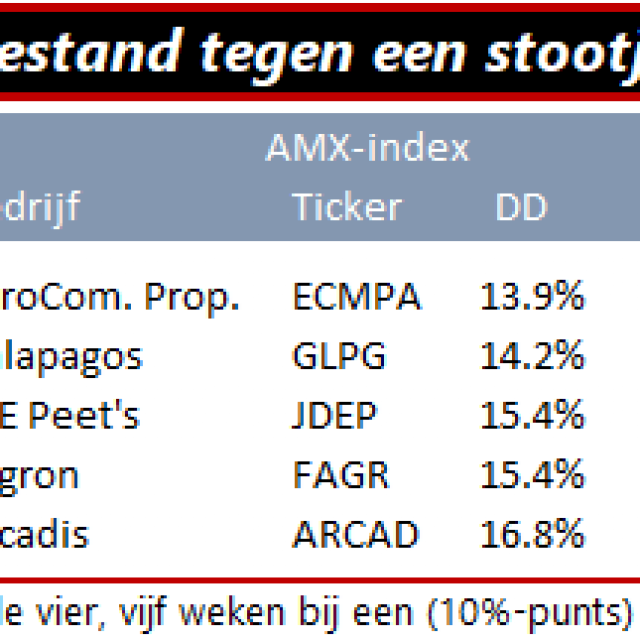

Zoals de zaken er nu voorstaan, zijn in de hoofdindex de aandelen van Unilever, KPN, Ahold-Delhaize, Heineken en Shell bestand tegen een stootje. Bij de midkappers kunnen Eurocommercial Properties, Galapagos, JDE Peet’s, Fagron en Arcadis tegen een stootje en in de smallcap-index is het incasseringsvermogen van Nedap, Acomo, PostNL, Brunel en Signify het grootst.