Met dank aan de aantrekkende economie en stijgende bedrijfswinsten deden Europese aandelen het in het eerste semester van het jaar behoorlijk. Ook voor de tweede jaarhelft van 2017 behouden marktwaarnemers hun vertrouwen in het oude continent. Want de ECB blijft gas geven, terwijl de Fed almaar harder op de rem trapt.

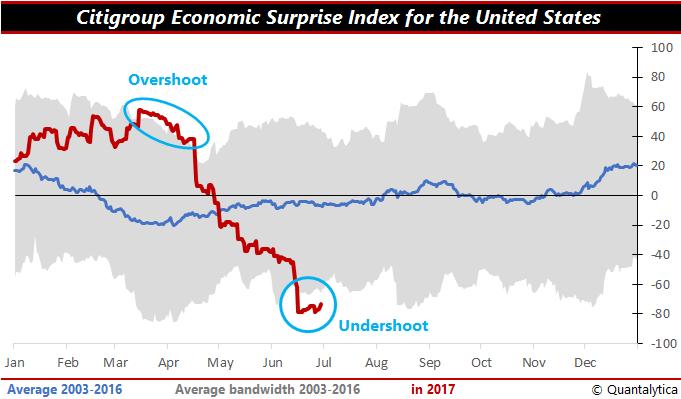

De Europese economie groeit en bloeit. Dat zie je ook terug in de economische verrassingsindex van Citigroup. De Amerikaanse bank houdt minutieus bij of de macrocijfers voldoen aan de verwachtingen. Hierbij worden positieve meevallers weggestreept tegen de tegenvallers. Een positief getal geeft aan dat de economische cijfers overwegend in positieve zin verrassen en vice versa.

Als de Surprise-index, zoals nu in Europa, omhoog schiet, dan is kans groot dat beleggers zich optrekken aan het economisch optimisme. Het verband tussen de verrassingsindex en aandelenmarkten is sterk. Wanneer de Surprise-index omhoog krult, zetten aandelen ten aanzien van obligaties hun beste beentje voor.

Na een moeizaam herstel draait de economie in de Verenigde Staten op volle toeren. Steeds meer economen houden er rekening mee dat de Amerikaanse hoogconjunctuur op zijn laatste benen loopt. Dat pessimisme vindt ten dele zijn oorsprong in het feit dat sinds de Tweede Wereldoorlog de economie in de Verenigde Staten gemiddeld genomen om de zes jaar in een recessie verzeild raakt. De laatste dateert trouwens van december 2007.

Een ander punt dat marktwaarnemers zorgen baart is de agressieve houding van de Federal Reserve. Terwijl de Fed met renteverhogingen steeds harder op de rem stapt, blijkt uit de verrassingsindex dat de Amerikaanse economie sinds dit voorjaar structureel minder goed presteert dan verwacht.

Het is echter weinig waarschijnlijk dat de Fed de rente zal optrekken tot het niveau van voor de crisis, dat wil zeggen de Grote Recessie van 2007-2008 en als u naar de ‘Amerikaanse’ grafiek kijkt, dan is het na een periode van ‘undershoot’ (prestaties ver beneden peil) een kwestie van tijd vooraleer de Surprise Index van Citigroup zal opkrabbelen en positieve waarden laat optekenen. Wat op Wall Street tot hogere koersen en tot nieuwe hoogterecords zal leiden.

Dat neemt niet weg dat het lang geleden is dat de Europese economie harder groeide dan de Amerikaanse. De basis voor Europese aandelen is gezond en de ECB blijft gas geven, dat wil zeggen dat de Europese Centrale Bank in 2017 haar ruimhartig monetaire beleid blijft voortzetten. De Fed daarentegen trapt almaar harder op de rem. Vooral groeiaandelen zijn kwetsbaar voor rentestijgingen. Het renterisico is en blijft het grootste risico voor de eindbelegger.

Eigenlijk hebben beleggers behoefte aan een alarm dat rampspoed op de financiële markten aankondigt, net als voor natuurrampen. En al worden financiële markten steeds complexer, het renterisico is en blijft het grootste risico voor de eindbelegger.

Lees ook: Een baan voor iedereen

Wilt u op de hoogte blijven van alle actuele adviezen voor deze aandelen? U kunt zich als abonnee aanmelden voor de alerts. Vink onderaan dit artikel het fonds aan of ga voor het volledige overzicht naar de alertspagina op onze website.