Afgelopen vrijdag 22 april gaf ik tijdens het congres Grip op je Vermogen in Utrecht opnieuw een presentatie over de dividendportefeuille.

Daarbij legde ik dit keer extra nadruk op het verschil tussen dividendgroei en een hoog dividend. De afgelopen jaren waren er talrijke voorbeelden van vooral aandelen uit de sectoren Telecom, Nuts en Energie die (nog) altijd een hoog dividendrendement bieden, maar desondanks fors inleverden op de beurs.

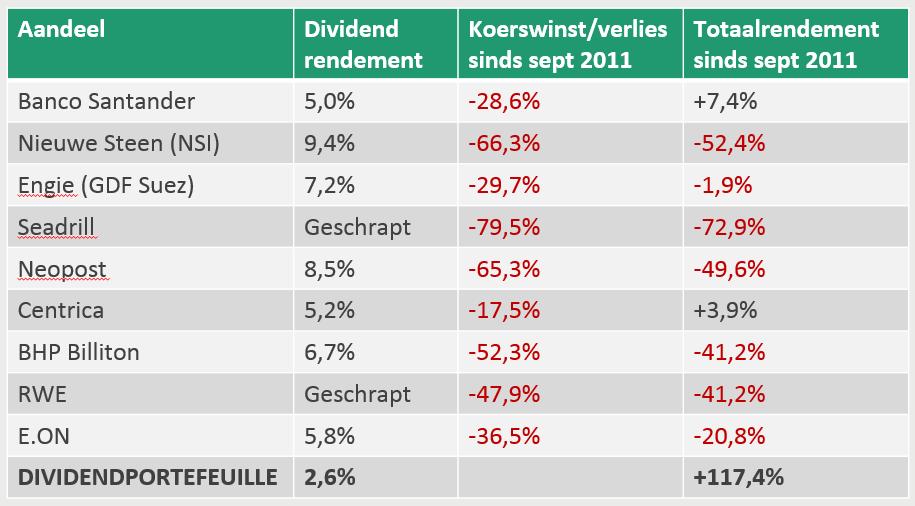

Om één en ander nog eens extra inzichtelijk te maken heb ik het rendement van de dividendportefeuille sinds de start in 2011 afgezet tegen bekende hoog-dividendaandelen, die in veel gevallen vandaag de dag nog steeds een yield van 5 tot wel 9,5% bieden.

Zelfs inclusief het altijd royale dividend had u sinds 2011 geld verloren met aandelen als Engie (voorheen GDF Suez, -2%), RWE (-41%), E.ON (-21%), Seadrill (-73%), BHP Billiton (-41%) en NSI (-52%). Van dit lijstje keert Seadrill inmiddels geen dividend meer uit en schrapte het Duitse nutsbedrijf RWE twee weken geleden voor het eerst in ruim 60 jaar (!) zijn dividend.

Zelfs inclusief het altijd royale dividend had u sinds 2011 geld verloren met aandelen als Engie (voorheen GDF Suez, -2%), RWE (-41%), E.ON (-21%), Seadrill (-73%), BHP Billiton (-41%) en NSI (-52%). Van dit lijstje keert Seadrill inmiddels geen dividend meer uit en schrapte het Duitse nutsbedrijf RWE twee weken geleden voor het eerst in ruim 60 jaar (!) zijn dividend.

Tegenover deze dramatische rendementen staat over dezelfde periode een plus van 117,4% voor de dividendportefeuille, waar juist dividendgroei centraal staat. Een hoog dividend gaat vaak samen met (zeer) slechte vooruitzichten, een zwakke balans en/of veel onzekerheid. Een dalende beurskoers zorgt dan automatisch voor een hoog dividend.

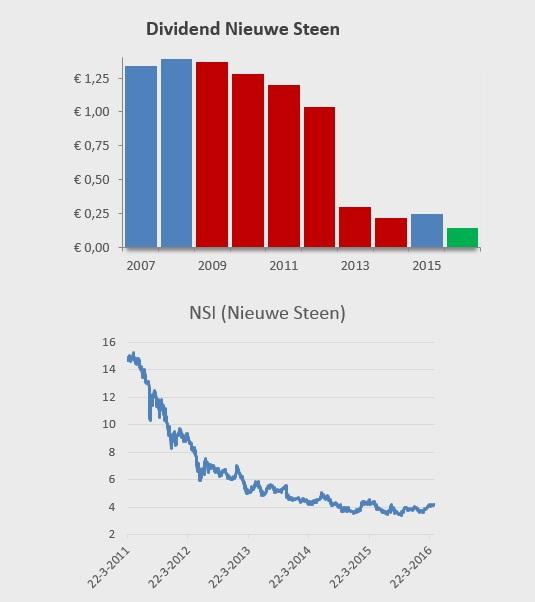

Het ultieme voorbeeld hiervan in Nederland is Nieuwe Steen (NSI) dat nog altijd goed is voor een dividendrendement van ruim 9%.

De koers van NSI daalde sinds 2011 van ruim €15 naar iets meer dan €4 nu. Het dividend kwam over 2015 uit op in totaal €0,25 tegen €1,39 over recordjaar 2008.

Het klopt dat u nog altijd elk jaar heel veel uitgekeerd krijgt door NSI. Het klopt ook dat u de laatste jaren een enorm koersverlies zou hebben gehad met dit aandeel. Oppassen dus met hoog dividend!.