Private equity is een alternatieve beleggingsvorm die in trek is bij institutionele partijen als pensioenfondsen. De hoge drempel maakt het lastig voor particulieren om er een voet tussen de deur te krijgen, zodat een belegging in een investeringsmaatschappij vaak het beste alternatief is.

Bij private equity wordt er buiten financiële markten om geïnvesteerd in bedrijven. In sommige gevallen gebeurt dat doordat er een aanzienlijk belang wordt genomen, terwijl in andere gevallen een onderneming volledig wordt ingelijfd. Goede voorbeelden hiervan zijn het in 2013 overgenomen Unit 4 en Koninklijke Ten Cate, waarop recent een bod is uitgebracht. De private equity-maatschappijen proberen vervolgens extra waarde te creëren via het sleutelen aan de financieringsstructuur en met operationele wijzigingen. Vervolgens wordt het concern na een aantal jaar – eventueel in delen – weer doorverkocht.

Door de waarde die de investeringsmaatschappijen kunnen toevoegen en door de illiquiditeitspremie, ligt het rendement van private equity in theorie enkele procentpunten boven dat van aandelen, maar in de wetenschapswereld woedt er een discussie over de vraag of dat verschil voldoende compensatie biedt voor de financiering met relatief veel vreemd vermogen die binnen de branche gebruikelijk is.

Investeringsmaatschappij

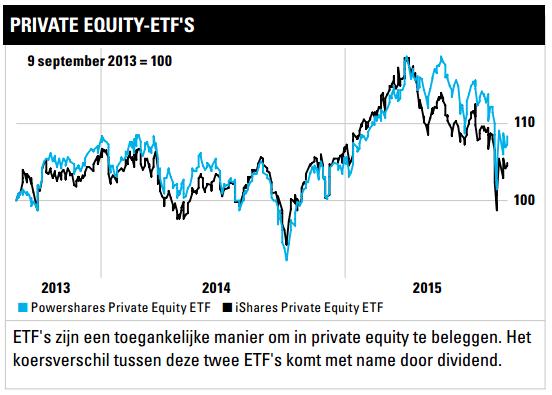

Veel grote investeringsmaatschappijen, zoals KKR en Ares Capital, hebben een beursnotering. De iShares Listed Private Equity ETF volgt een index waarin ruim vijftig van zulke ondernemingen zijn opgenomen. De Powershares Listed Private Equity ETF is in dit opzicht een meer internationale optie. Van het vermogen in deze index is slechts een kwart in de Verenigde Staten geïnvesteerd, tegenover ruim de helft voor de ETF van iShares.

Stap 1

Bepaal het bedrag en de periode

Private Equity is het investeren in niet beursgenoteerde bedrijven. Net als bij het kopen van een aandeel, zoals Heineken of KPN, wordt een belegger voor een deel eigenaar van de onderneming. Het belangrijkste verschil is dat een private equity¬investeerder niet de mogelijkheid heeft om tijdens handelsdagen in- of uit te stappen. Het kan soms enige tijd duren voordat er een koper is gevonden die tegen goede voorwaarden het belang, of het hele bedrijf, wil overnemen. Beleggers in private equity moeten er dan ook rekening mee houden dat hun investering voor langere tijd vast zit in het project. Zo is bij partnerships een looptijd van tien jaar gebruikelijk, waarbij er vaak tweemaal een optie is voor een verlenging van een jaar. Andere investeringsvormen bieden soms de mogelijkheid om vaker in- of uit te stappen. Meestal kan dat echter alleen tegen een flinke korting ten opzichte van de intrinsieke waarde, zodat de verkoopprijs veel lager ligt dan de werkelijke waarde van de deelneming. Beleggers doen er verstandig aan om alleen geld in private equity te investeren dat ze (zeer) lang kunnen missen.

Instroom

Volgens onderzoek van Bain Capital hebben beleggers in 2014 9 mrd aan kapitaal toegezegd aan private equity-maatschappijen.

Exit

In totaal haalden private equity-maatschappijen

6 mrd op via de verkoop van belangen en ondernemingen.

Nederland

Volgens de NVP hebben de Nederlandse bedrijven die (mede) door participatiemaatschappijen worden ondersteund, een gezamenlijke omzet van €82 mrd.

Werkgelegenheid

Bij die bedrijven werken 350.000 mensen.

Stap 2

Selecteer een passende vorm

Private equity kan allerlei vormen aannemen. Bij institutionele partijen wordt vaak via partnerships belegd. Pensioenfondsen, banken, verzekeringsmaatschappijen en andere grote investeerders brengen vermogen onder bij een private equity-huis, dat als zogeheten general partner belangen in ondernemingen neemt of zelfs bedrijven volledig inlijft met als doel ze op termijn weer door te verkopen. Hierbij wordt vaak een drempel gehanteerd van €1 mln of meer, zodat dit voor particuliere beleggers vaak geen optie is. Participaties via private banks of kleinere participatiebedrijven zijn voor meer beleggers toegankelijk. Afhankelijk van hoe en waarin belegd wordt, varieert de minimuminleg van €5000 tot meer dan €100.000.

Een belangrijk punt van aandacht voor beleggers is de wijze waarop deze investeringen gestructureerd zijn. Als het de bedoeling is om slechts in enkele bedrijven of in een heel specifieke markt te participeren, is het van belang dat het concentratierisico niet te groot wordt. Tot slot is er ook de (indirecte) mogelijkheid om te beleggen in investeringsmaatschappijen zelf, zoals KKR, Blackstone en Ares Capital. De inkomsten van deze ondernemingen zijn sterk afhankelijk van het succes dat ze behalen voor hun private equity-investeerders.

Stap 3

Kies een onderscheidende strategie

Na het selecteren van de best passende investeringsvorm is het zaak om op zoek te gaan naar een geschikte strategie. Een groot deel van het relatief hoge rendement van pri¬vate equity is een gevolg van de toegevoegde waarde die investeerders meebrengen als ze een bedrijf kopen of een belang nemen. Private equity-huizen zijn vaak gespecialiseerd in een bepaalde markt of regio. Die kennis kan helpen om de bedrijfsvoering te stroomlijnen en tactische beslissingen te nemen. Ook in de strategie kan onderscheid gemaakt worden. Sommige partijen zijn sterk in het financieren van startende ondernemingen via het verstrekken van durfkapitaal, terwijl andere juist goed zijn in het sleutelen aan de bedrijfsstructuur via overnames, opsplitsingen of herstructureringen. Het is onmogelijk om van tevoren te voorspellen of een bepaalde aanpak succesvol wordt, maar partijen die zich in het verleden hebben onderscheiden in een bepaalde markt hebben bij beleggers vaak een streepje voor.

[su_accordion]

[su_spoiler title=”Tucht van de markt”]

Anders dan beursgenoteerde ondernemingen, hoeven private equity-bedrijven niet periodiek verantwoording af te leggen aan de markt. Zijn de verwachtingen heel hooggespannen voor de publicatie van de kwartaalcijfers, dan kan een beursfonds bijvoorbeeld investeringen uitstellen zodat de winst toch aan de verwachtingen voldoet. Bij private equity ontbreekt die verleiding om het langetermijnbelang

ondergeschikt te maken aan het kortetermijnbelang.[/su_spoiler]

[su_accordion]

[su_spoiler title=”Liquiditeitspremie”]

Bij investeren in private equity is het van belang om heel goed naar die lange termijn te kijken. Om te profiteren van de hele cyclus –vanaf de aankoop van een onderneming, via het uitbouwen of herstructureren tot een geslaagde verkoop – moet een positie minstens

tien tot twaalf jaar worden aangehouden. De vergoeding voor de lage liquiditeit is een rendement dat volgens onderzoek enkele procentpunten hoger ligt dan dat van aandelen.[/su_spoiler]

[su_accordion]

[su_spoiler title=”Yale en Harvard”]

De bekende Amerikaanse universiteiten Yale en Harvard hebben een groot deel van hun giften geïnvesteerd in private equity: respectievelijk 31 en 18%. Het grote gewicht in illiquide beleggingen geldt als verklaring voor de hoge rendementen in de afgelopen decennia. Yale heeft de afgelopen twintig jaar gemiddeld een rendement gehaald van 13,9%, tegenover 12,3% voor Harvard. [/su_spoiler]

[su_spoiler title=”Marktschokken”]

Net als beursgenoteerde bedrijven, voelen ook ondernemingen die in handen zijn van private equity-investeerders het effect van de economische cyclus. De waarde wordt echter niet elke handelsdag bepaald door vraag en aanbod, maar slechts eenmaal per kwartaal of jaar via een waardebepaling door onafhankelijke specialisten. Hierdoor treedt er een vertragingseffect op. Harvard en Yale haalden in 2008 bijvoorbeeld een positief rendement van 7 tot 9%. In 2009 werden beide beleggingsportefeuilles echter zo’n 30% minder waard, terwijl de aandelenmarkten toen een flink herstel lieten zien.[/su_spoiler]

[su_spoiler title=”Kosten”]

Beleggers in private equity moeten de kosten scherp in de gaten houden. Beheervergoedingen van 1,5 tot 2% zijn niet ongebruikelijk, naast een prestatievergoeding aan het eind van de looptijd van 10 tot 20% van het (over)rendement. Als de kosten zo hoog liggen, moet een investeringsmaatschappij wel heel goed presteren om de kostenstructuur te rechtvaardigen. [/su_spoiler]

Stap 4

Let op de hefboom

Behalve met het kapitaal van investeerders, financieren private equity-maatschappijen hun aankopen ook voor een deel met vreemd vermogen. In de Verenigde Staten riep de Federal Reserve banken op niet mee te werken aan aankopen waarbij de leningen groter zijn dan zesmaal de winst voor rentebetalingen, belasting, afschrijvingen en amortisatie. Desondanks lag die verhouding bij 40% van de Amerikaanse private equity-transacties vorig jaar hoger dan zes. Als de verhouding tussen vreemd en eigen vermogen te scheef ligt, kan een partij in de problemen komen met rentebetalingen als de winst tegenvalt of als de rente gaat stijgen. In het ergste geval moet de waarde van een belegging dan gedeeltelijk of geheel worden afgeschreven.

Lees ook: Hoe ga ik om met rentestijging?