Er zijn goedkope aandelen en aandelen met een ‘margin of safety’. Dit is het cruciale verschil tussen de intrinsieke waarde en de prijs van een aandeel op de open markt. Goedkope aandelen zijn alleen interessant als de koers substantieel lager is dan de werkelijke waarde.

Met zijn strenge selectietechnieken wordt Benjamin Graham algemeen beschouwd als de wegbereider van de fundamentele analyse. De meeste beleggers kennen hem vooral vanwege zijn academische verdiensten en van de beleggingssuccessen van zijn studenten, onder wie Warren Buffett.

In The Intelligent Investor, zijn tweede boek, houdt Graham een vurig pleidooi voor het concept van de veiligheidsmarge. (Zijn eerste boek Security Analysis wordt nog altijd gezien als de bijbel van het waardebeleggen, maar dat terzijde.) Graham adviseerde beleggers met klem om de financiële positie van bedrijven zorgvuldig te bestuderen. Alleen de aandelen die onder hun reële waarde noteren, beschikken door hun onderwaardering over een veiligheidsmarge en zijn als belegging geschikt.

De intrinsieke waarde kan men echter op verschillende manieren berekenen. In Security Analysis formuleerde Graham richtlijnen waarmee men bij de selectie van aandelen automatisch een soort van veiligheidsmarge inbouwt. Hoe groot die veiligheidsmarge moet zijn, is in het algemeen afhankelijk van uw risicobereidheid en draagkracht. Graham zelf kocht het liefste aandelen voor de helft van de prijs, dat wil zeggen: voor de helft van de boekwaarde.

In de praktijk komt u echter weinig aandelen tegen die zo laag noteren. Bovendien is het kwantificeren van de systematische onderwaardering een complexe rekenoefening. Graham ontwikkelde daarom een gemakkelijk te onthouden formule waarmee u snel en eenvoudig kunt achterhalen of een belegging in bepaalde aandelen de moeite loont.

In zijn tweede standaardwerk schrijft Graham dat de koers-winstverhouding van koopwaardige aandelen niet hoger mag zijn dan de optelsom van twee keer de verwachte winstgroei en een minimumwaarde voor aandelen zonder groei. Als u beide kanten van de wiskundige vergelijking vermenigvuldigt met de nettowinst, dan kunt u de theoretische waarde van aandelen bepalen. In formulevorm luidt de wiskundige notatie: intrinsieke waarde = nettowinst x (2x winstgroei + 8,5).

Aandelen verdisconteren

Heel wat aandelenanalisten kijken echter liever naar de kasstroom van een bedrijf om de reële waarde van de aandelen te bepalen. De meesten gebruiken hiervoor het zogenoemde Discounted Cash Flow (DCF) model. Dat is een waarderingstechniek waarbij over een periode van vijf of tien jaar de toekomstige vrije kasstromen naar de huidige waarde worden verdisconteerd.

Het inschatten van de discontovoet is evenwel een delicate evenwichtsoefening. Het rentepercentage is immers afhankelijk van de langetermijnrente en de gewogen kapitaalkosten. Ook de groeivoet van de cashflows is een schatting. Een kleine bijstelling in de variabelen veroorzaakt een groot verschil in het eindresultaat.

De formule van de DCF-methode is te ingewikkeld om als rekenvoorbeeld te dienen, maar in uitgeklede vorm lijkt de wiskundige notatie sterk op het Dividend Discount Model (DDM). Het uitgangspunt van het dividend-verdisconteringsmodel is dat een aandeel waard is wat het in de toekomst voor de aandeelhouder zal opbrengen.

De theoretische waarde van een aandeel wordt dus bepaald door de omvang van alle toekomstige dividenden contant te maken. De actualisering gebeurt op basis van het verwachte marktrendement en de groeivoet van de dividenduitkeringen, maar vaak hanteert men voor het verwachte marktrendement de risicovrije rente verhoogd met de risicopremie als discontovoet. In formulevorm: theoretische waarde = verwacht dividend / (marktrendement – groeivoet dividend).

Grafische weergave

De reële waarde kan men ook grafisch bepalen. Als u het dividendrendement in een koerskanaal giet, kunt u aan de bandbreedte aflezen of aandelen over- of ondergewaardeerd zijn. Het grote nadeel van deze ludieke methode is echter dat de boven- en ondergrenzen van de zogenoemde dividendkanalen op ervaringsgetallen zijn gestoeld.

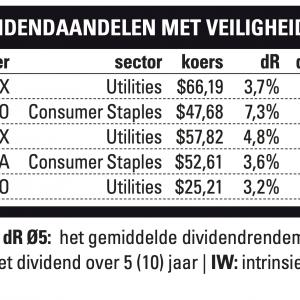

Maar het kan ook makkelijker. Het uitgangspunt hierbij is het verschil tussen het huidige dividendrendement en het 5-jaars historische gemiddelde daarvan. Als u de percentages simpelweg deelt en met de actuele koers vermenigvuldigt, dan berekent u op een eenvoudige wijze de intrinsieke waarde van een aandeel. Deze techniek blijkt een goede benadering te zijn voor complexe technieken als het DCF-model en DDM.